Op 14 maart zette bitcoin met 73.800 dollar de hoogste koers ooit op de borden. Het was de kroon op een periode van zes maanden waarin de koers met 180% steeg. In augustus en september waren koersen rond de 26.000 dollar nog heel normaal en leek een stijging naar 35.000 dollar al een forse opgave. We kregen veel meer dan dat.

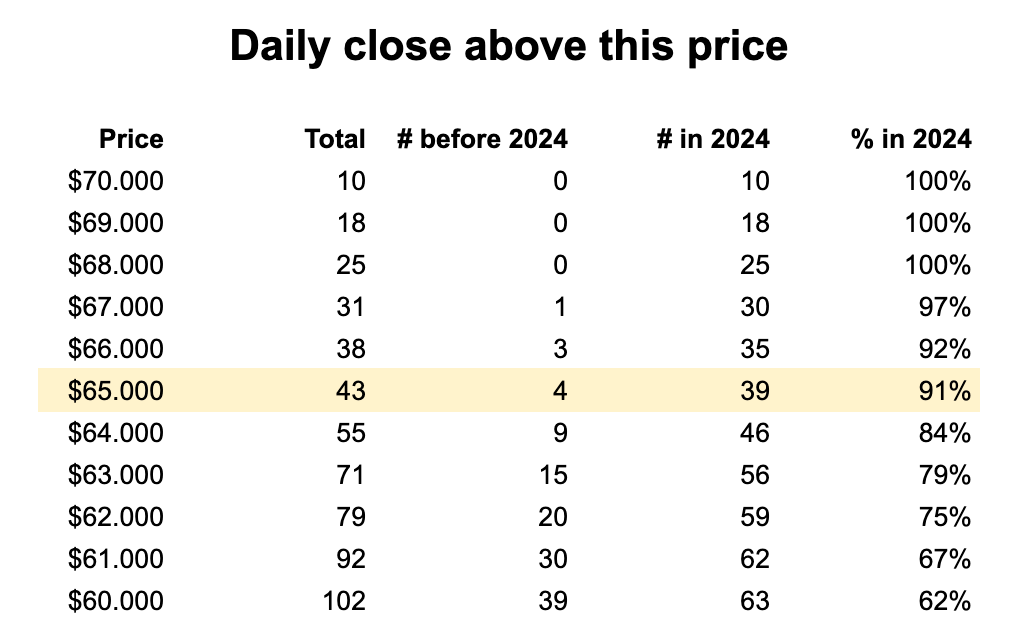

We zijn inmiddels al aardig gewend aan deze hoogte. We hebben dit jaar al veel meer tijd boven de 60.000 dollar doorgebracht dan in de hele vorige bullmarkt. Zo zagen we in 2024 al 39 keer een dagslot boven de 65.000 dollar en in alle jaren daarvoor bij elkaar maar 4 keer.

De snelle stijging ging gepaard met opzwepende verhalen. De lancering van de ETF’s van BlackRock en Fidelity — de ‘beursgang van bitcoin’ — was de validatie van bitcoin als belegging. En dan kwam ook de halving er nog aan, met een paar renteverlagingen en presidentsverkiezingen als wind in de rug. Up only?

Nou, nee dus. Zelfs de stevigste bullmarkt kent correcties. Gelukkig hadden onze lezers en luisteraars zich daar mentaal op voorbereid. Dus toen de koers na 14 maart ging dalen, raakte er niemand in paniek. We hebben deze bullmarkt al vier keer een correctie van zo’n 20% gezien, niets aan de hand, hoort erbij.

Maar toen deze week de koers flink onder de 60.000 dollar dook, werd de stemming toch wat gespannen. Hoe lang duurt dit nog? Hoe diep gaan we? Waarom stroomt er geld de ETF’s uit? En waar blijven die renteverlagingen nou?

Het laagste punt van deze correctie ligt nu op 56.500 dollar, een daling van 23% vanaf de top en daarmee de diepste correctie van deze bullmarkt. En het is goed denkbaar dat we de komende weken nog lagere koersen zien.

Maar waarom is de cryptomarkt zo zwak?

Twee weken geleden noemden we in deze Alpha Markets drie redenen, laten we eens kijken hoe het daarmee staat.

- Het is gewoon tijd voor een correctie. Dat klopt nog steeds. Maar is dit wel een gewone correctie in een bullmarkt? Of zorgt het ontbreken van nieuwe beleggers voor een langere periode waarin de koers zijwaarts gaat? Of hebben we zelfs de top van deze bullmarkt al gezien? Verderop meer over deze drie opties.

- Er zijn grote macro-economische verschuivingen. Daarop hebben we in de afgelopen twee weken wat meer zicht gekregen. Verderop meer over Jerome Powell en het smalle pad tussen inflatie en recessie.

- Er is geopolitieke onrust. Die is nu wat naar de achtergrond verschoven, maar zou maar zo weer kunnen opduiken.

De rode draad door alles heen is dat we bovengemiddeld veel onzekerheid hebben over het verdere verloop van deze marktcyclus. Daarom is het zinvol om een breed spectrum aan mogelijke scenario’s te overwegen. Niet alleen ons basisscenario, maar ook de hele waaier eromheen, van erg pessimistisch tot erg optimistisch.

Ons basisscenario is dat we in het middenstuk van een bullmarkt zitten, en dat we in de komende 18 maanden nog significant hogere koersen krijgen. Het merendeel van de cijfers en indicatoren die wij volgen wijst in die richting. Maar de weg daarnaartoe is hobbelig. En we moeten ook rekening houden met het alternatief, namelijk dat we helemaal geen hogere koersen meer krijgen.

Stel dat we inderdaad de top van deze bullmarkt gezien hebben, en de koers de komende maanden daalt naar 20.000 dollar. Wat doet dat met je? Brengt dat je in de problemen? Gooit het je plannen in de war?

Dan is het wellicht verstandig om niet de hele rit naar beneden te hodlen, maar een punt te kiezen waarop je (een deel van) je beleggingen verkoopt. Verderop zullen we een aantal koersniveau’s bespreken die zich hier goed voor lenen.

Een plan maken dus voor als het tegenzit. Dat kan geen kwaad, net als airbags in de auto. Gaat alles goed (groen, geel), dan heb je ze niet nodig. Maar gaat er iets mis (rood), dan ben je blij dat je ze hebt.

We gaan door met de volgende onderwerpen voor onze Alpha Plus leden:

- Drie opties voor deze bullmarkt

- Op welke koers stap jij uit?

- Macro-economie: Bitcoin volgt liquiditeit

- Bitcoin has been here before