Nayib Bukele, de president van El Salvador, heeft zichzelf en de Salvadoranen weer de krantenkoppen in geholpen: hij is van plan een ‘bitcoinstad’ te bouwen aan de voet van een vulkaan en de bouw ervan te financieren met een bitcoin-obligatie. Goed idee, of een risicovolle stunt?

Zondagavond (Nederlandse tijd) verzamelde Bukele zo veel als mogelijk enthousiastelingen voor een podium om een aankondiging te doen: de Salvadoraanse overheid gaat een nieuwe stad bouwen aan de voet van een vulkaan. De aankondiging ging gepaard met de sfeer van een rock-concert. Wat bitcoin te maken heeft met de bouw van deze stad? Die is onderdeel gemaakt van het business model erachter.

Bitcoin City

Laten we beginnen bij de stad die uit de grond gestampt moet gaan worden. Wil je (eerst) de beelden van de aankondiging zien? Bekijk dan deze video op YouTube.

Het is de bedoeling dat bitcoinstad aan de voet van de Conchagua-vulkaan verrijst. Het idee daarachter is dat die de stad in zijn energiebehoefte gaat voorzien. Door de berg met geothermiecentrales uit te rusten kan de vulkaanwarmte omgezet worden in stroom. Op diezelfde elektriciteit moet een significante hoeveelheid miners gaan draaien. Met dat laatste is eerder dit jaar geëxperimenteerd op de Tecapa-vulkaan.

Om wonen in bitcoinstad aantrekkelijk te maken, onthult Bukele dat inwoners nagenoeg geen belasting hoeven te betalen. Geen inkomstenbelasting, geen winstbelasting, geen vermogensbelasting, geen vastgoedbelasting, en geen gemeentelijke belastingen. Wat dan wel? Enkel de BTW van 10 procent blijft over. Met de helft van die inkomsten worden gemeentelijke diensten betaald, zoals het verwerken van afval.

Over de invulling van de stedelijke ruimte is nog weinig bekend. Wel spreekt Bukele van een ‘circulaire energie’, een vliegveld, en residentiële en commerciële secties. Ergens in het midden van de stad moet een plein worden onthuld die er van bovenaf uitziet als het bitcoinsymbool (₿).

Hoe dat allemaal gefinancierd moet gaan worden? Enter bitcoin bonds.

Bitcoin Bonds

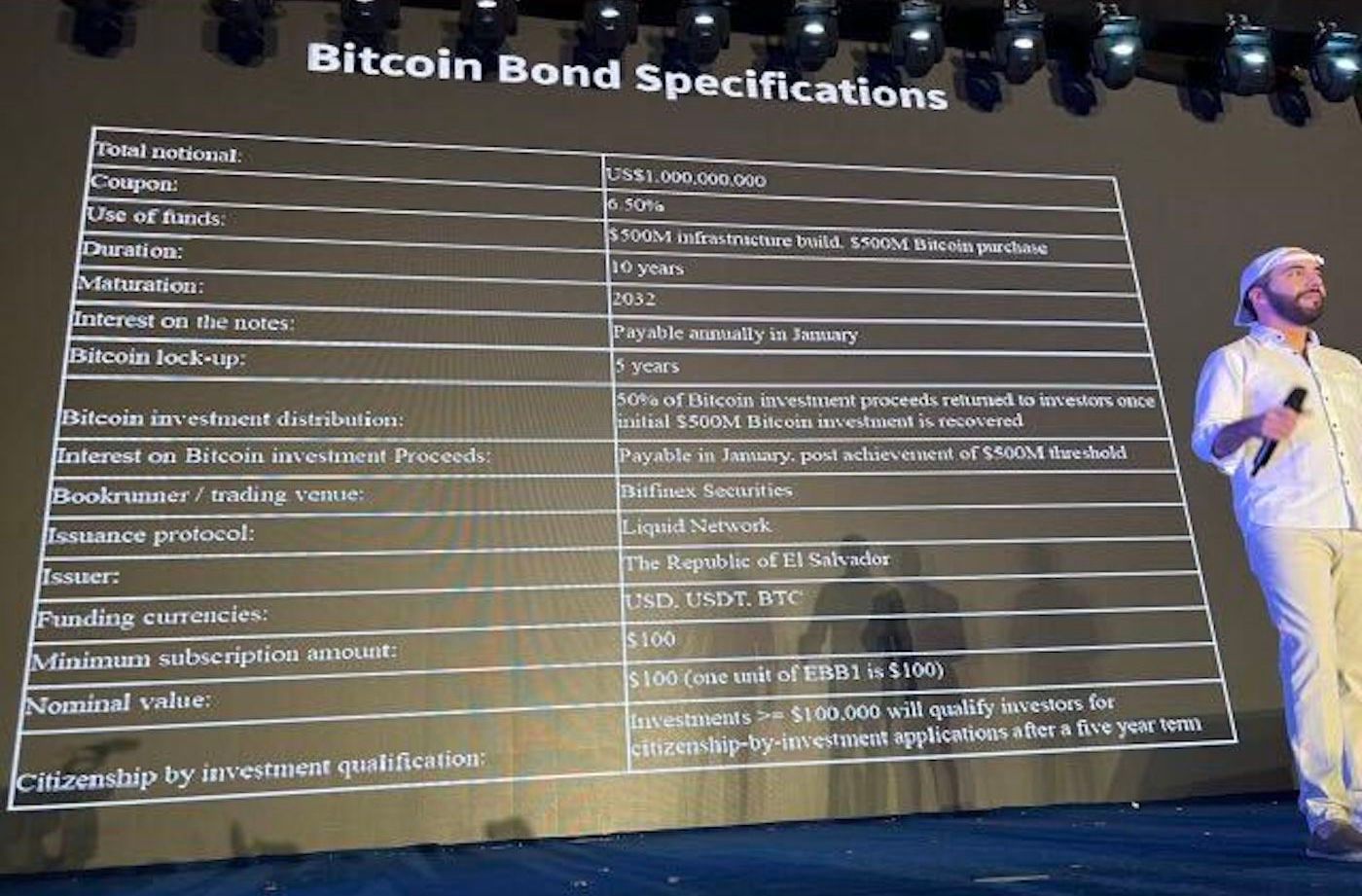

Bukele, met vuurwerk achter hem en zijn honkbalpet achterstevoren op zijn hoofd, vertelt dat hij nóg een primeur heeft. Hij vertelt bij monde van Blockstream-directeur Samson Mow dat hij een staatsobligatie gaat uitgeven ter waarde van 1 miljard dollar. Anders gezegd, hij wil 1 miljard dollar ophalen van investeerders wereldwijd, en belooft het geïnvesteerde bedrag na 10 jaar terug te betalen. Gedurende de looptijd van de obligatie betaalt El Salvador 6,5% rente; 65 miljoen dollar per jaar.

Wat dit te maken heeft met bitcoin? Dat komt nu. Na het binnenhalen van het beoogde bedrag wordt het in tweeën gesplitst. Met de ene 500 miljoen dollar wordt bitcoin gekocht en opgeborgen in de digitale bewaarportemonnee van El Salvador. De andere 500 miljoen wordt stukgeslagen op de bouw van geothermiecentrales, de infrastructuur die nodig is om de stad daarop aan te sluiten, en het optuigen van bitcoin mining farms.

Natuurlijk stond Samson Mow niet zomaar naast Bukele op het podium. Het idee is dat bitcoin sidechain Liquid – een product van Blockstream – gebruikt wordt om de uitgifte van de obligatie te faciliteren. Daartoe moet wel eerst de Salvadoraanse wetgeving rond effecten worden aangepast, en moet Blockstream van een vergunning voorzien worden. Het tweetal lijkt zich daar geen zorgen over te maken, vermoedelijk vanwege de absolute meerderheid van Bukele in de Salvadoraanse politiek.

De aangekochte bitcoin wordt voor 5 jaar vastgezet. Na die 5 jaar wordt de helft van de (mogelijke) koerswinst aan de investeerders uitgekeerd, die daarmee hun rendement in potentie sterk zien toenemen; ‘bitcoin-dividend’ noemt Mow het in zijn toespraak. De andere helft is winst voor El Salvador zelf.

Investeren kan vanaf een bedrag van 100 dollar. Iedereen die 100.000 dollar of meer investeert, mag zich na een periode van 5 jaar burger van El Salvador noemen; Bukele’s citizenship-by-investment is ook hierop van toepassing. Of dat investeerders over de streep gaat trekken? Dat is volgens Samson Mow niet nodig: die zouden in de rij staan om de obligatie te financieren.

Het zonnige scenario

Er is een groep mensen die de met bombarie aangekondigde plannen met groot enthousiasme ontvangen, als ware het al vanaf het begin een succes.

Eén van de verhalen gaat over een El Salvador dat zich uit de greep van bestaande machten worstelt. De Bitcoin Bond staat voor een alternatief op de financieringsmogelijkheden die het IMF en de Wereldbank bieden. ‘Kijk maar, die hebben we niet meer nodig; ze worden irrelevant!’, is wat in deze context lekker resoneert.

Een ander verhaal gaat over het effect ervan op de prijs van bitcoin. Er wordt immers voor 500 miljoen dollar aan bitcoin gekocht en voor een periode van 5 jaar van de markt gehaald. ‘En dan te bedenken dat er nog veel méér landen op hetzelfde idee kunnen komen’, luidt de speculatie op een zelfversterkend effect van de uitgifte van de bitcoin-obligatie.

Andere zonzijdes hebben betrekking op het stimuleren van een open geldsysteem, het aantrekken en ondersteunen van bitcoin-ondernemers, het ontwikkelen van nieuwe financiële producten op basis van bitcoin, het experimenteren met een stad waarin andere regels gehanteerd worden dan in het land waarin het ligt, en het experimenteren met andere vormen van overheidsfinanciering.

Al deze verhaallijnen gaan uit van succes. Dat succes is grotendeels gebaseerd op de prijsstijging van bitcoin in de periode waarop de obligatie betrekking heeft. Tijdens de festiviteiten sprak Samson Mow over een rendement van 146% in het tiende jaar, gebaseerd op “Blockstream-modellen die voorspellen dat de prijs van bitcoin binnen nu en vijf jaar de 1 miljoen dollar raakt”. De kleine 9000 bitcoin die El Salvador nu kan aankopen met de opgehaalde miljoenen, zouden dan bijna 9 miljard dollar waard zijn. Het terugbetalen van het geleende geld én het uitkeren van de verschuldigde rente is dan eenvoudig, en in economische zin maakt het land daarmee een enorme sprong voorwaarts, zeker ten opzichte van nabijgelegen landen.

Wishful thinking?

De schaduwzijden

Je snapt nu: El Salvador gaat MicroStrategy achterna. Het is de Saylor-strategie, maar dan in een ander jasje. Short op de dollar, en long op bitcoin.

Door deze beurstaal te gebruiken, wordt direct duidelijk dat dit grote plan een sterk speculatief element kent. Doet bitcoin niet wat het de afgelopen 13 jaar gedaan heeft - in waarde stijgen -, verdwijnt veel van de zonzijde in de schaduw. Wat dan overblijft is een spookstad die symbool staat voor een regime dat gokte en verloor. Het imago van bitcoin zal er in dit geval ook niet beter op zijn geworden.

Het wrange hier is dat dit zich afspeelt in een relatief arm land, met op alle fronten in de samenleving stevige problematiek. Verliezen betekent niet dat Bukele persoonlijk geld kwijtraakt, maar dat alle Salvadoranen voor de schade opdraaien. De burgers van El Salvador hebben weliswaar skin in the game, maar hadden niet de mogelijkheid om mee te beslissen.

Iedereen die in deze obligatie investeert, negeert signalen van de markt dat de schuldensituatie van El Salvador niet best is. Een maand na het opwaarderen van bitcoin tot wettig betaalmiddel werden diverse Salvadoraanse schuldentitels door Moody’s afgewaardeerd van B3 naar Caa1; in de markt spreekt men dan over junk bonds. Op de obligatiemarkt is te zien dat de waarde van Salvadoraanse staatsobligaties de afgelopen maanden flink is gedaald; men heeft ze liever niet in handen.

Ik hoor je denken: ‘lekker belangrijk, daar zijn de bitcoin bonds toch voor?’ Ja, in het zonnige scenario lacht men zich in El Salvador krom om wat er nu in de markt gebeurt. Maar als het misgaat, wie is er dan om El Salvador weer uit de modder trekken? Zou het IMF na het waarschuwen voor de risico’s rond het gebruik van bitcoin als wettig betaalmiddel - laat staan als onderdeel van obligaties - nog klaarstaan met een vangnet?

Een andere schaduwzijde komt vanuit een deel van het bitcoinpubliek. Is het een goede ontwikkeling dat Blockstream met haar relatief sterk gecentraliseerde Liquid een rol speelt in de uitgifte van deze obligatie? De ogenschijnlijke drie-eenheid tussen Blockstream, Bitfinex, en Tether draagt evenmin bij aan de (perceptie van) geloofwaardigheid en betrouwbaarheid van dit initiatief. Met de populistische trekjes van El Salvador-baas Bukele erbij, komt het tot een... opzienbarend geheel.

Wat maken we ervan?

Tijd om de balans op te maken en weer wat nuance aan te brengen in de zon- en schaduwkanten.

Ja, Bukele neemt een enorme gok, maar de kans is klein dat de gevolgen ervan fataal zijn. In het gunstigste scenario kan de rente en de lening eenvoudig afbetaald worden; de Salvadoraanse staat houdt dan minimaal tientallen miljoenen dollars over. In een conservatief scenario moet de obligatie opnieuw gefinancierd worden; obligaties met obligaties afdekken, is overigens gemeengoed in die markt. In het ergste geval moet El Salvador in gebreke blijven of de kosten dragen en terugbetalen met tegoeden uit andere delen van de economie. Pijnlijk, zeker, maar niet het einde van El Salvador.

Vermoedelijk trekt de bitcoin-obligatie een ander soort obligatie-investeerder dan normaal het geval is. Traditionele beleggers haken al af vanwege de ratings die instanties als Moody’s hebben uitgedeeld. Tel daarbij op dat het woord ‘bitcoin’ in de plannen voor komt, en ook de twijfelaar verdwijnt. De kans is daarom groot dat het geld uit drie categorieën komt: (1) de whale die in dit initiatief een doorontwikkeling van bitcoin als financieel instrument ziet, (2) de professionele belegger die blootgesteld wil zijn aan een obligatierendement én de upside van bitcoin, en (3) de gulle gever; personen of bedrijven die aanslaan op het ontwikkelingscomponent van de plannen. Er is een mogelijkheid dat de voorwaarden waarop de obligatie uitgegeven wordt op deze doelgroepen zijn toegespitst en dat daarmee een deel van het Salvadoraanse risico wordt verlaagd. Controleren kunnen we dat niet, want alle details rond de bitcoin bond zijn tot op de dag van vandaag niet vrijgegeven.

De prijs van bitcoin speelt duidelijk ook een grote rol. Veel marktcommentatoren ontbreekt het aan de kennis over bitcoin als asset en waarop de waarde gebaseerd is. Zij leggen daarom de nadruk op het verdwijnen van de waarde van bitcoin, en neigen zo naar het doen van extreme uitspraken over de kansrijkheid van dit initiatief. Voor ons ligt dat anders. Wij gaan er vanuit dat er op een termijn van 5 tot 10 jaar prijsstijging in het verschiet ligt. Ook als dat niet in het tempo gaat van de afgelopen 13 jaar is er in de context van deze obligatie geen man over boord. Met een stijging van 10 procent (jaar op jaar) zijn in ieder geval de (rente)kosten gedekt.

Hier staat tegenover dat, als de prijs van bitcoin over 10 jaar significant lager is dan nu het geval is, het waarschijnlijk is dat er iets catastrofaals is gebeurt rond bitcoin. Zoals Satoshi Nakamoto vroeg in het leven van bitcoin zei: “I’m sure that in 20 years there will either be very large transaction volume or no volume”.

Het is echter niet zo dat Bukele al het kapitaal van El Salvador op het spel zet. 1 miljard dollar is gelijk aan 4 procent van het BBP van het land (2020). Je zou kunnen zeggen dat hij hiermee dezelfde thesis hanteert als veel bitcoinbeleggers doen: een klein deel van je vermogen blootstellen aan een asset met een extreem asymmetrisch risico-rendementsprofiel. Dat het hier niet om Bukele’s eigen vermogen gaat, blijft een vieze nasmaak geven, maar als je de president ziet als gedelegeerd beheerder van het vermogen van de Salvadoranen kan dit weleens uitpakken als een strategie waar nog lang over nagepraat wordt; in positieve zin.

Het is om al deze argumenten dat ik er vanuit ga dat er meer van deze obligaties het daglicht gaan zien. In de eerste plaats in El Salvador zelf, want met 1 miljard gaat er geen stad gebouwd kunnen worden. Afhankelijk van het tempo waarmee dat gebeurt, kunnen mijn gedachten hierover veranderen; ik hoop niet dat Bukele besluit om all-in te gaan. Tegelijk kan deze ontwikkeling precies het zetje zijn dat bitcoin nu nodig heeft om aan de goede kant te eindigen van Satoshi’s voorspelling. Let hierop, want de uitwerking van dergelijke obligaties heeft een vertraagd effect op de markt. En dat geeft jou Alpha op degene die enkel de koers volgt!

-- Peter