De maand februari ligt alweer achter ons. Het was een maand vol verrassingen. Economische kengetallen waren telkens sterker dan verwacht. En terwijl goud en aandelen rode cijfers noteerden, steeg bitcoin naar het hoogste punt sinds vorige zomer. Wat bezielde februari?

Marktupdate

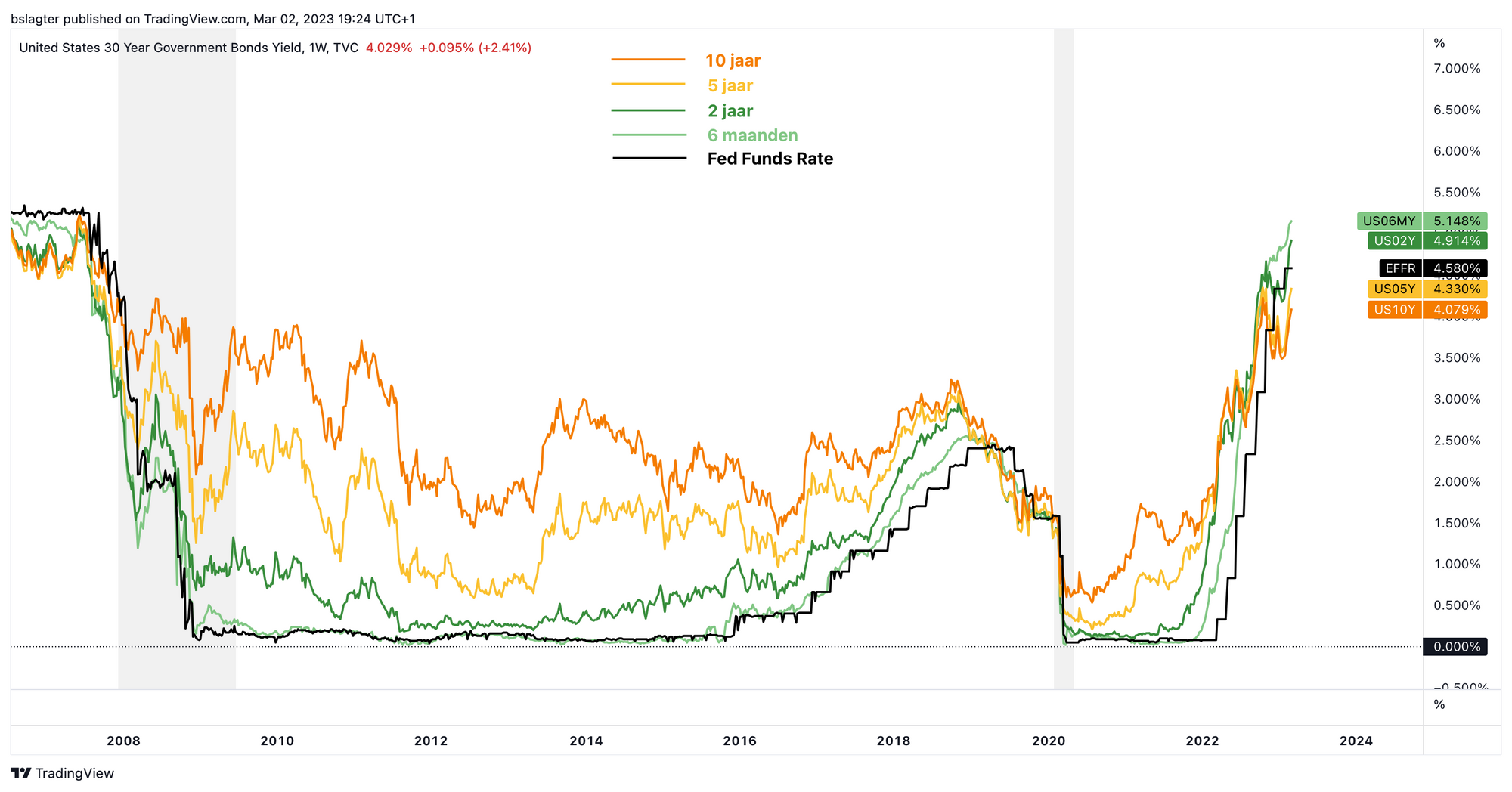

Laten we beginnen met de rente op Amerikaanse staatsobligaties. Die steeg flink in februari, na een periode van daling tussen oktober en januari. De kortere looptijden stegen tot boven het hoogste punt in oktober 2022.

Op de looptijden van 3 maanden tot 2 jaar vang je nu tussen de 4,9 en 5,1 procent per jaar, het hoogste rendement sinds zomer 2007. Hieronder zie je de verschillende rente van de verschillende looptijden in de afgelopen 16 jaar.

Als de rente stijgt, worden al uitgegeven obligaties goedkoper zodat de totale opbrengst van rente en hoofdsom na de looptijd gelijk is aan die van nieuw uitgegeven obligaties.

Laten we dat eens illustreren met een voorbeeld.

Stel de rente is 1 procent. We kopen een obligatie met een hoofdsom van 100 euro en een looptijd van 1 jaar. Je krijgt over een jaar de hoofdsom en de rente, samen 101 euro. Je moet 100 euro inleggen en zult dus 1 euro winst maken.

Stel dat op de dag van onze aankoop de rente plotseling naar 2 procent stijgt. Koop je nu een nieuwe obligatie met een hoofdsom van 100 euro, dan levert dat na een jaar 2 euro winst op.

Als we onze obligatie met een rente van 1 procent nu willen verkopen, dan krijgen we er geen 100 euro meer voor, maar grofweg 99 euro. Na een jaar krijgt de koper de 100 euro hoofdsom en 1 euro rente, en maakt ook op de bestaande obligatie 2 euro winst.

Je voelt misschien wel aan dat hoe langer de looptijd is, des te gevoeliger de waarde is voor veranderingen in rente.

Sommige obligatiebeleggers, zoals pensioenfondsen, hebben geen last van deze waardedaling omdat ze de obligatie vasthouden tot het einde van de looptijd. Ze krijgen dan netjes de hoofdsom terug en hoeven onderweg geen verlies te nemen.

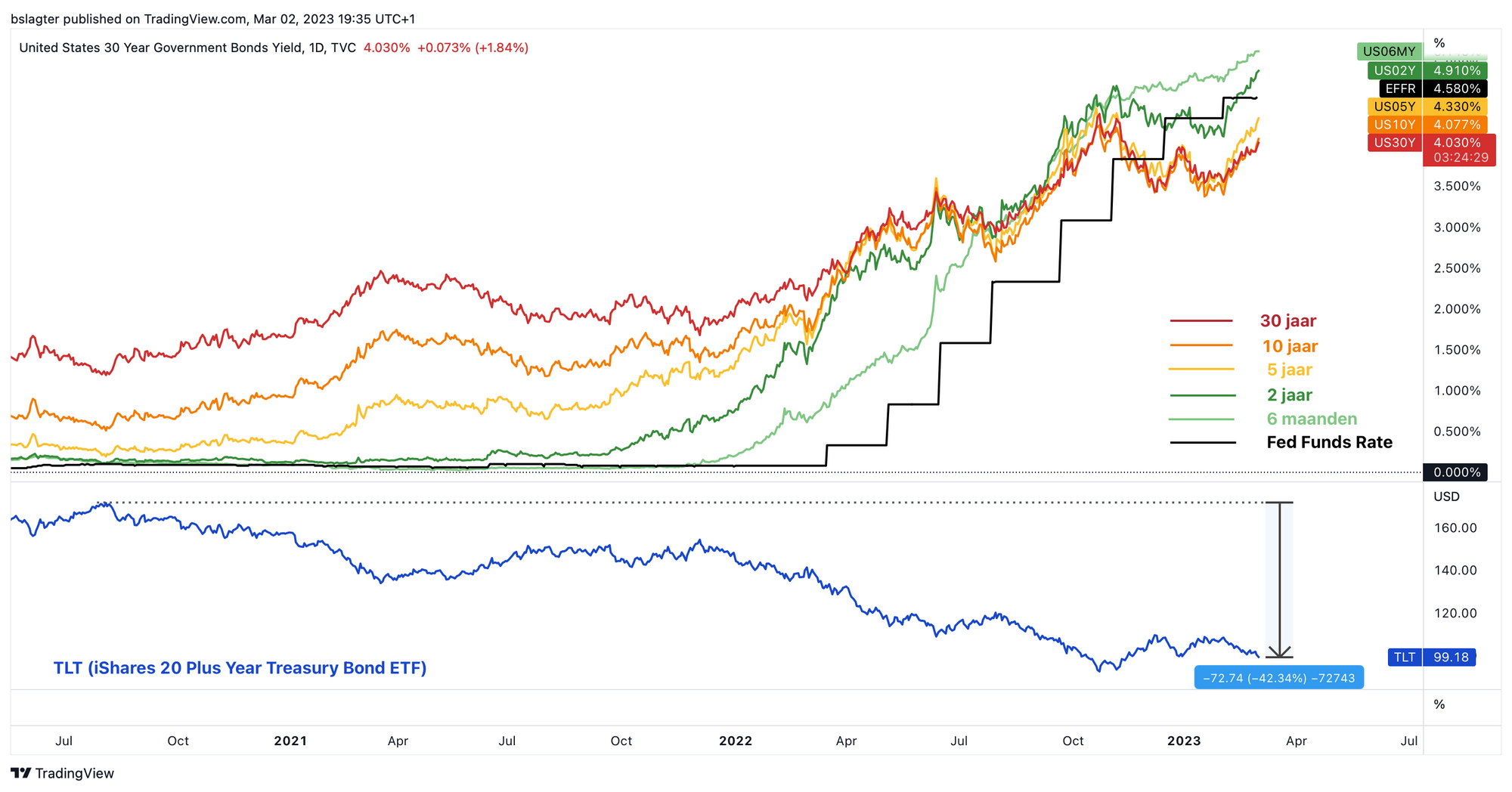

Maar beleggers die het moment van besteden niet perfect afgestemd hebben op de looptijd, die maken verlies. De TLT ETF bevat langlopende Amerikaanse staatsobligaties en is nu 42 procent minder waard dan in de zomer van 2020.

Een hogere rente is op verschillende manieren problematisch voor aandelen:

- Het verlaagt de waardering van bedrijven omdat toekomstige winsten

minder zwaar meetellen. - Het maakt voor consumenten sparen aantrekkelijker dan consumeren, wat doorwerkt in de omzet- en winstcijfers van bedrijven.

- Beleggers willen voor aandelen een hoger rendement dan voor obligaties, omdat ze meer risico lopen. Als de rente stijgt, moet of het dividend omhoog of de koers omlaag.

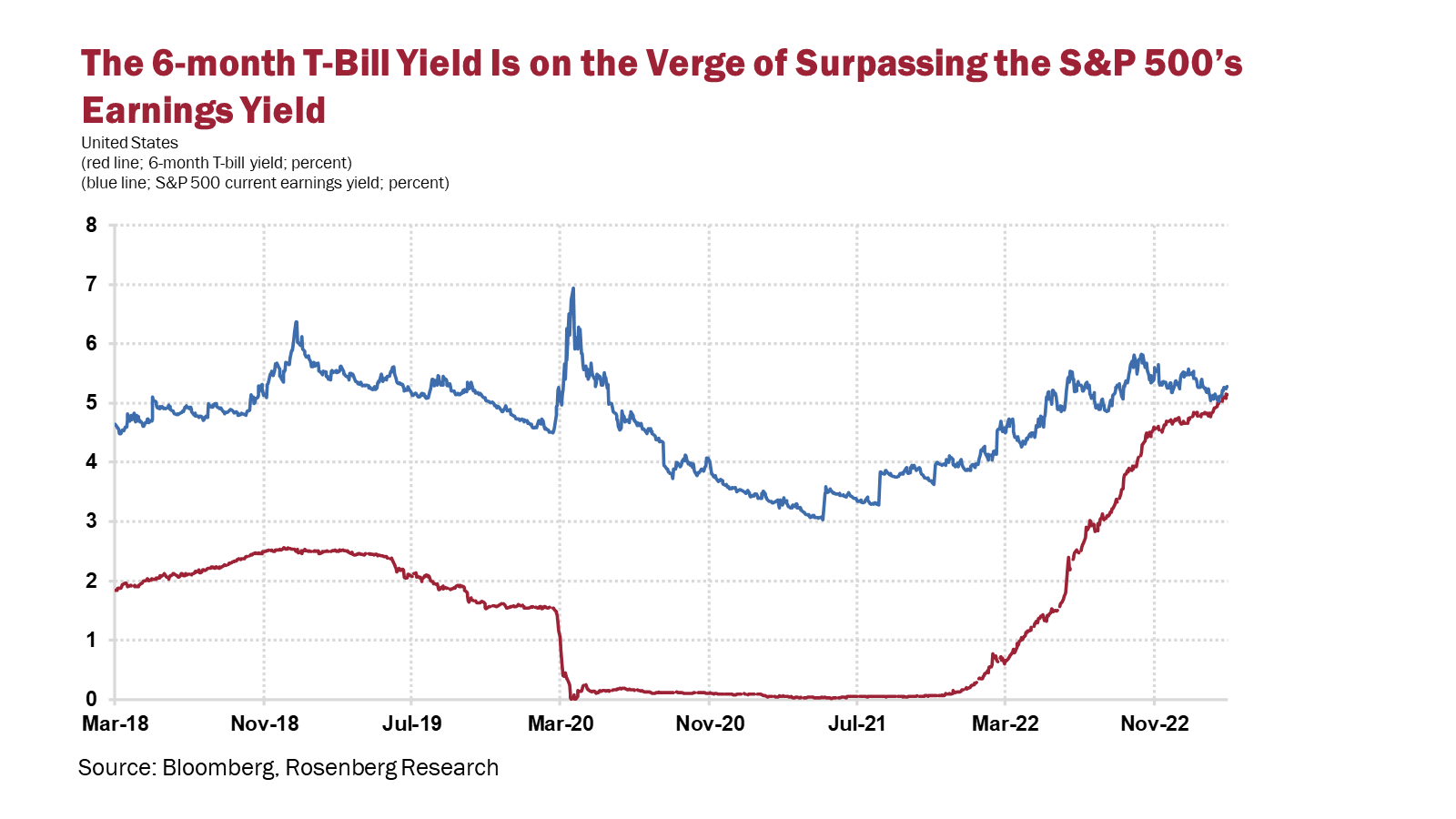

David Rosenberg twitterde gisteren een grafiek met de 6-maands rente en de earnings yield op de S&P-500. Die liggen nu dicht bij elkaar. Zijn onderschrift “Taking the N out of TINA” verwijst naar de verklaring van de hoge beurskoersen in de afgelopen jaren: There Is No Alternative - TINA.

Nu is dat alternatief er wel: vrijwel zonder risico 5 procent rendement door je aandelen te dumpen en gewoon obligaties aan te houden.

In februari steeg de rente. De dollar werd sterker. Aandelen, obligaties, goud en zilver kregen ervan langs. En bitcoin?

Die was met name in de tweede helft van februari erg sterk. Terwijl aandelen en goud daalden, zette bitcoin op 21 februari de hoogste koers sinds juni 2022 op de borden.

Hieronder staat de grafiek die we vorige week ook lieten zien, met onderin de correlatie met goud en de Amerikaanse tech-index. Net als in november is de correlatie negatief: toen omdat bitcoin crashte terwijl de rest steeg, nu andersom.

In de grafiek hebben we de maand februari gemarkeerd. Op Coinbase lag het slot van de maand met 23.145 dollar op vrijwel hetzelfde niveau als de opening op 23.127 dollar. Een stijging van minder dan 0,1 procent!