Dikke kans dat je de afgelopen weken berichten zag langskomen over landen die een deel van hun handel gaan afrekenen in een andere munt dan de dollar. Zo mag Kenia de inkoop van Saoedi-Arabische olie afrekenen in de eigen shilling. Gaat Rusland de Chinese yuan gebruiken voor de handel met Azië, Afrika en Latijns-Amerika. Kocht Frankrijk voor het eerst vloeibaar gas van China met de yuan. Laten China en Brazilië de dollar vallen, overwegen landen in Zuidoost-Azië (ASEAN) hetzelfde te doen, en zijn de gesprekken tussen India en China over het gebruik van de eigen munt vergevorderd.

🇷🇺 Russia to use Chinese yuan instead of US dollars to settle trade with Asia, Africa, and Latin America. pic.twitter.com/ptuDybKL56

— Watcher.Guru (@WatcherGuru) March 22, 2023

Deze gebeurtenissen leiden tot alarmistische berichten over de status van de dollar als wereldreservemunt. De redactie van het Chinese Global Times spreekt over het “afbrokkelen van de hegemonie van de Amerikaanse dollar”. Op sociale media zegt men dat de dollar haar uitzonderlijke status aan het verliezen is, met als risico een periode van hyperinflatie. En zelfs op CNN en FOX wordt over de teloorgang van de dollar gefilosofeerd.

The US is losing reserve currency status for the dollar. pic.twitter.com/2RtYZLxgfU

— Jeff Younger (@JeffYoungerTX) March 27, 2023

Voordat we hierop doorgaan, eerst even een uitstapje. Want wat bedoelt men eigenlijk met de ‘hegemonie van de dollar’?

Stel je een populair bordspel voor, zoals Monopoly. Daarin bewegen spelers over het bord om eigendommen te kopen, huur te innen en geld uit te wisselen. In dit spel gebruikt iedereen Monopoly-geld om hun transacties uit te voeren, en het is de enige geaccepteerde valuta. Beschouw nu de Amerikaanse dollar als het Monopoly-geld van de wereldeconomie.

Hegemonie, afgeleid van Oudgrieks voor aanvoerder of leider, verwijst naar de dominante rol die de Amerikaanse dollar speelt in de internationale handel, financiën en reserves. Net zoals in Monopoly, waar iedereen dezelfde valuta moet gebruiken om deel te nemen, vertrouwen landen over de hele wereld vaak op de Amerikaanse dollar voor hun internationale transacties. De dollar wordt veel gebruikt voor het kopen en verkopen van goederen, het investeren in activa en zelfs als waardeopslag in de reserves van centrale banken.

Deze dominante rol geeft de Verenigde Staten bepaalde voordelen, zoals de mogelijkheid om goedkoper te lenen, lagere transactiekosten in internationale handel en een aanzienlijke invloed op de wereldwijde financiële markten. Het is vergelijkbaar met een speler in Monopoly die de meeste eigendommen bezit, een stabiel inkomen heeft, én een flinke vinger in de pap heeft bij de bank, wat hen meer macht en controle over het spel geeft.

Je begrijpt nu ook dat Rusland en China een hoofdrol spelen in het recente nieuws rond de dollar. Voor hen is het alsof ze Monopoly spelen met oneerlijke regels die hen belemmeren om hun strategieën uit te voeren. Door hun afhankelijkheid van de dollar krijgen ze te maken met valutaschommelingen, schuldproblematiek, verlies van monetaire autonomie en kapitaalvlucht. Ze houden daarom liever de touwtjes in eigen handen, en proberen de macht en controle die ze uit handen gegeven hebben door de dollar te gebruiken terug te winnen.

Zo’n gevestigde structuur doorbreken is niet eenvoudig. De afgelopen 50 jaar was de dollar de meest stabiele en liquide munt. Decennialang heeft ze haar plek verstevigd en zo een sterk netwerkeffect opgebouwd, met de Amerikaanse economie, militaire macht en (geo)politiek als waarborg.

Telkens als de Amerikanen zwakte vertonen, wordt de val van de dollar onderwerp van gesprek. In 2004 zette The Economist in The disappearing dollar al vraagtekens bij de levensduur van de dollar als wereldreservemunt. In 2007 kwam hetzelfde tijdschrift met The panic about the dollar. In 2011 theoretiseerde CNBC over de status van de dollar. En in 2006 kwam CNN met China may move away from U.S. Treasuries. Klinkt bekend?

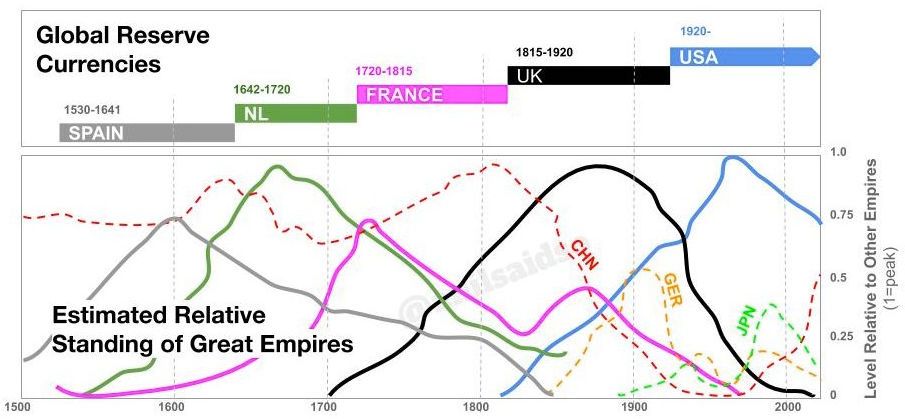

Vreemd is het niet dat er al decennia gesproken wordt over de opkomst van nieuwe valuta en de neergang van de dollar. De geschiedenis leert dat machtsblokken komen en gaan. Daar ontkomt de VS met haar dollar ook niet aan. Maar dat is geen proces van weken, maanden of jaren, maar van decennia.

Moeten we de recente ontwikkelingen dan maar negeren?

Zeker niet. Maar alarmisme is niet nodig. Het zijn gebeurtenissen in een trend die zich over vele jaren afspeelt en waarvan de precieze uitkomst nog onduidelijk is.

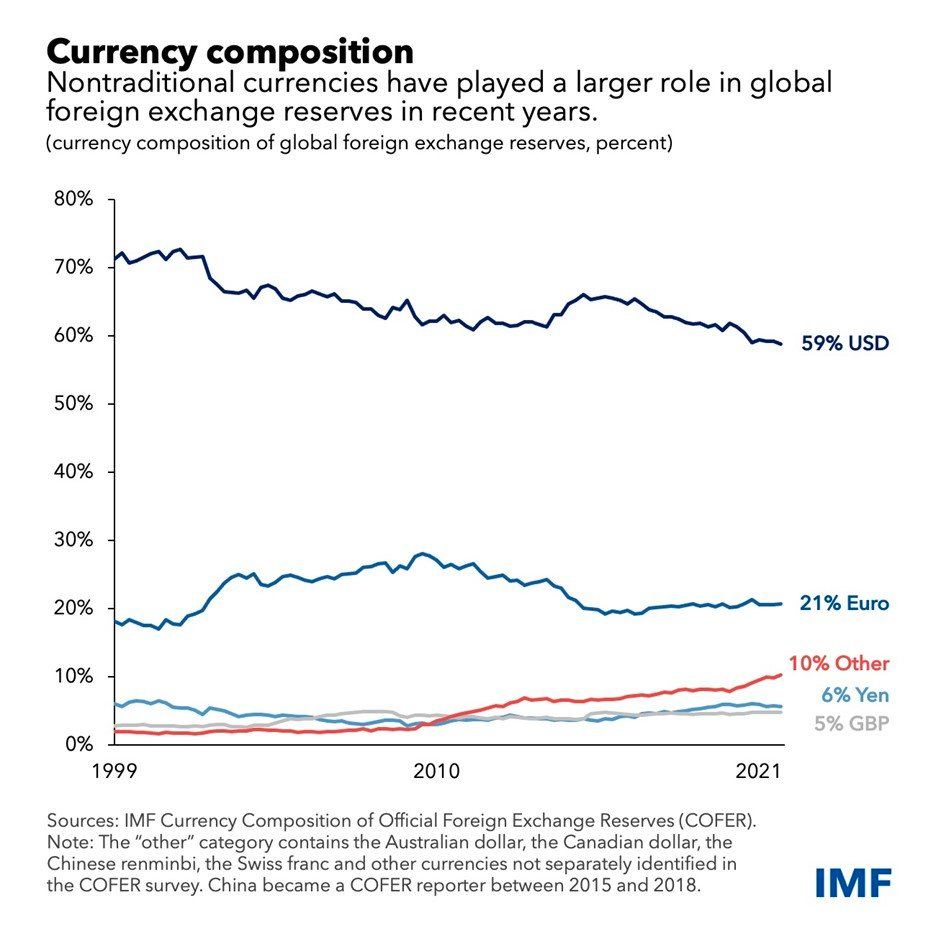

We zien dat ook in de data terug. Het IMF houdt bijvoorbeeld de samenstelling van internationale reserves bij. Die bestaat voor het grootste deel uit dollars. Het aandeel van de dollar daalt, maar niet dramatisch snel. Ongeveer een daling van 12 procentpunt in een periode van 22 jaar.

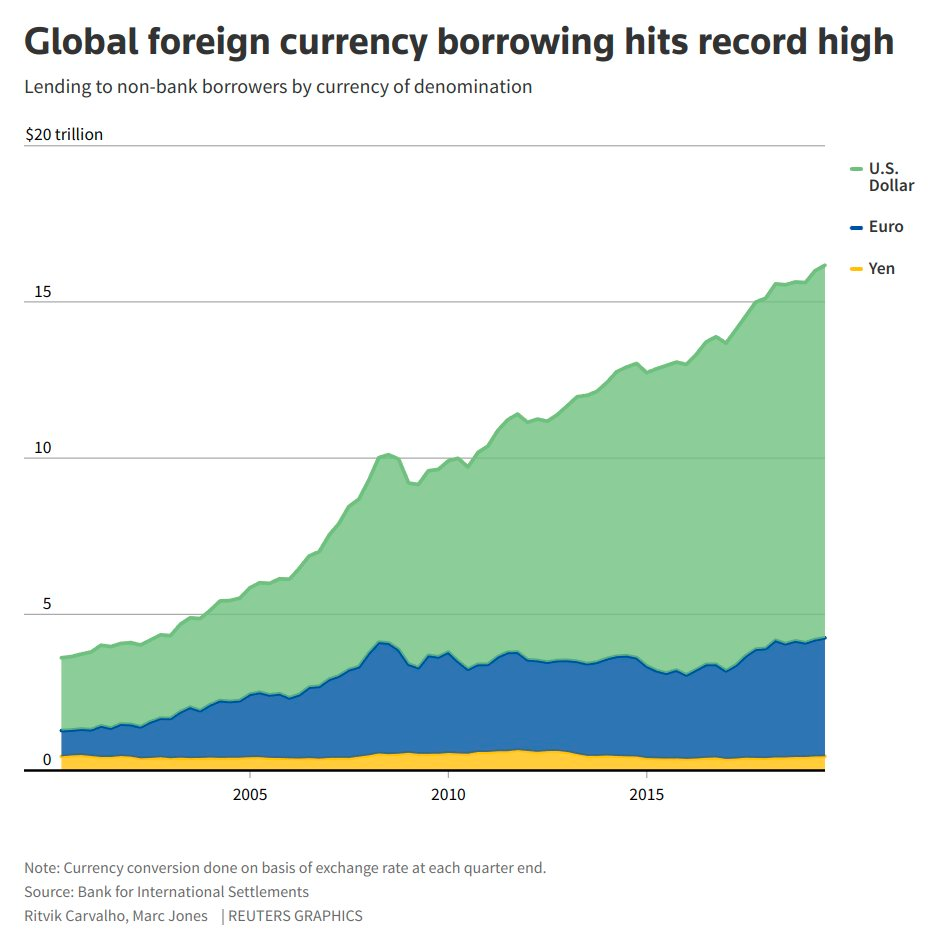

Nog steeds worden er veel schulden uitgedrukt in de dollar. Ieder jaar wordt die schuldenbel wat groter. Onder meer om deze reden is de Federal Reserve nog de belangrijkste centrale bank van de wereld, en hebben andere centrale banken soms de hulp van de Fed nodig om de vraag naar dollars bij te benen.

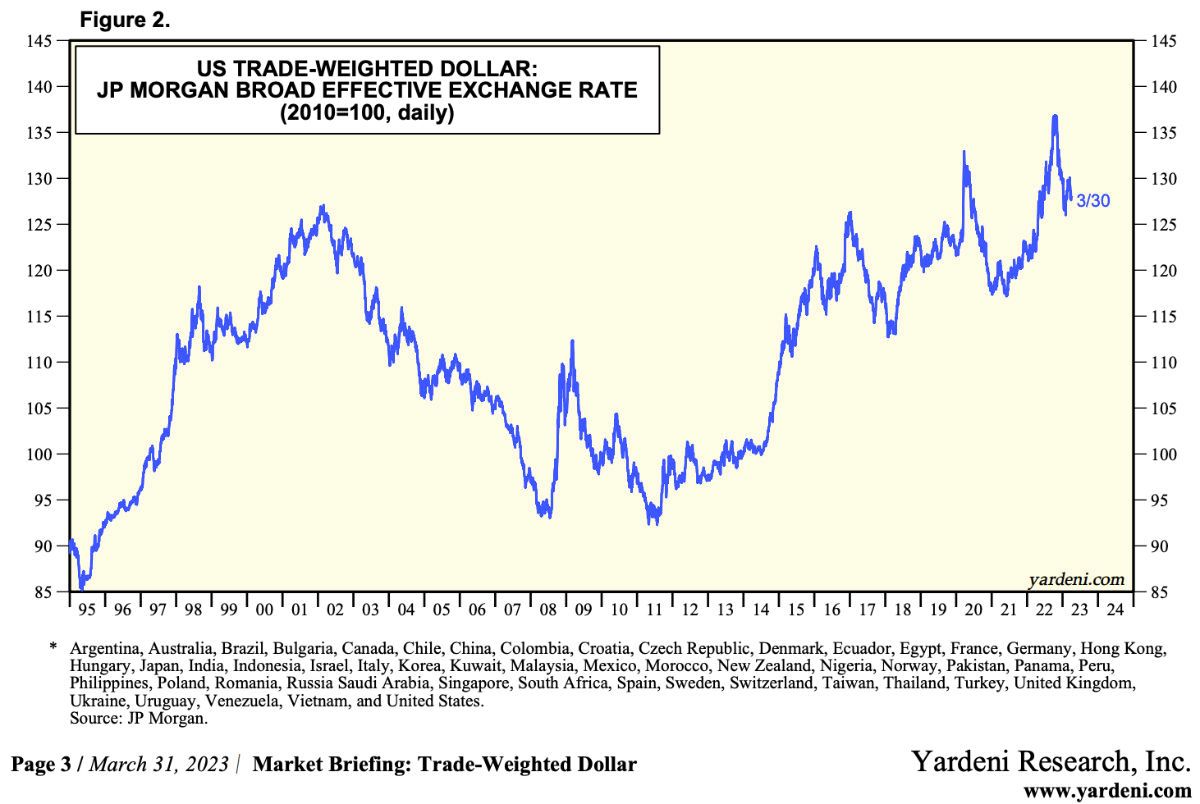

Ook de handelsgewogen wisselkoers van de dollar ziet er relatief sterk uit. Die wordt vaak gebruikt om de concurrentiekracht van de Amerikaanse economie op internationale markten te beoordelen. Als de trade weighted dollar stijgt, betekent dit dat de dollar sterker wordt ten opzichte van de valuta’s van zijn handelspartners.

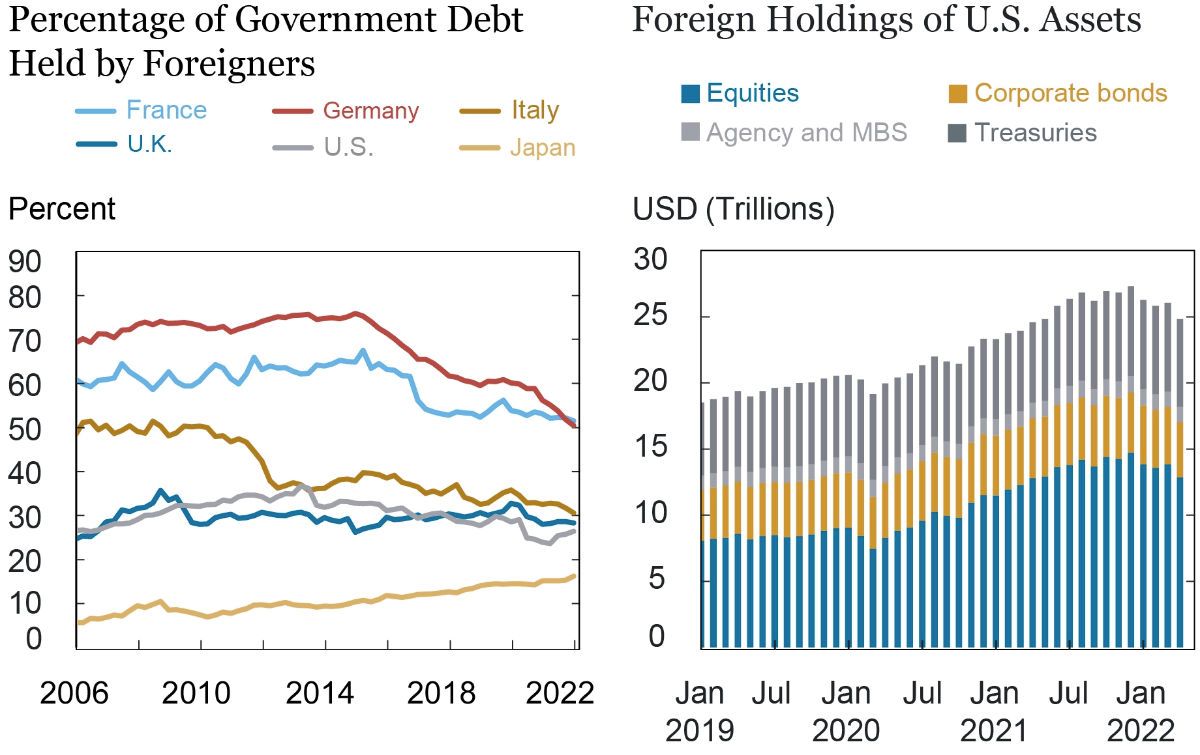

Tenslotte kijken we naar Amerikaanse assets die in handen zijn van buitenlandse partijen. We zien weliswaar een lichte afname, maar het betreft nog steeds 25 biljoen dollar aan waarde die niet van de ene op de andere dag naar een andere munt is overgeheveld.

We zien hierin terug wat we eerder al schreven: de dominantie van de dollar neemt langzaam (en gestaag) af, maar niets suggereert dat een plotse en snelle instorting van de dollar voor de deur staat. Dat scenario is natuurlijk niet uitgesloten, maar waarschijnlijker is dat we geleidelijk, in een periode van decennia, naar een nieuwe wereldorde toe bewegen.

Mogelijk is de periode 2022-2023 wel een scharnierpunt op de weg die daar naartoe wordt afgelegd. De sancties die door het Westen tegen Rusland zijn uitgeroepen, benadrukken opnieuw de risico’s die kleven aan (te) afhankelijk zijn van de dollar. Niet voor niets kochten centrale banken wereldwijd voor een recordgewicht aan goud in 2022. De sancties zelf versterken de beweging naar andere valuta dan de dollar ook, eenvoudigweg omdat Rusland een grote exporteur is van fossiele brandstoffen en die nu hun weg moeten vinden buiten het (euro)dollarsysteem.

De krantenkoppen waarmee we begonnen, kun je in deze context plaatsen. Ze zijn belangrijk, maar spelen zich af in de marge van een langer durende trend, mogelijk als onderdeel van een sleutelmoment in de geschiedenis van de dollar waarop verschillende grote ontwikkelingen bij elkaar komen.

Daarover wellicht later meer in losse Insights!

Uit de community

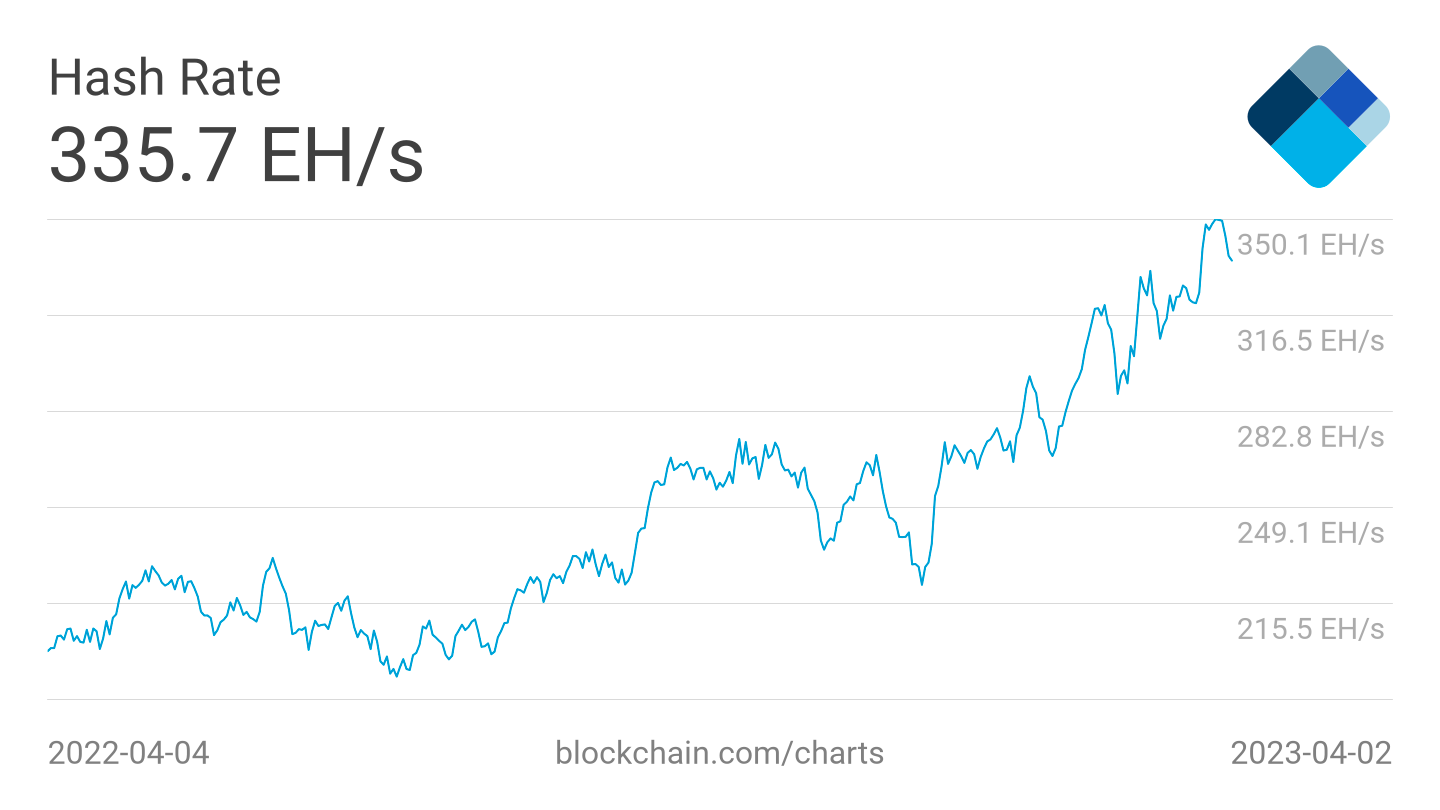

De rekenkracht van het bitcoinnetwerk steeg de afgelopen maanden naar een recordhoogte. Op 23 maart piekte de intensiteit van het werk van miners boven de 400 TH/s. Het zevendaagse gemiddelde ligt nu rond de 335 TH/s. De hashrate en moeilijkheidsgraad van het werk van miners steeg sinds januari met meer dan 30 procent.

Rond mining ontstond recent een verhitte discussie tussen Eric Wall en Michael Saylor. Saylor suggereert dat het energieverbruik van bitcoin afneemt naarmate miningapparatuur efficiënter wordt. Wall zegt dat deze manier van redeneren ‘onzinnig’ is. Hij vindt het zo’n basale denkfout dat hij het als ontmaskering van Saylor en diens Bitcoin Mining Council ziet.

Het punt van Wall is dat het niets uitmaakt hoe efficiënt miners zijn in het omzetten van stroom in hashes. De miners hebben een gezamenlijk budget dat verdeeld moet worden, bestaande uit de subsidie en transactiekosten die ze mogen innen bij het produceren van een block. De grootte van die taart bepaalt uiteindelijk het stroomverbruik; als het budget op is, stopt de inkoop van (meer) stroom.

Wat vind jij? Heeft Saylor toch een punt? Discussieer mee in de Community!

Nieuwsoverzicht

De belangrijkste gebeurtenissen in het kort op een rij:

- Meerdere landen met interesse in uitlevering Do Kwon. De Montenegrijnse minister van Justitie meldt dat Zuid-Korea en de VS een uitleveringsverzoek hebben ingediend. Ze willen de oprichter berechten voor zijn frauduleuze werk rond het Terra-ecosysteem. Of uitlevering snel volgt is maar de vraag. Montenegro is ook een procedure gestart tegen Kwon voor het bezit van valse papieren, met gevangenisstraf als mogelijk gevolg.

- Amerikaanse Huis van Afgevaardigden verdedigt belang van Proof of Work. Met een zogeheten resolutie beschrijft het Huis dat dit miningprotocol essentieel is voor het behoud van betrouwbare, open en gedecentraliseerde blockchainnetwerken. Een resolutie weerspiegelt het collectieve sentiment van het Huis ten aanzien van een specifiek thema.

- Tether verwacht eerste kwartaal te sluiten met 700 miljoen dollar winst. Volgens CNBC stijgt de inhoud van de oorlogskas daarmee tot boven de miljard. Het totale aantal USDT in omloop is de afgelopen weken flink gestegen, van 70 miljard op 1 maart, tot bijna 80 miljard op donderdag. Tether profiteert van onrust rond concurrenten BUSD en USDC. Omdat ze buiten Europa en de VS gevestigd is, heeft ze ook minder last van de bankcrisis.

- Amerika stelt dat SBF (FTX) miljoenen uitgaf aan omkopen Chinese ambtenaren. De Chinese bankrekeningen van hedgefonds Alameda Research zouden eind 2021 bevroren zijn. Om de toegang te herstellen zou SBF overheidsfunctionarissen een lucratief voorstel hebben gedaan, ter waarde van meer dan 40 miljoen dollar. Een woordvoerder van het Chinese ministerie van Buitenlandse Zaken zegt het voorval niet te (her)kennen. SBF heeft intussen onschuldig gepleit op de nieuwe aantijgingen.

- Staatssecretaris VS zegt dat val banken niets met crypto te maken had. Volgens CoinDesk verklaarde Nellie Liang in een hoorzitting van het Congres dat crypto geen centrale rol speelde bij de teloorgang van Silicon Valley Bank of Signature Bank. Sommige politici maken graag van de gelegenheid gebruik om de Amerikaanse cryptosector in een slecht daglicht te zetten.

- Nasdaq betreedt tegen het einde van het tweede kwartaal de cryptomarkt. Dat meldt Bloomberg over het bedrijf dat achter de gelijknamige aandelenbeurs zit. Ze gaat starten met het in bewaring nemen van cryptoactiva. Daarbij beperkt ze zich in eerste instantie tot bitcoin en ether. Voor Nasdaq is dit een eerste stap in de richting van een breder productaanbod.

- Aandelenbeurs Stuttgart krijgt toestemming voor het bewaren van cryptoactiva. CoinDesk meldt dat Boerse Stuttgart-dochter Blocknox een licentie heeft gekregen van toezichthouder BaFin. De beurs richt zich primair op financiële instellingen, zoals banken, brokers, vermogensbeheerders, en familiekantoren. Boerse Stuttgart-ceo Matthias Voelkel zegt dat de beurs een one-stop shop moet worden voor diensten rond digitale valuta.

Tot slot

Je bent weer helemaal bij! Hebben we iets gemist, of wil je zelf iets toelichten? Komt langs op de Community, dan praten we daar verder.