De cryptomarkten zijn 24/7 open terwijl banken de meeste tijd gesloten zijn. Het is niet gek dat cryptodollars in een paar jaar tijd groeiden van bijna niets naar meer dan honderd miljard dollar in omloop. Toezichthouders worden snel strenger. Een naam die telkens terugkomt: tether. Moeten we ons zorgen maken?

Samenvatting

- De onrust over tether duurt al jaren: schimmig gedrag, rechtszaken en rookgordijnen.

- De dominantie van tether neemt af maar is nog steeds boven de 50 procent.

- Het risico van de balans van tether is een bankrun en ‘breaking the buck’.

- Stablecoins zullen waarschijnlijk strenger gereguleerd worden de komende jaren.

In de begindagen van de cryptohandel had je grofweg twee soorten handelsplatformen. Bij sommige exchanges had je de mogelijkheid om fiatgeld zoals euro's en dollars te storten waarmee je tegen bitcoin en een (vaak beperkte) selectie van andere crypto-assets kon handelen.

Door de aansluiting op het fiatgeldsysteem en bijbehorend toezicht waren deze handelshuizen al snel vrij streng in het opnemen van nieuwe handelsparen en de controle van identiteit van hun klanten.

Daarbuiten had je de ongereguleerde exchanges waar je zonder enige controle kon handelen in de meest exotische crypto-assets. Maar zelden tegen dollars of euro's. Vaak handelde je tegen bitcoin, en later ether.

Dat veranderde door de opkomst van de tether, ook bekend onder het handelssymbool USDT. Een tether representeert een dollar maar is in tegenstelling tot echte dollars 24/7 de wereld rond te sturen zonder tussenkomst van een bank. Stablecoins zoals tether zijn nu niet meer weg te denken. Mensen bewaren hun vermogen erin, versturen het naar de andere kant van de wereld en gebruiken het als onderpand in DeFi-contracten.

De eerste jaren na de introductie in 2015 leidde tether een vrij kalm bestaan als dollar-equivalent op handelsplatform Bitfinex. Dat veranderde toen in 2017 en 2018 de munt op veel meer handelsplatformen in gebruik genomen werd en het aantal in omloop groeide van zo’n 10 miljoen naar 2,8 miljard dollar. In korte tijd werd de tether het belangrijkste handelspaar voor bitcoin: naar verluidt was 80 procent van het handelsvolume van bitcoin tegen tether.

Dat zorgde voor speculatie over manipulatie van de bitcoinkoers: stel dat Tether Limited, het bedrijf achter tether, ongecontroleerd en ongedekt tethers kan maken, dan kan het daarmee de bitcoinkoers opdrijven.

Dat ‘ongedekt’ moeten we het even over hebben. In theorie is een stablecoin heel makkelijk te maken. Voor elke dollar die iemand bij je inlevert, breng je een cryptodollar zoals tether in omloop. Wil iemand z’n tethers omwisselen voor dollars? Dan worden de ingeleverde tethers uit roulatie gehaald en de dollar opgestuurd.

Tether Limited, het bedrijf dat tether in omloop brengt, zou precies dat kunnen doen, maar gaf nooit inzicht in wat er in de kluis lag. Dat zorgde in het diepst van de bearmarkt van 2018 voor hevige speculatie over een gebrek aan dollars in de kluis. In september dat jaar verloor tether zelfs enige tijd de nauwe koppeling met de dollar en crashte eventjes naar 88 cent. We schreven daar toen uitgebreid over op LekkerCryptisch.

In 2019 volgden rechtszaken tegen Tether en Bitfinex op verdenking van fraude en gerommel met bankrekeningen. De roep om ‘proof of reserves’ werd luider: laat toch gewoon zien wat je op de balans hebt staan!

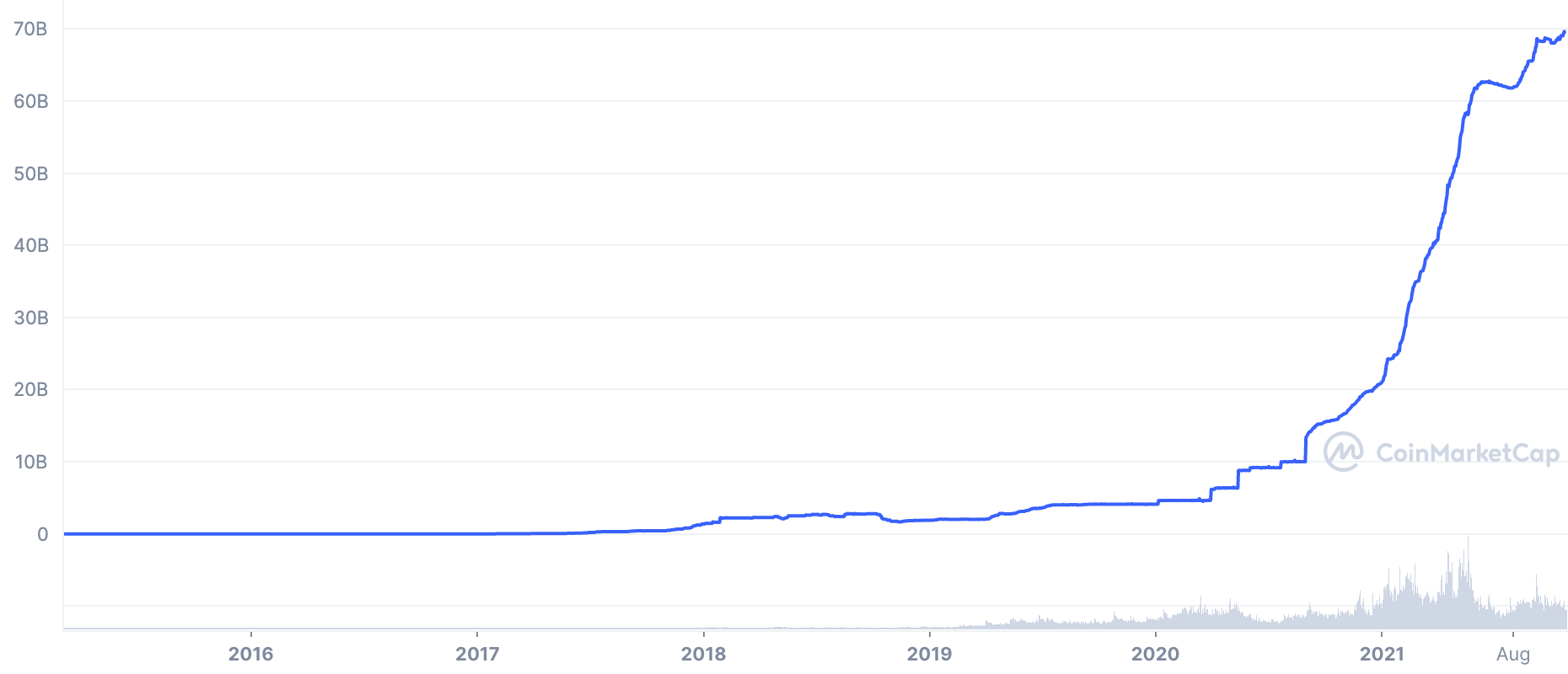

Het aantal tether in omloop bleef in 2018 en 2019 jaar redelijk stabiel en pas in de lente van 2020 begon het te stijgen naar 5 miljard dollar. Daarna ging het hard. In iets meer dan een jaar steeg het aantal tethers in omloop naar boven de 70 miljard dollar.

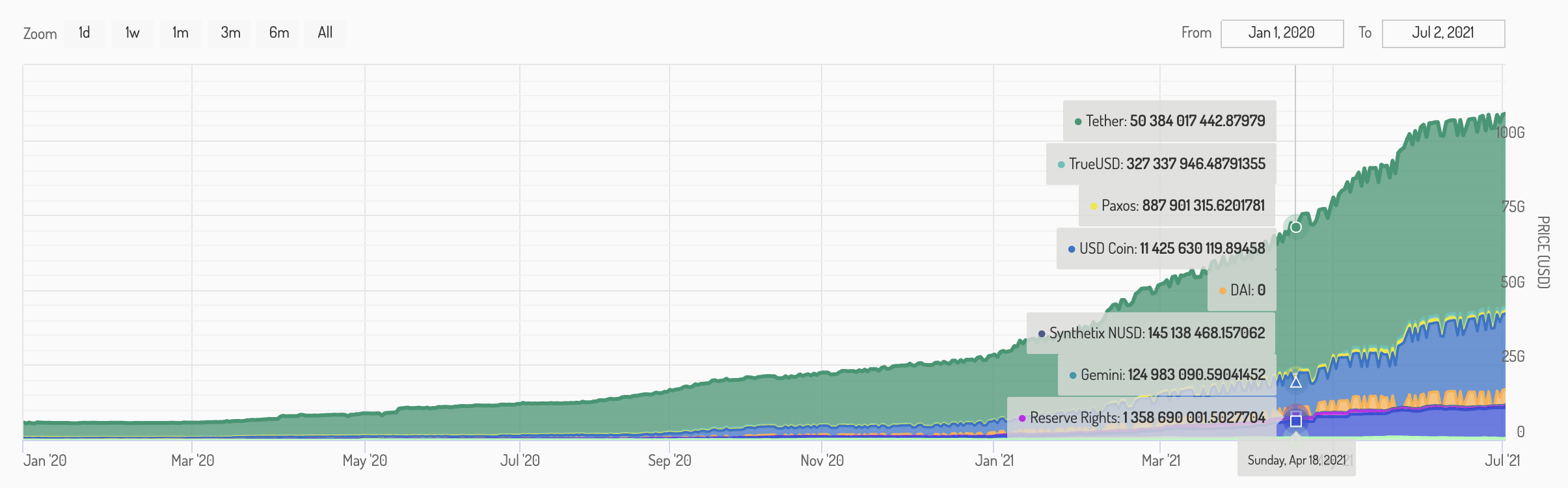

Intussen is ook een aantal andere stablecoins geïntroduceerd, zoals USDC en BUSD. Bij elkaar hebben die een waarde van zo’n 60 miljard dollar. De dominantie van tether daalt geleidelijk, maar tether vormt nog steeds meer dan de helft van het totaal.

Dit werd altijd heel mooi bijgehouden door stablecoinindex.com, maar die is nu al een paar weken kapot. Het onderstaande grafiekje is een paar maanden oud, maar laat wel aardig de trend zien.

Open kaart

Paxos is het bedrijf achter onder andere Binance USD (BUSD), met 13 miljard dollar de derde stablecoin. Het laat zich erop voorstaan strikt alleen maar liquide dollars aan te houden, en niets anders. Zij publiceren al tijden maandelijks een auditrapport waaruit dit blijkt.

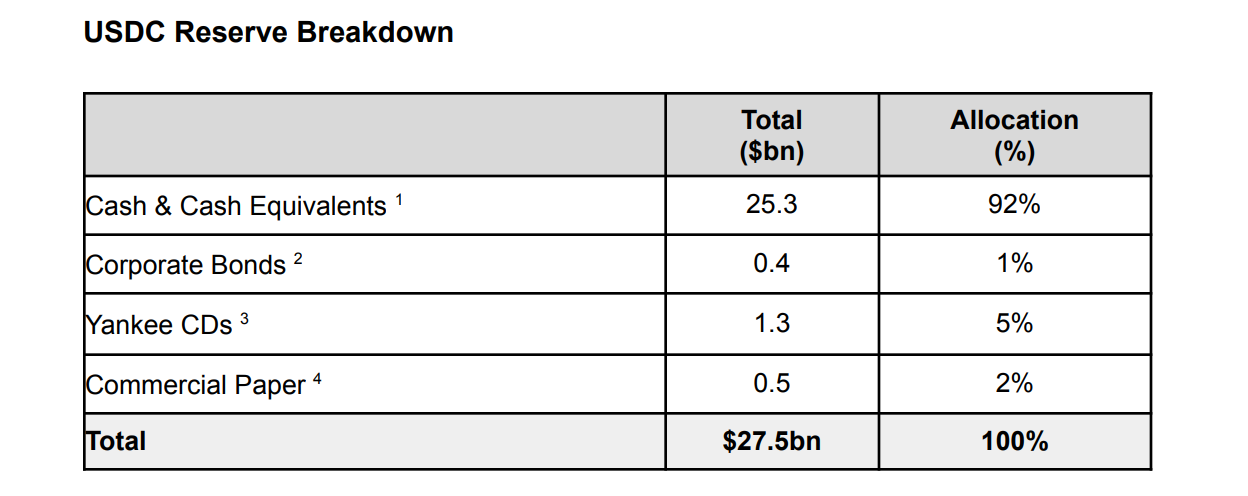

Circle is het bedrijf achter USDC, de nummer twee op de lijst met ruim 32 miljard dollar in omloop. Zij publiceren nu ook een tijdje de balans, waaruit blijkt dat ze de laatste maanden zijn verschoven van 61 procent aan ‘cash & cash equivalents’ in mei naar 92 procent in september.

En dan nu de vraag waar het allemaal om draait: hoe zit dat bij tether? Het Financieele Dagblad publiceerde deze week een stuk met als titel De ‘systeembank’ van de cryptowereld kan zomaar omvallen:

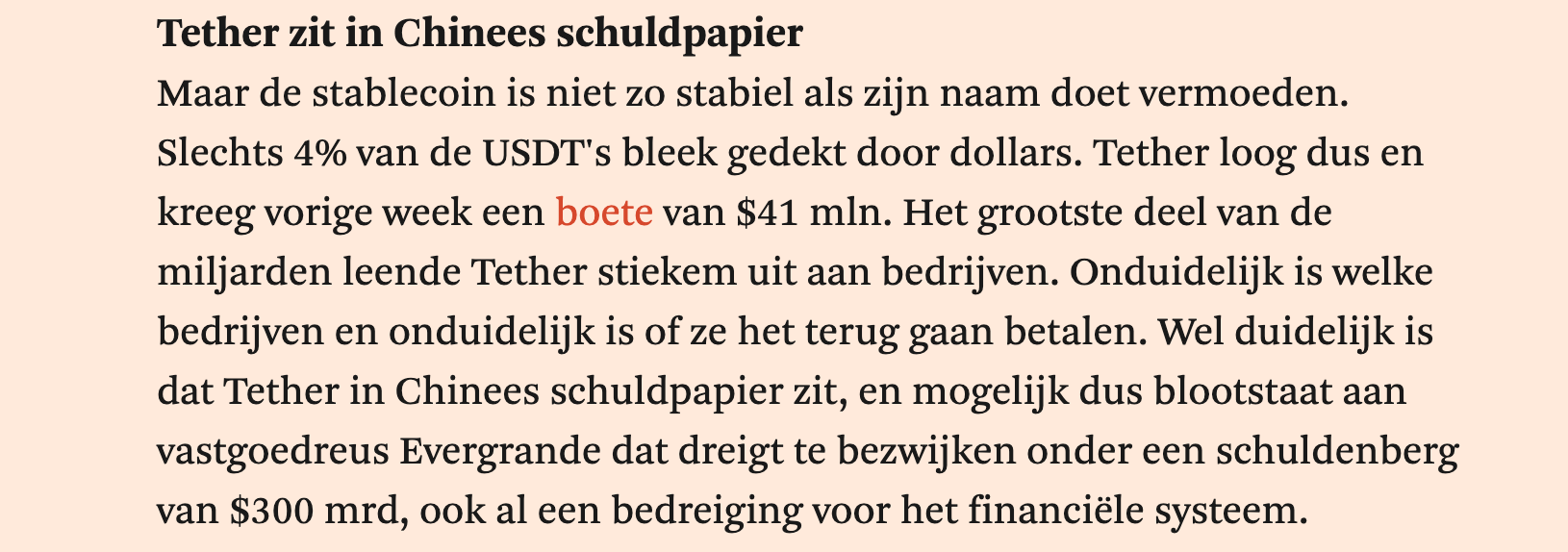

De boete waar het FD-artikel aan refereert is opgelegd door de Amerikaanse toezichthouder CFTC voor het foutief voorlichten van het publiek door te zeggen ‘100% reserves at all times’ terwijl dat achteraf niet het geval bleek.

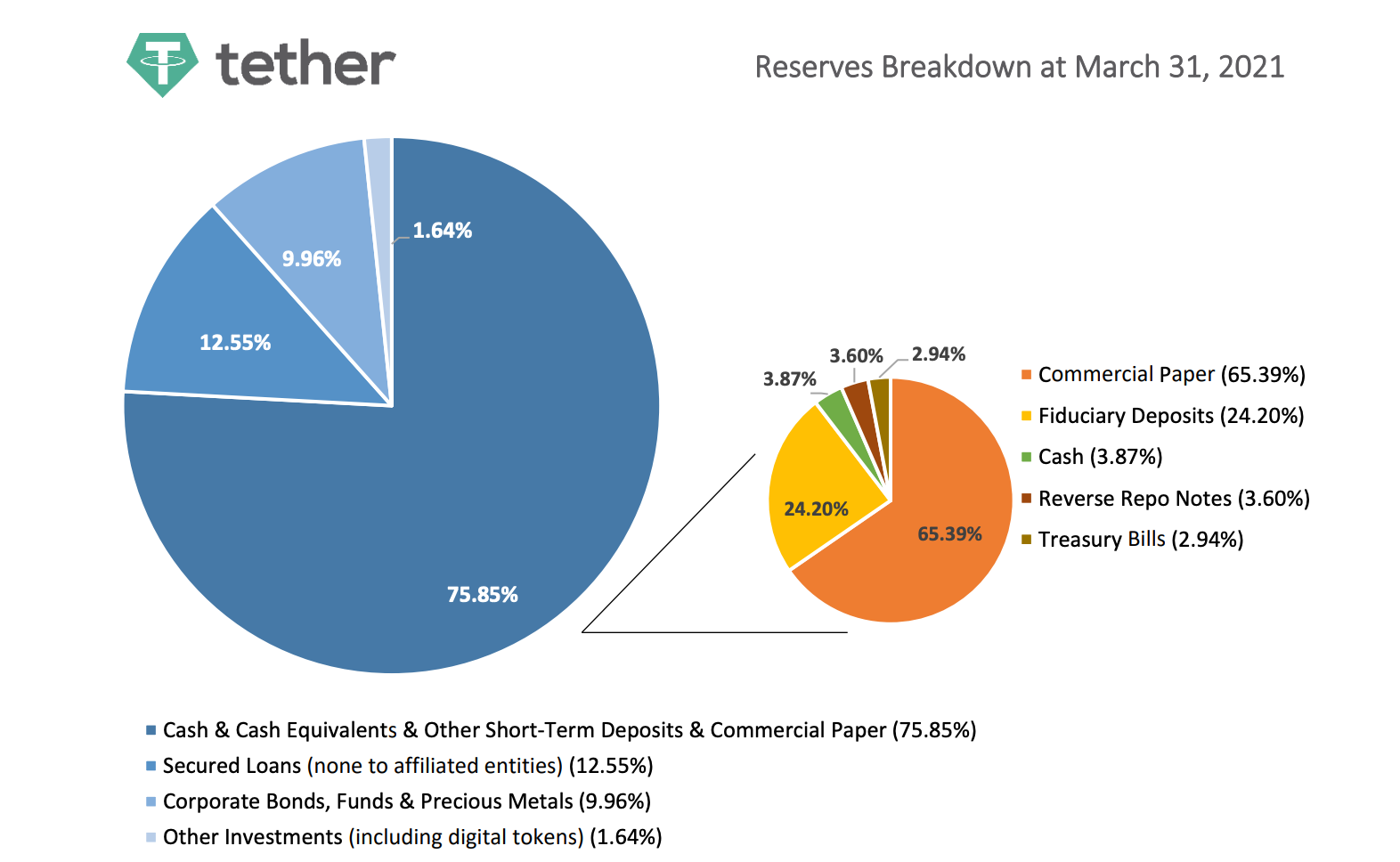

Aan het verleden is niets meer te doen, maar hoe zit dat nu dan? Wat heeft Tether nu in kas als dekking voor de 70 miljard tether die in omloop is? Inmiddels heeft Tether een grote groene knop met ‘proof of funds’ op de website gezet, met daarachter een rapport van 30 juni 2021.

Tegenover de toen 62 miljard dollar aan tether stond 6,2 miljard aan cash en 15,2 miljard aan T-bills. Die laatste zijn Amerikaanse staatsobligaties met een looptijd van 90 dagen of korter. Dit is de meest liquide markt ter wereld, waardoor T-bills vaak worden behandeld als ‘zo goed als cash’.

De 10 procent cash en 25 procent T-bills is al een stuk beter dan de 4 procent waar het FD het over heeft. Die komt namelijk uit een ouder rapport van 31 maart 2021. Toen bestond 3,87 procent van de post ‘cash and cash equivalents’ uit cash, wat dan weer 75 procent van het totaal is. Dus zelfs die 4 procent moet eigenlijk nog lager zijn.

Terug naar het rapport van juni. Van ruim de helft van wat er op de balans staat is onduidelijk hoe hoog de kwaliteit is in twee opzichten:

- Hoe groot is het risico dat het minder waard is dan waarvoor het in de boeken staat?

- Hoe groot is het risico dat het niet binnen heel korte tijd te verkopen is als dat nodig is?

En die tweede is waar men zich zorgen om maakt, en wat aanleiding was voor de kop van het FD.

Een bankrun

In 1970 bedacht de Amerikaanse zakenman Bruce Bent het eerste geldmarktfonds: The Reserve Fund. Het idee was om een soort spaarrekening na te bootsen, maar dan met hoger rendement.

Dat werkt zo. Als spaarder leg je een geldbedrag in, en het geldmarktfonds koopt namens de deelnemers kortlopende obligaties. Het rendement vloeit, na een kleine afdracht, terug naar de deelnemers. Volgens een schatting van ratingbureau Fitch Ratings beheren geldmarktfondsen wereldwijd zo’n 7,6 biljoen dollar. Dat is zeven keer zoveel als de totale waarde van bitcoin op dit moment.

Geldmarktfondsen streven ernaar dat een aandeel een stabiele waarde heeft, bijvoorbeeld 1 dollar. Daartoe keren ze het behaalde rendement uit als dividend aan de aandeelhouders, zodat de onderliggende waarde van een aandeel precies 1 dollar blijft.

In 2006 besloot The Reserve Fund om ook leningen van bedrijven te kopen, wellicht op zoek naar een hoger rendement voor z’n aandeelhouders. In 2008 maakt dit 56 procent uit van z’n portefeuille. Het ging mis toen Lehman Brothers op 15 september 2008 faillissement aanvroeg.

Hoewel door Lehman uitgegeven schuldpapier maar 1,2% van het totaal uitmaakte, begonnen deelnemers hun geld uit het fonds te halen. Een dag later was al voor een kwart van het fonds opnameverzoeken ingediend. Het geldmarktfonds probeerde in allerijl z’n bezittingen te verkopen, maar vond onvoldoende kopers. Het aandeel daalde in waarde naar 0,97 dollar: ‘it broke the buck’. Aan het eind van de maand maakte het fonds bekend te stoppen.

Exact dit kan er gebeuren bij stablecoins. (En gebeurde dus in 2018 al eens bij het toen veel kleinere tether.)

Als een paar mensen hun tethers inleveren en er dollars voor terug willen, dan kan Tether direct de 10% dollars gebruiken. En ook de T-bills zijn in een flits om te wisselen in dollars. Maar als het aantal mensen maar groot genoeg wordt, dan ontstaat er een probleem. Want wat moet Tether met de 13 miljard aan ‘commercial paper’ met een looptijd van 180 dagen of meer?

Systeemrisico

Het FD noemt tether ‘als ruilmiddel onmisbaar [..] op de cryptomarkt’ en Tether ‘de systeembank van de cryptowereld’. Verderop in het stuk wordt gesuggereerd dat door een crash van Tether ‘de cryptohandel in één klap grotendeels stil komt te liggen’.

Het zijn stevige uitspraken. Ze zijn wat stellig en dramatisch geformuleerd, maar niet onrealistisch. Volgens CoinMarketCap heeft tether op dit moment een 24-uurs volume van 57 miljard dollar op een totaal van 84 miljard dollar, een kleine 70 procent.

Niet onbelangrijk is ook het risico voor de markt van bedrijfsobligaties. Als Tether in korte tijd voor tientallen miljarden aan schuldpapier moet dumpen tegen bodemprijzen, dan kan dat ook op die markt voor stevige rimpelingen in de vijver zorgen.

Dit artikel in Time Magazine van deze week plaatst stablecoins op kleurrijke wijze in het perspectief van de geschiedenis van geld. Het noemt een plotselinge liquiditeitscrisis als belangrijkste risico en reden voor zorg bij toezichthouders.

Want dat is opvallend: hoe mild en ruim Amerikaanse toezichthouders lijken te denken over bitcoin, zo scherp en alarmerend zijn de woorden over stablecoins.

Dat werd goed zichtbaar toen in 2019 een groep bedrijven onder leiding van Facebook plannen voor een nieuwe wereldmunt presenteerde. Ze noemden die toen de libra, inmiddels heet deze munt de diem. Daar waren overheden niet direct heel enthousiast over, en de CEO van Facebook, Mark Zuckerberg, werd vrijwel meteen op het matje geroepen om uitleg te geven. Bruno Le Maire, de Franse minister van Financiën was duidelijk: “De libra is niet welkom op Europees grondgebied. Wij nemen maatregelen [..] omdat onze soevereiniteit op het spel staat”.

Maar er speelt meer. Men wil graag dat de beheerders van stablecoins onderpand van hoge kwaliteit in kas heeft: cash en zeer liquide staatsobligaties. Maar als stablecoins groot worden, dan gaat dat om enorme bedragen. Alle stablecoin-aanbieders bij elkaar hebben nu al 130 miljard dollar in omloop gebracht.

Volgens Caitlin Long zouden stablecoins daardoor de geldmarkt kunnen verstoren en daarmee de mate waarin de Amerikaanse centrale bank het monetair beleid kan uitvoeren:

The point that president of the Boston fed president Rosengren made is that that now the stablecoins are about, I think he said 26% of the prime money market in the United States.

De prime money market is volgens haar 485 miljard dollar groot en alle stablecoins bij elkaar zijn nu 130 miljard dollar. Circle, het bedrijf achter USDC, verwacht dat er in 2023 alleen al van hun munt 190 miljard in omloop zijn. Niet gek dat toezichthouders wat zitten te wiebelen op hun stoel.

De vraag is nu vooral hoe men toezicht gaat houden, en onder welke toezichthouder stablecoins gaan vallen. Caitlin Long verkende in de hierboven genoemde podcast een aantal opties.

Men kan stablecoins in het shadow banking system houden, net als nu de geldmarktfondsen. Ze zullen dan gereguleerd worden door de SEC en behandeld worden als security. Een tether kun je dan zien als een aandeel in Tether.

Men kan stablecoins het reguliere banking system in trekken en gaan behandelen als dollars. Ze komen dan onder toezicht van de Federal Reserve te staan, de Amerikaanse centrale bank. Dit is de route waar Avanti, Kraken en andere SPDI-banken op voorsorteren.

En voor zover ik begrijp worden stablecoins op dit moment nog gezien als commodity en gereguleerd door de CFTC. Door alle acties en berichten van toezichthouders heen speelt vermoedelijk ook de zoektocht naar wie moet nou waarop toezicht houden.

Digitaal centralebankgeld

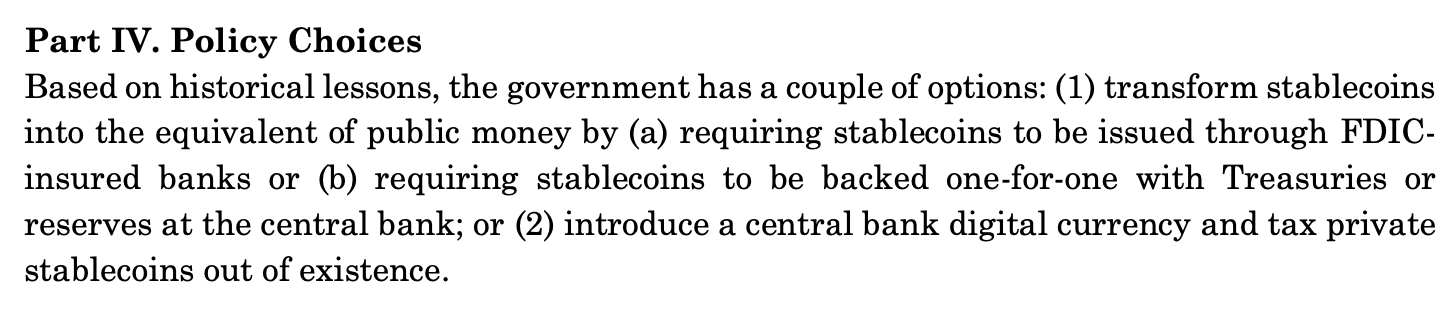

In een uitgebreid onderzoek verkennen onderzoekers van Yale en de Fed de opties om met stablecoins om te gaan. Het rapport geeft een mooi overzicht van welke stablecoins er zijn en hoe ze werken. Op pagina 33 komt men bij de beleidsopties. Wat kunnen we nou concreet met die stablecoins?

Over (1) sprak Caitlin Long. Ik wil het hier nog even over (2) hebben: het introduceren van digitaal centralebankgeld (CBDC) en ‘tax private stablecoins out of existence’.

Dat klinkt makkelijker dan het is. Want dan moeten de Amerikanen wel eerst een CBDC hebben. Europa is deze zomer begonnen met de onderzoeksfase van de digitale euro die de eerste twee van de in totaal vijf jaar beslaat. China is na ruim vijf jaar ontwikkelen nu zo'n beetje klaar met de e-renminbi.

En de VS? Die is nog niet eens begonnen: ‘We are looking carefully, very carefully at the question of whether we should issue a digital dollar’, sprak Fed-voorzitter Jerome Powell in februari dit jaar. En in september zei hij erover dat ze nog geen beslissing hebben genomen.

In een interessant stuk op Bloomberg pleitte historicus Niall Ferguson ervoor dat de VS stablecoins juist zouden moeten omarmen in plaats van een CBDC, omdat dit een verloren race is:

I feel in my bones that trying to compete with China to build the best central bank digital currency is a mug’s game. The American way is to let innovation rip. Avichal Garg of Electric Capital is right in thinking that the best strategy to preserve the dominance of the dollar is precisely to encourage the international adoption of dollar-linked stablecoins, rather than to stamp them out. As the internet of money grows, the dollar is well placed to be the preferred global on- and off-ramp, connecting the nascent “metaverse” to the physical world where we still pay our taxes in fiat.

Het laatste woord is hierover nog niet gezegd.

Stablecoins zijn goed te vergelijken met de offshore dollarmarkt, ook bekend als eurodollars. Dit zijn dollars in bezit van buitenlandse banken of buitenlandse takken van Amerikaanse banken. Deze markt wordt niet gereguleerd door de VS maar is wel, zoals wikipedia het verwoordt: ‘by a wide margin the largest source of global finance’.

Als Amerika stablecoins in de VS sterk aan banden legt, dan zouden ze in de rest van de wereld gewoon kunnen blijven bestaan. Net als in de eurodollarmarkt zouden buitenlandse entiteiten, zoals Tether, de dollars en het Amerikaanse schuldpapier in de kluis kunnen leggen en zonder Amerikaans toezicht hun cryptodollars kunnen uitgeven.

Tot slot

Er wordt door sensatiekranten als het FD (geintje jongens) van alles bijgesleept, zoals de uitspraken van Gary Gensler die niet gericht waren op de stablecoins zelf maar op het casinospel met de duizenden onzinmuntjes. Er worden allerlei suggestieve beelden opgeroepen die niets met tether zelf te maken hebben. Een filmscene uit The Wolf of Wall Street, de bankrun bij DSB, een verbinding met Evergrande en boven Tether cirkelende aasgieren.

Zo’n stuk leest als een thriller, maar het is ook wel een beetje ruis. Want natuurlijk is Tether schimmig en de munt tether niet vrij van risico’s. Maar wat er verder gebeurt in de wereld van stablecoins is veel bepalender voor de toekomst, maar blijft onbesproken.

Immers: de trend is dat de kwaliteit van het onderpand van stablecoins in het algemeen steeds beter wordt. Enerzijds omdat de dominantie van tether afneemt, anderzijds omdat Tether zijn gedrag lijkt te verbeteren.

En nog interessanter is de vraag waar het allemaal heen gaat met die stablecoins. Onder welk toezicht ze worden gebracht. Wat de verhouding met CBDC’s zal worden. Hoe de handel in crypto-assets daardoor geraakt zal worden. Het antwoord op deze vragen is nog onbekend. Maar dát er steviger regulering van stablecoins komt, staat vast.

De alpha van deze Alpha is dat je een gebalanceerd beeld hebt bij de risico’s van tether (geen paniek maar lichte zorg) en het nieuws dat komend jaar ongetwijfeld gaat komen over strenger toezicht op stablecoins kunt plaatsen.