Op 17 april sprak Christine Lagarde, voorzitter van de Europese Centrale Bank (ECB), op een bijeenkomst van de Council on Foreign Relations (CFR) over de rol van de centrale bank in een fragmenterende wereld.

Wereldmachten komen en gaan in een lange cyclus die vaak meerdere generaties overspant. Op het hoogtepunt is voor iedereen duidelijk wie de baas is. De overgangsperiode is een stuk rommeliger.

De Amerikaanse investeerder en miljardair Ray Dalio verwacht dat China de komende decennia het stokje overneemt van de Verenigde Staten. Anderen zien meer in India, sinds dit jaar het grootste land ter wereld gemeten naar bevolkingsomvang.

De toekomst voorspellen is notoir moeilijk. Laten we daarom gewoon kijken naar wat we nu al kunnen zien. Namelijk dat een groeiende groep landen in Zuid-Amerika, Afrika, het Midden-Oosten en Azië elkaar opzoekt en zich steeds explicieter afzet tegen de Amerikaanse invloedssfeer. China speelt daarin een grote rol.

Het scenario van een multipolaire wereld, waarin meerdere machten ongeveer even sterk zijn, wint aan waarschijnlijkheid. Of dit daarna nou uitmondt in een nieuwe wereldorde met China aan het hoofd of niet.

Christine Lagarde spreekt over de gevolgen daarvan voor het beleid van centrale banken en overheden.

Wij hechten waarde aan haar woorden omdat centrale banken nieuwe ontwikkelingen niet alleen maar observeren, maar ook veroorzaken. Hun visie op de gebeurtenissen is reflexief: alleen al door het hebben van een visie beïnvloeden ze de uitkomst.

Voor bitcoin en andere decentrale technologie is deze ontwikkeling op verschillende manieren relevant:

- Het kan de adoptie versnellen. Het nut van digitale bezittingen die voor bewaren en overdragen niet afhankelijk zijn van een centrale autoriteit is veel groter in een gefragmenteerde wereld waarin vertrouwen niet vanzelfsprekend is.

- Het kan de adoptie vertragen. De geopolitieke dreiging kan reden zijn voor centrale banken en overheden om gecoördineerd in te grijpen in vrije markten en ook aan decentrale netwerken beperkingen op te leggen.

Hoe dan ook is het daarom nuttig om te kijken naar wat Lagarde te zeggen heeft.

We bespreken de speech van Lagarde vanuit vier invalshoeken:

- Langdurig hoge en volatiele inflatie

- Meer Europese eenwording

- Innovatie in het digitale tijdperk

- Een economische oorlog

We zijn benieuwd naar jouw gedachten hierover. Laat wat horen in de community!

Langdurig hoge en volatiele inflatie

The global economy has been undergoing a period of transformative change. Following the pandemic, Russia’s unjustified war against Ukraine, the weaponisation of energy, the sudden acceleration of inflation, as well as a growing rivalry between the United States and China, the tectonic plates of geopolitics are shifting faster.

Lagarde begint haar speech met een observatie. De wereldeconomie verandert ingrijpend en de geopolitieke aardplaten verschuiven snel. We zien de wereldeconomie versplinteren in met elkaar concurrerende allianties.

Verschillende blokken proberen een zo groot mogelijk deel van de wereld naar zich toe te trekken. Vermoedelijk klontert dat samen tot twee grote blokken, namelijk de twee grootste economieën van de wereld: de VS en China.

Dit heeft verstrekkende gevolgen. Maar eerst kijkt Lagarde terug op de afgelopen decennia om te begrijpen waar we vandaan komen.

We hebben een periode achter ons van bloeiende wereldhandel, met als kenmerkend gevolg dat productie- en leveringsketens zich over de hele wereld uitstrekken. Ze prijst hiervoor het leiderschap van de VS, dat voor relatieve stabiliteit zorgde. De Pax Americana.

But that period of relative stability may now be giving way to one of lasting instability resulting in lower growth, higher costs and more uncertain trade partnerships. Instead of more elastic global supply, we could face the risk of repeated supply shocks. Recent events have laid bare the extent to which critical supplies depend on stable global conditions.

De periode van stabiliteit maakt plaats voor een periode van voortdurende instabiliteit.

We moeten hier denken aan de speech van ECB-directielid Isabel Schnabel tijdens de bijeenkomst van centrale bankiers in Jackson Hole vorig jaar augustus. Zij had het over “a new era of volatility, [..] one in which shocks are potentially larger, more persistent and more frequent”.

Ook Schnabel keek terug naar de afgelopen decennia en noemt globalisering en een elastisch aanbod als twee stabiliserende krachten:

[The pandemic and the war] challenge two of the fundamental stabilising forces that have contributed to the decline in volatility during the Great Moderation: globalisation and an elastic energy supply. Globalisation acted as a gigantic shock absorber.

Lagarde legt uit hoe een elastisch aanbod voor stabiliteit zorgt. Centrale banken hoeven dan voor hun beleid geen rekening te houden met het aanbod van energie, grondstoffen, producten en arbeid. Simpel gezegd: bij het beheersen van de inflatie hoef je alleen maar op de vraag te letten, want het aanbod is toch wel voldoende.

Door de jarenlang toenemende globalisering was alles er in overvloed. Nu dat niet meer het geval is, groeit het risico op supply shocks. Met tekorten en wild fluctuerende inflatie als gevolg. De volatility waar Schnabel het over had.

Een logisch gevolg is dat (groepen) landen zich minder afhankelijk willen maken van anderen. Je eigen energie, grondstoffen en productie.

Zoltan Pozsar, destijds analist bij Credit Suisse, noemde vier manieren waarop dit voor hogere inflatie zal zorgen: re-arm, re-shore, re-stock en re-wire. Opnieuw investeren in defensie, productie terughalen naar eigen bodem, grotere voorraden aanhouden en energie-infrastructuur aanleggen.

Het zorgt voor een lastige cocktail voor centrale bankiers. Deglobalisering zorgt voor een langere periode van volatiele en gemiddeld hoge inflatie. Het is een seculaire trend zoals we in deel 1 van onze vooruitblik op 2023 beschreven.

Maar inflatie omlaag brengen door krap monetair beleid is pijnlijk voor huishoudens, bedrijven en overheden met hoge schulden. Bovendien maakt het de investeringen lastiger die nodig zijn voor het doppen van je eigen boontjes.

Deze twee strijdige belangen gecombineerd met inelasticiteit in het aanbod zorgen voor de hoge volatiliteit in inflatie én in beleid waar Schnabel het over had.

Na de speech van Lagarde kwam in een vraaggesprek met de gastheer ook de inflatiedoelstelling van 2 procent ter sprake. Normaal gesproken antwoordt een centraal bankier beslist en zonder enige twijfel dat die doelstelling niet ter discussie staat. Nu ging het wat anders:

LAGARDE: (Laughs.) I think for the moment, given the strategic objective that we have, given the fight that we take, there is absolutely no reason to change that 2 percent medium-term objective. So it will be that 2 percent medium-term objective. Once we get there, once we are confident that it stays there, we can discuss that again. I’ll come back, I promise, and I’ll answer your question. (bron)

Anders gezegd: ja, die 2 procent kunnen we het best over hebben, maar in het belang van onze geloofwaardigheid moeten we nu eerst even de huidige inflatiegolf bestrijden.

De kans is groot dat dit “lukt”, om twee redenen.

- Een technische: inflatie die gemiddeld hoger is maar ook volatieler zal ook af en toe flink onder het gemiddelde liggen, en dus ook onder de twee procent.

- Een fundamentele: de snelle en stevige verkrapping van het monetaire beleid zal de economie waarschijnlijk stevig afremmen en een recessie veroorzaken, waarbij ook de inflatie omlaag komt.

De volgende fase is het weer stimuleren en ondersteunen van de haperende economie, wat in het denkraam van Lagarde na enige tijd weer een nieuwe inflatiegolf tot gevolg heeft. Maar voor die tijd kan mooi de discussie over de inflatiedoelstelling gevoerd worden!

Meer Europese eenwording

“Never waste a good crisis” — Winston Churchill

Lagarde schetst eerst het beeld van lastig tembare problemen en grote dreigingen waarmee we geconfronteerd worden door de verschuiving naar een multipolaire wereld.

Dan is de vraag wat centrale banken in die omstandigheden kunnen betekenen. Ze stelt de lezer en luisteraar snel gerust. Ook dan kunnen ze zorgen voor prijsstabiliteit. Dat gaat alleen wel stukken beter als ze daarbij een beetje geholpen worden. Het is tijd voor Lagarde om haar verlanglijstje voor te lezen.

So, if faced with persistent supply shocks, independent central banks can and will go ahead with ensuring price stability. But this can be achieved at a lower cost if other policies are cooperative and help replenish supply capacity.

Het zou erg helpen als centrale banken en overheden wat nauwer gaan samenwerken, suggereert Lagarde. Overheden zouden bijvoorbeeld de aanbodproblematiek actief kunnen aanpakken. Denk aan minder afhankelijkheid op gebied van productie- en leveringsketens en energie.

Dat klinkt als een vrij onschuldig en praktisch voorstel dat zorgt voor lagere inflatie en hogere groei. Maar als je dit idee verder uitwerkt, zie je al snel dat het ook politieke consequenties heeft.

Want onderwerpen als industriebeleid, defensie en het energiesysteem vereisen nauwe Europese samenwerking. Om maar niet te spreken over het afstemmen van begrotingsbeleid en steunprogramma’s om te voorkomen dat de economie teveel gestimuleerd wordt en de inflatie aangejaagd wordt.

De kers op de taart is de lang uitgestelde Europese afronding van de kapitaalmarktunie:

For Europe, long-delayed projects such as deepening and integrating our capital markets can no longer be viewed solely through the lens of domestic financial policy. To put it bluntly, we need to complete the European capital markets union.

Lagarde pleit daar al langer voor. Dit schreef Lagarde in maart in een ingezonden brief in het FD, samen met de voorzitters van de Europese Commissie, de Europese Raad, de Europese Investeringsbank en de Eurogroep: “Het is tijd voor meer ambitie bij de financiële integratie van Europa. Een echte kapitaalmarktunie is voor Europa binnen bereik.”

Hoe belangrijk die verdere Europese eenwording volgens Lagarde is, blijkt uit de zin die er direct op volgt: “this will be pivotal in determining whether the euro remains among the leading global currencies or others take its place”.

We zouden het pleidooi van Lagarde als volgt willen samenvatten. Als we willen dat de euro relevant blijft in een multipolaire wereld, dan moeten we drie dingen regelen: nauwe coördinatie tussen overheid en centrale bank, meer aansturing vanuit Brussel en verdere Europese integratie.

Lagarde wil de Europese taart graag groter maken en wil er een groter stuk van. Never waste a good crisis!

Innovatie in het digitale tijdperk

“He who controls the spice, controls the universe” — Dune

How central banks navigate the digital era – such as innovating their payment systems and issuing digital currencies – will also be critical for which currencies ultimately rise and fall. This is an important reason why the ECB is exploring in depth how a digital euro could best work if launched.

Een steeds groter deel van wat we bezitten en uitwisselen is digitaal. Informatie, creatieve werken, geld, aandelen, diploma’s, auteursrechten, identiteitsgegevens.

Het digitale heeft niet de natuurlijke traagheid van het fysieke. Het kan 24/7 in een flits naar de andere kant van de wereld reizen.

Behalve als het wordt belemmerd door een fysiek blok aan het been in de vorm van organisaties, systemen en processen. Je zou het dan beter gedigitaliseerd kunnen noemen dan digitaal. Stel je voor dat een e-mail door je provider wordt uitgeprint, met de post verstuurd, elders ingescand en bij de ontvanger op het scherm getoond.

Dat is een prima metafoor voor hoe het financiële stelsel in grote lijnen werkt. De technologie, processen en regels stammen uit de tijd van contant geld, aandelen aan toonder en lokale bankkantoren.

Daar bovenop is een mooi frontje gebouwd dat deze beperkingen probeert te verbergen. Snelle betaalsystemen, mobile banking en realtime aandelenbrokers doen net alsof. Ze faken de afhandeling en gaan alle gebeurtenissen later op de achtergrond eens rustig verwerken.

Lagarde ziet het vraagstuk van geld in het digitale tijdperk als cruciaal voor het succes van de verschillende valuta: “How central banks navigate the digital era [..] will also be critical for which currencies ultimately rise and fall”.

Ze noemt innoveren van betaalsystemen en uitgeven van digitaal geld als voorbeelden. Denk aan real-time settlement netwerken zoals FedNow, en CBDC’s zoals de digitale euro.

Maar makkelijk zal dat niet worden omdat beide een groot probleem opleveren voor het businessmodel van banken.

- Als rekeninghouders als een zwerm vogels in een flits van de ene naar de andere bank fladderen dan crasht de bank. De bezittingen van de bank, zoals hypotheken, bedrijfsleningen en investeringen, zijn nu eenmaal niet zo beweeglijk als de schulden.

- Een aantrekkelijke CBDC concurreert met deposito’s bij de bank. Die zal een flink hogere rente moeten betalen om zich te financieren. Niet voor niets is één van de ontwerpcriteria van de digitale euro dat die “not too successful” moet zijn.

Lagarde laat in deze speech zien dat ze niet anders kan. Het succesvol navigeren van het digitale tijdperk is van cruciaal belang om relevant te blijven als munt in een fragmenterende wereld.

Een economische oorlog

In haar toespraak schetst Lagarde het beeld van een geopolitieke strijd, met zinssneden als “weaponisation of energy”, “rivalry between the United States and China”, “competing blocs” en “geopolitical tensions”.

Dat wordt automatisch ook een economische strijd. Wie heeft het beste financiële systeem? De sterkste munt? De beste financiële infrastructuur? De diepste kapitaalmarkt? De meeste grondstoffen? De weerbaarste productie- en leveringsketens?

Ze noemt dat 40-50% van de in het buitenland gehouden Amerikaanse obligaties zouden kunnen worden verkocht om geopolitieke redenen. Dat is economische oorlogsvoering!

Lagarde roept op tot meer samenwerking, centralisatie en coördinatie. Een publieke inspanning. Beleidsmakers moeten erkennen dat “each can best achieve their objective if aligned behind a strategic goal”. Een oorlogseconomie, waarin de normale gang van zaken tijdelijk losgelaten moet worden om een groter doel te bereiken.

Een fysieke oorlog is ongetwijfeld niet haar wens, maar ze lijkt er wel rekening mee te houden. Ze heeft het over investeren in industrie en defensie.

Geen gekke gedachte. Historisch gezien gaan overgangen tussen wereldmachten vaak gepaard met oorlog. Door te praten over de wereldeconomie die fragmenteert, de geopolitiek die verschuift als aardplaten en het veranderen van de polariteit hint ze op een dergelijke overgang. En dus de mogelijkheid van een fysieke oorlog.

Rabobank-strateeg Michael Every schreef ook over de speech van Lagarde en ziet een zorgwekkend aantal parallellen tussen 1914, 1939 en 2023. “In 1914, the collapse was led by Britain’s global hegemony being challenged by Germany”, nu wordt het leiderschap van de VS uitgedaagd door China. Merk op dat in het voorbeeld uit 1914 de uitdager niet de volgende wereldleider werd.

Journalist Martin Wolf schreef in Financial Times: “The relationship between the US and China is likely to determine humanity’s fate in the 21st century. It will determine whether there will be peace, prosperity and protection of the planetary environment, or the opposites.”

Een oorlogseconomie betekent dat alle belangen tijdelijk ondergeschikt gemaakt worden aan een hoger doel. In een fysieke oorlog is dat vaak duidelijk. Tanks, drones en manschappen kosten veel geld.

Om dat te betalen laten centrale banken en overheden samen de inflatie oplopen terwijl ze de rente laag houden. Zo kunnen ze grote tekorten lopen en via de inflatie de pijn verdelen over de bevolking. Dat heet financiële repressie.

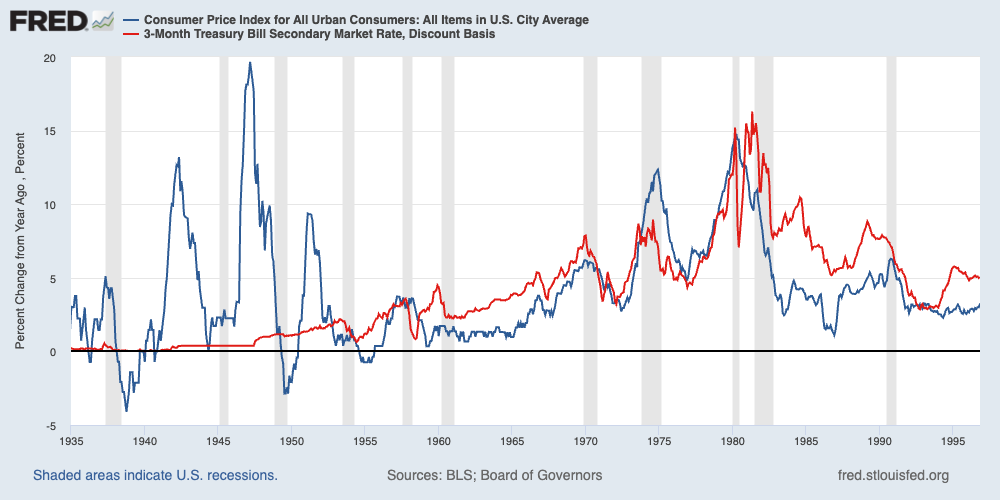

Hieronder zie je de grafiek van de inflatie (blauw) en de rente (rood) in de VS. In de Tweede Wereldoorlog loopt de inflatie op terwijl de rente laag gehouden wordt. In de jaren ‘70 loopt de rente wel mee omhoog.

Hoe bewaar je in deze omstandigheden je vermogen? Zorg dat je hard assets bezit: activa die de overheid niet bij kan drukken. Vastgoed, goud en zilver, sommige aandelen en bitcoin.

Tot slot

De gedachte dat de hegemonie van de VS en de dollar op haar eind loopt, is al lang niet meer onconventioneel, en bevindt zich inmiddels ruim binnen het Overton Window.

We zien regelmatig de verwachting van een snelle overgang uitgesproken worden: “het eind van de dollar is nabij”. Maar dergelijke verschuivingen duren decennia. Het netwerkeffect van de dollar is niet zomaar verdwenen.

In deze podcast legt Brent Johnson uit waarom het zo lastig is om van een munt weg te bewegen als een groot deel van de wereldhandel en de onderlinge schulden erin genoteerd zijn. Het is daarom opmerkelijk dat Lagarde haar speech afsluit met een parafrase op de woorden van Ernest Hemingway: “fragmentation can happen in two ways: gradually, and then suddenly”.

Een variant van dit citaat wordt vaak gebruikt voor exponentieel groeiende processen, zoals ontwikkeling en adoptie van technologie. Jarenlang is zo’n ontwikkeling voor het grote publiek onzichtbaar, en ineens is het overal. We zien dat nu live gebeuren met Dall-E en ChatGPT.

Zou de fragmentatie van de wereldeconomie naar een multipolaire wereldorde op dezelfde manier gaan?

Stephen Jen, valuta-expert en bedenker van de “dollar smile” theorie, liet deze week een soortgelijk geluid horen. De Financial Times tekende dit op over een recent rapport van zijn hand:

His latest briefing note argues that the US dollar has “suffered a stunning collapse” as a reserve currency, which has seemingly quickened after Washington’s decision to wield its control over the dollar-based international financial system against Russia.

Jen schat dat het aandeel van de dollar in de officiële mondiale reservevaluta's, na correctie voor prijsveranderingen, is gedaald van ongeveer 73 procent in 2001 tot ongeveer 55 procent in 2021. Vorig jaar daalde het tot 47 procent van de totale mondiale reserves.

Nu zijn valutareserves maar één aspect van het netwerkeffect - je hebt ook handel en schulden - maar toch een interessant tegenwicht tegen de heersende opvatting dat de dollar weinig te vrezen heeft.

En bitcoin dan?

Bitcoin komt bij uitstek tot z’n recht in een situatie waarin partijen elkaar niet vertrouwen en geen van de partijen een bevoorrechte positie mag hebben. Het is de enige digitale bezitting zonder tegenpartijrisico. Bitcoin als het digitale goud.

Als Lagarde gelijk krijgt, en zich in korte tijd grote geopolitieke verschuivingen voordoen, dan zou best een klein deel van de 500 biljoen aan wereldwijde rijkdom naar bitcoin kunnen verhuizen. Bitcoin is met z’n 500 miljard nu eenduizendste daarvan. Reken maar dat zoiets impact heeft!