We hebben een volatiele week achter de rug. De koers van bitcoin stuiterde heen en weer tussen de 34.750 dollar en 38.000 dollar. Verschillende andere munten schoten omhoog, met solana, avalanche en celestia als spraakmakende voorbeelden.

De grafiek hieronder toont de bitcoinkoers sinds de uitbraak boven de 32.000 dollar op 24 oktober. De eerste twee weken steeg de koers rustig van rond de 34.000 dollar naar rond de 35.000 dollar. Het turbulente stuk daarna speelde zich de afgelopen week af.

Een duidelijk oorzaak is niet echt aan te wijzen. De stemming op de markt is nog steeds optimistisch. Voor de derde achtereenvolgende week is de instroom van kapitaal in cryptofondsen met 293 miljoen dollar op een hoog niveau. Ook andere indicatoren blijven de koersstijging steunen, van on-chain gedrag tot de derivatenmarkt.

Laten we wat uitzoomen en naar de grafiek van de afgelopen negen maanden kijken. Die periode begint met de zeven maanden in het horizontale prijsbereik tussen de 25.300 en 31.500 dollar. Helemaal rechts zie je de uitbraak en de twee topjes op 38.000 dollar.

Na de uitbraak hebben we eigenlijk nog geen serieuze correctie gezien. Geen test van het gebied tussen 31.500 en 32.500 dollar als steun. Sommige analisten spraken over een vlag-patroon en zagen een voortzetting van de stijging naar rond de 40.000 dollar. Maar ook dat is er (nog) niet van gekomen.

Wellicht weerspiegelt de wispelturigheid van de koers de berichtgeving over de ETF’s. Zou de goedkeuring van de alle aanvragen deze week plaatsvinden? Bloomberg ziet kansen en de ceo van Grayscale plaatste een mysterieuze tweet. Of zien we aanwijzingen dat toelating toch uitgesteld wordt tot in 2024?

Hoe verder je uitzoomt, des te verder de ruis naar de achtergrond verschuift en het signaal zichtbaar wordt. Hieronder zien we de bitcoinkoers in de afgelopen twee jaar. De stapsgewijze daling in 2022 links en de stapsgewijze stijging in 2023 rechts.

We zitten netjes boven het 200-daags gemiddelde, en zien een reeks van hogere toppen en hogere bodems. Een gezonde stijgende trend.

Ooit zullen we de trend testen. Het 200-daags gemiddelde ligt nu op 29.000 dollar. Het horizontale niveau ligt rond de 32.000 dollar. Dat zou vanaf de 38.000 dollar een correctie van 15 tot 25 procent zijn. Ook als de koers eerst nog naar 40.000 dollar zou gaan, zou dat een alleszins redelijke correctie opleveren.

Laten we nog wat verder uitzoomen en kijken naar de koers sinds 2014. We zien hier twee volledige marktcyclussen, gerekend van bodem tot bodem. Door de prijs loopt de realized price, dat is de gemiddelde aankoopkoers van alle bitcoins in omloop.

Stijgt de koers ver boven de realized price, dan staan veel beleggers op winst. Dat is op dat moment nog papieren winst of ongerealiseerde winst. Pas als je de bitcoins verkoopt, realiseer je de winst (of het verlies) en verandert ook de realized price.

Omdat de koers van bitcoin de neiging heeft om met grote stappen te stijgen, kan ook snel een grote ongerealiseerde winst ontstaan. Dat levert een explosieve situatie op. Want wat als tegelijk een grote groep beleggers die winst wil realiseren? Dan keldert de koers ook snel weer tot het punt dat er geen papieren winst meer over is.

Dat is de reden dat we verschillende varianten van de realized price gebruiken om de temperatuur van de markt te bepalen. We kijken dan naar hoe ver de koers boven de realized price uitstijgt: de MVRV. In de grafiek hieronder zie je die onderaan. We zitten nu duidelijk nog niet in het oververhitte stuk van de bullmarkt (rood) en ook niet meer in het ijskoude stuk van de bearmarkt (blauw).

In deze fase van de marktcyclus is er nog geen sprake van hype en euforie. Dat zorgt ervoor dat beleggers vrij snel winst nemen en niet verblind door hebzucht hun verkoop maar blijven uitstellen. De realized price functioneert als een soort elastiek dat voorkomt dat de koers al te veel afstand neemt. Anders gezegd, er is handelsvolume nodig om de realized price mee te laten stijgen met de koers.

We zien dat nu een heel klein beetje gebeuren. De realized price begint rechts in beeld ietsjes omhoog te krullen. Een goed teken, maar nog erg pril.

De realized price is een gemankeerde manier om de gemiddelde aankoopkoers te meten. Het is een gemiddelde van alle bitcoins, ook de miljoenen bitcoins die verloren zijn. Dat zijn grotendeels stokoude bitcoins die voor het laatst bewogen toen de koers erg laag was, waardoor ze het gemiddelde (de realized price) flink omlaag trekken.

De afgelopen jaren keken we daarom wel eens naar de realized price van alleen recent verhandelde bitcoins, de short term holder realized price (STH-RP). Die staat nu op 30.300 dollar. In het verleden diende de STH-RP vaak als steun of weerstand, vergelijkbaar met het 200-daagse gemiddelde.

Maar dan laat je een grote groep buiten beschouwing, namelijk de beleggers die een langere horizon hebben dan een maand of vijf. Daar ligt namelijk de overgang van short term holders naar long term holders.

Een mogelijke oplossing biedt een dit jaar gepubliceerde nieuwe manier om naar on-chain data te kijken: Cointime Economics. We schreven daarover in deze Alpha Markets. Een sleutelrol is weggelegd voor een wegingsfactor die vertelt welk deel van de geldhoeveelheid active is.

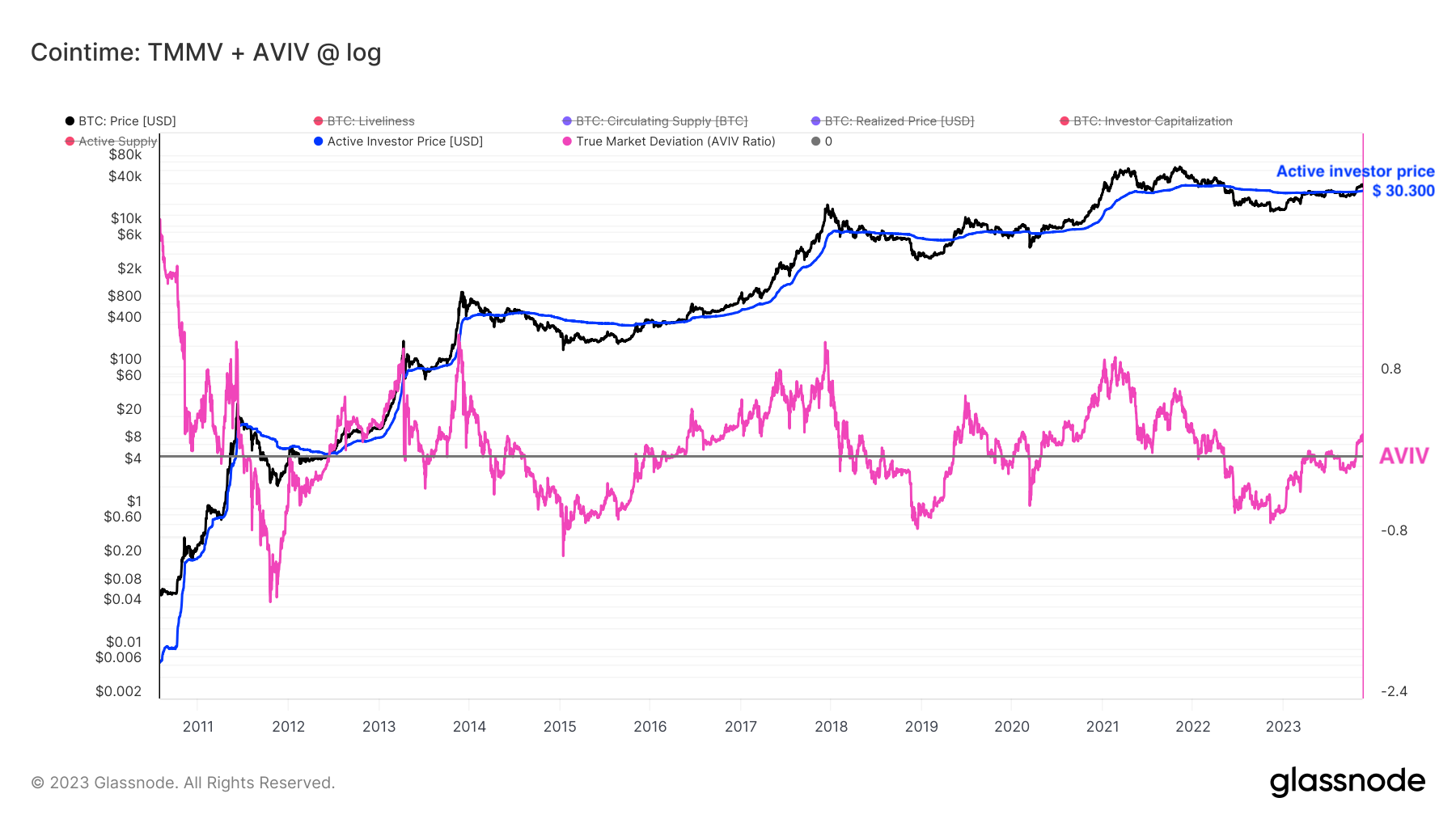

De active investor price is een variant van de realized price die verbluffend nauwkeurig het midden van de koers vormt. Historisch gezien ligt de koers er 53,3% van de tijd boven en 46,7% van de tijd onder.

De AVIV is een variant van de MVRV die laat zien hoe ver de markt afwijkt van de active investor price. De onderzoekers bij Glassnode en Ark Invest merkten op dat “de AVIV bitcoins onder- en overwaardering accurater vaststelt [dan de MVRV]”. Een AVIV van 1 kun je volgens hen zien als het middelpunt.

Analist dilutionproof kwam deze week met een verbetering op de AVIV waardoor die niet meer rond de 1 slingert, maar rond de 0. Dat heeft als voordeel dat een onder- en overwaardering die even groot zijn er ook even groot uitzien.

Hieronder zie je de active investor price op 30.300 dollar. Volgens deze maatstaf zijn we net boven de middellijn gestegen. Voor het eerst sinds begin 2022 zitten we er serieus boven. Dat is bemoedigend, maar ook hiervoor geldt dat er veel handelsvolume nodig is om deze variant van de realized price omhoog te laten krullen.

Hoe staat het nu met het handelsvolume? En waar zou meer volume vandaan moeten komen?