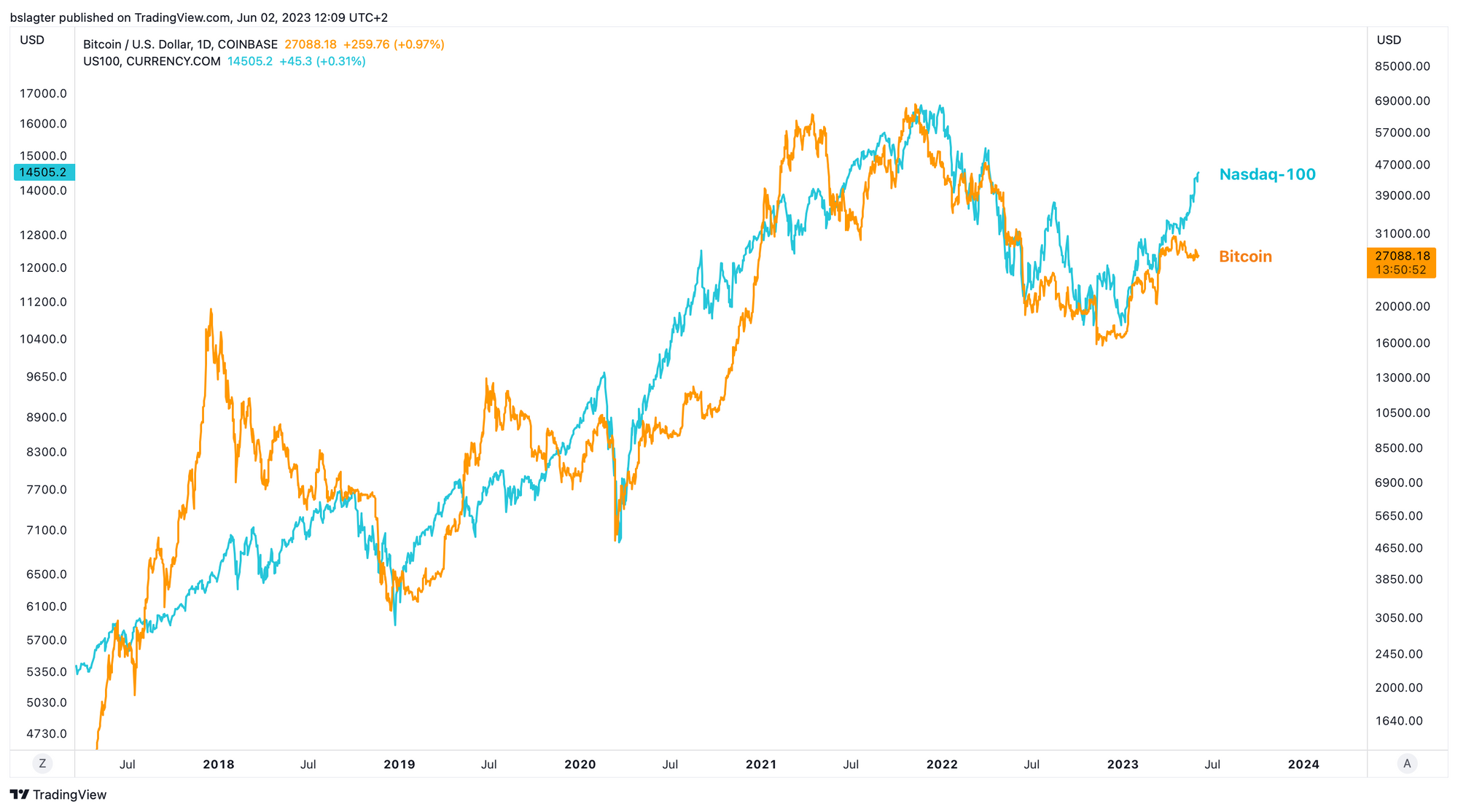

De bearmarkt van bitcoin in 2022 wordt vaak toegeschreven aan het falen van cryptobedrijven zoals Celsius, 3AC en FTX. Maar is dat wel terecht? Tech-aandelen die niets met Sam Bankman-Fried te maken hadden daalden net zo hard.

Ook kijken we deze week naar ethereum en vergelijken de koers van ether met die van bitcoin. Doet ether het net als vorige bearmarkt veel slechter? Of zien we deze keer een ander patroon?

Bitcoin

De bitcoinkoers is 27.000 dollar en zit daarmee aan de onderkant van het prijsbereik waar het de afgelopen tien weken in verkeerde, namelijk tussen de 26.000 en 31.000 dollar.

In de grafiek hieronder, die anderhalf jaar beslaat, hebben we zes van dit soort prijsbereiken getekend als blokjes, met telkens een snelle en steile overgang tussen die blokjes.

Bij sommige van die overgangen kun je gemakkelijk de directe aanleiding noteren, zoals de instorting van Luna en FTX. Dat betekent overigens niet dat ze ook de oorzaak zijn. Vorig jaar was de trend toch al neerwaarts, gedreven door de natuurlijke beweging van de marktcyclus en de macro-economische context.

Marktcyclus: In elke markt volgt na een oververhitte bullmarkt een periode van afkoeling. In de vooruitblik op 2023 beschreven we deze kringloop. Vorig jaar was het neergaande stuk in die cyclus.

Macro-economische context: De omstandigheden waren vorig jaar ongunstig voor risicobeleggingen zoals bitcoin en andere cryptoactiva. De stijgende rente, de afnemende economische groei en de somberheid door de hoge inflatie waren forse tegenwind.

Dat de omstandigheden een rol spelen, zie je als je bitcoin vergelijkt met de Amerikaanse tech-index Nasdaq-100. Die maakte een vergelijkbare daling door, zonder Luna en FTX.

De gelijkenis tussen de grafieken van bitcoin en de Nasdaq-100 is te verklaren doordat ze aan dezelfde macro-economische omstandigheden zijn blootgesteld, en een deel van de marktparticipanten ze in dezelfde categorie indeelt en als zodanig behandelt.

Hieronder zie je een grafiek met daarin de verhouding tussen de S&P 500 High Beta Index (SPHB) en de S&P 500 Low Volatility Index (SPLV). Die vertegenwoordigen de meer risicovolle en de minder risicovolle aandelen. De verhouding daartussen zegt iets over hoeveel risico de markt wil nemen.

Dat die nog wat nauwer aansluit dan de Nasdaq-100 zou kunnen betekenen dat bitcoin meer een uitdrukking is van risk-on sentiment in de markt dan een exponent van de tech-sector.