Het was een rustige week op de financiële markten. Economische kengetallen en toespraken van centrale bankiers waren grofweg volgens verwachting. De meeste koersen gingen niet duidelijk omhoog of omlaag.

Dat zou best nog even zo kunnen blijven. We zitten in een economische stilte voor de storm. Die kan een paar weken duren of zelfs nog vele maanden. En in het sprookjesscenario van de Federal Reserve komt er helemaal nooit een storm.

Dat geeft ons mooi de gelegenheid om eens via een heel andere lens naar de bitcoinkoers te kijken. Deze week duiken we in cycles analysis, waarmee we het ritme van de markt op verschillende tijdsschalen in beeld brengen.

Marktupdate

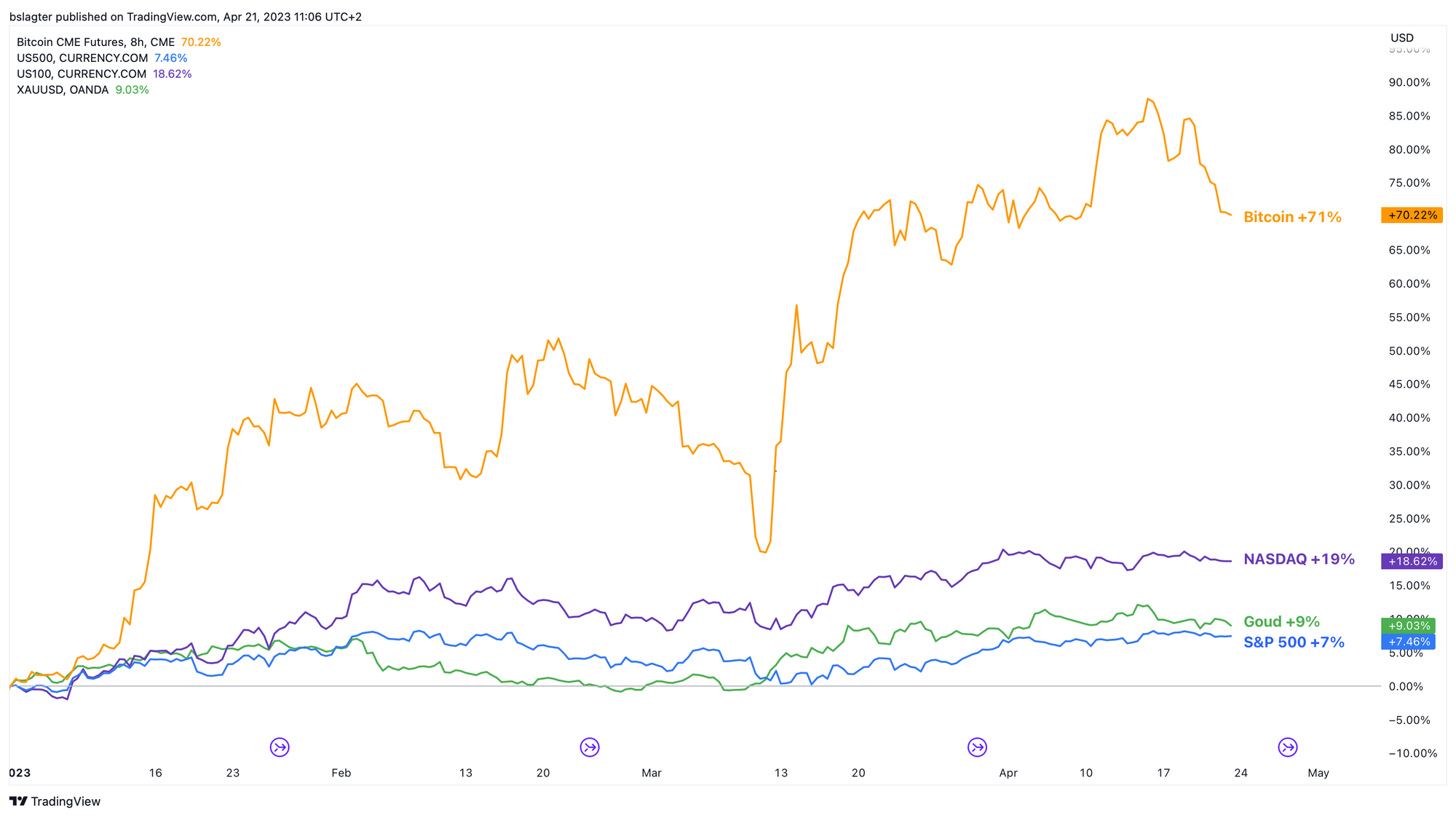

Vorige week vrijdag bereikte de bitcoinkoers het hoogste punt van het jaar, net iets boven de 31.000 dollar. Dat is een verdubbeling ten opzichte van het dieptepunt in november op 15.400 dollar.

Al drie maanden hebben de bulls het voor het zeggen. Slecht nieuws heeft weinig impact en koersdalingen zijn ondiep en van korte duur. En niet alleen bij bitcoin. Ook aandelen en goud zijn het jaar prima begonnen.

Dat maakt veel los bij beleggers. Zien we nou het begin van een nieuwe bullmarkt? Of is dit een valstrik, en gaan we straks keihard naar beneden? En waar blijft die recessie nou?

Voor centrale banken en overheden is het belangrijkste probleem nog steeds de inflatie. Men is bang dat hoge inflatie verankerd raakt in het economisch denken van huishoudens en bedrijven.

Dat betekent dat huishoudens en bedrijven rekening gaan houden met voortdurende prijsstijgingen in hun planning en beslissingen. Dan kan een zelfversterkend effect ontstaan waardoor de inflatie nog lastiger omlaag te krijgen is.

En dus is bijna alles geoorloofd om de inflatie te bestrijden. Beurskoersen, huizenprijzen, winstcijfers en economische groei mogen door het putje. Het zijn niet alleen acceptabele bijwerkingen, ze helpen bij het omlaag brengen van de inflatie. De gedachte is dat mensen die zich armer voelen minder gaan besteden.

Inmiddels is de Amerikaanse beleidsrente in 9 stappen verhoogd van 0,25 procent naar 5,0 procent. De rem is nu wel diep genoeg ingetrapt, en moet lange tijd ingetrapt blijven om de snelheid uit de economie te halen, zodat uiteindelijk de inflatie daalt naar de doelstelling van 2 procent.

Er zijn maar een paar dingen die centrale bankiers zo belangrijk vinden dat ze daarvoor de rem los willen laten. Een acute crisis in het banksysteem of in de obligatiemarkt. Of een diepe recessie met sterk oplopende werkloosheid. Zolang we die nog niet zien, blijft de rente hoog.

Kortom. De reeks renteverhogingen loopt op z’n eind. De inflatie is nog een flink stuk boven de doelstelling. De meeste economische gegevens zijn conform verwachting. Er zijn momenteel geen acute crisissen. En ook een recessie is nog niet zichtbaar.

Voor financiële markten levert dat een soort stilte voor de storm op. Nu is alles rustig, maar dat kan zomaar veranderen. Dat de rente ooit een keer weer zal dalen is zeker, maar wanneer en om welke reden weet niemand.

Vorige week merkten we op dat veel financiële markten op een kruispunt staan:

- Gaat de dollar-index hier lager of blijkt de lijn op 102 punten opnieuw steun?

- Gaat de S&P 500 hier hoger en ontstaat een nieuwe stijgende trend met hogere toppen en hogere bodems?

- Gaat goud naar een nieuwe all-time high boven de 2075 dollar?

- Gaat de 10-jaars rente vooruitlopend op lagere rente, lagere inflatie en zwakkere economische groei omlaag naar onder de 3 procent?

Bij afwezigheid van acute problemen kan het zo maar maanden duren voor een zijwaarts bewegende markt weer richting krijgt.

Wat doet bitcoin in de tussentijd?

Op heel lange termijn volgt de koers van bitcoin de adoptie. Op kortere termijn slingert de koers daaromheen. De grootste slingerbeweging is de marktcyclus, waarin een periode van overmatig optimisme wordt opgevolgd door een periode van diep pessimisme. Lees hierover meer in deel 1 van de vooruitblik op 2023.

Hoe verder je inzoomt, hoe meer ruis je ziet. Zoals interactie met andere financiële markten en schokken door gebeurtenissen binnen en buiten de cryptowereld. Maar ook verder ingezoomd zie je een bepaald ritme.

Vandaag pakken we een instrument uit onze gereedschapskist dat we niet zo vaak bespreken: cycle analysis.

Het idee is als volgt.

- De langste cyclus waar we naar kijken heet de yearly cycle. Elke omwenteling duurt een paar jaar. Zo’n omwenteling zou je in het Nederlands ook ‘periode’ kunnen noemen. In het Engels gebruikt men vaak gewoon ‘cycle’, als in ‘the current cycle’.

- Eén cycle van de yearly cycle kun je opdelen in een paar cycles waarvan je de lengte meet in een aantal weken. Dit is de weekly cycle of de intermediate cycle.

- Eén cycle van de weekly cycle kun je vervolgens weer opdelen in een paar cycles waarvan je de lengte noteert in een aantal dagen. Dit is de daily cycle.

Deze manier van analyseren wordt relatief vaak gebruikt in de edelmetalen-, grondstoffen- en valutamarkten. Elke markt heeft z’n eigen ritme en bijpassende lengte van de daily, weekly en yearly cycle.

Laten we eens kijken naar de yearly cycle van bitcoin. Nog een weetje voordat je de grafiek bekijkt: een cycle loopt van bodem naar bodem (low) en ergens daar tussenin ligt een top (high).