Eugene Fama is een man van weinig woorden, maar wat hij te zeggen had, schudde de financiële wereld flink op. Hij kwam eind jaren ’60 met een provocerend idee, de Efficiënte Markthypothese, kortweg EMH. Volgens Fama zitten alle beschikbare feiten, cijfers en nieuwtjes al in de prijzen verwerkt. Beleggers kunnen zich in allerlei bochten wringen om de markt te slim af te zijn, maar dat heeft weinig zin. De prijzen kloppen, punt. Of je nu een slimme analist bent of een beginner met een onderbuikgevoel, je kunt niet structureel beter presteren dan de markt zelf.

En toch was Fama allesbehalve een starre dogmaticus. In zijn colleges aan de Universiteit van Chicago gaf hij soms een knipoog naar de realiteit: “Markten zijn vast niet perfect efficiënt,” grapte hij eens, tot grote verbazing van zijn studenten. Een vreemde uitspraak voor een man die zijn naam verbond aan de EMH. Maar het was een eerlijke observatie. Want als er iets is dat financiële markten keer op keer bewijzen, is het dat ze zich niet altijd aan de regels houden.

Neem het verhaal van Nathan Mayer Rothschild, de briljante bankier die tijdens de slag bij Waterloo een meesterzet deed. Rothschild had een netwerk van koeriers die sneller reisden dan het nieuws. Toen hij hoorde dat Napoleon was verslagen, nog voordat Londen op de hoogte was, haalde hij een sluw trucje uit. Hij begon grote hoeveelheden Britse staatsobligaties te verkopen, alsof hij wist dat er slecht nieuws op komst was. Andere beleggers raakten in paniek. Ze volgden Rothschild en dumpten hun obligaties. De prijzen kelderden. Maar op het dieptepunt kocht Rothschild alles terug, voor een schijntje. En toen het nieuws van de overwinning van Wellington Londen bereikte, herstelden de prijzen pijlsnel. Rothschild verdiende een fortuin.

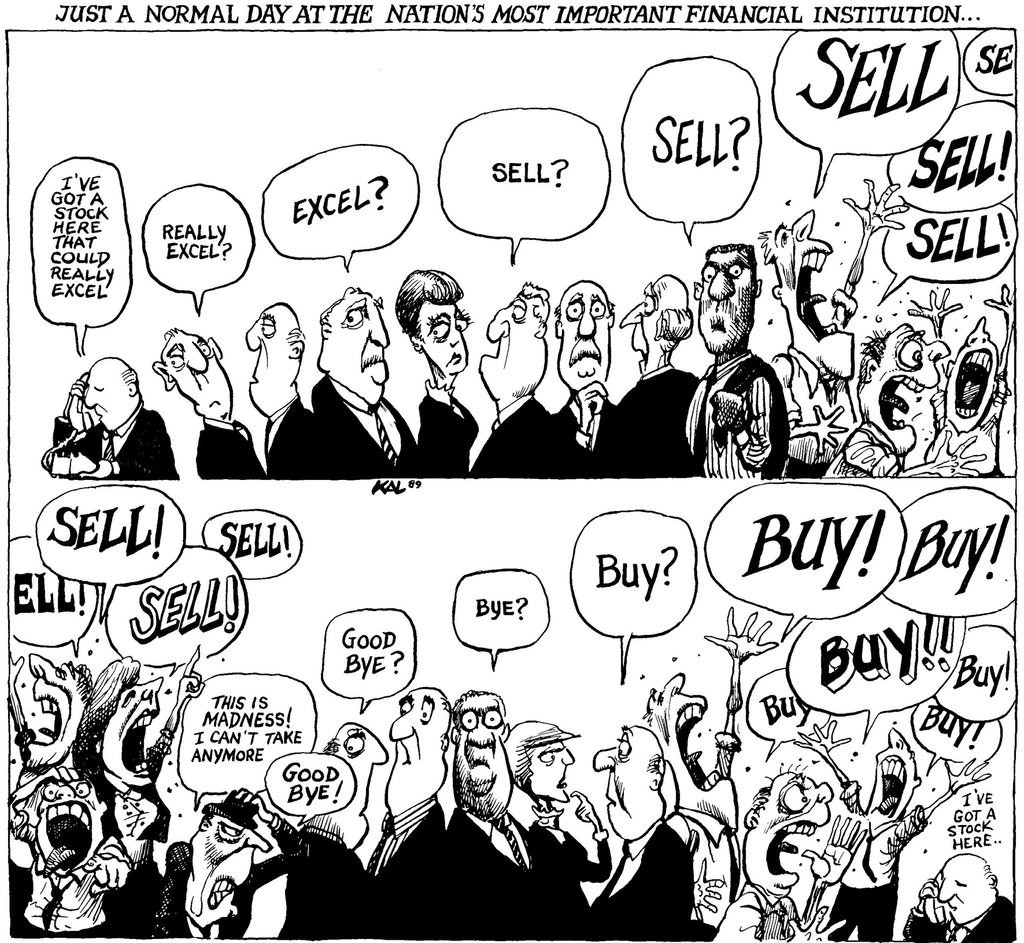

Dit verhaal legt precies bloot waar de EMH tekortschiet. Het idee dat alle beschikbare informatie altijd in de prijzen zit, klinkt logisch, maar in de praktijk hebben sommige mensen soms een voorsprong. Rothschild wist eerder wat de rest van de markt pas later ontdekte. De paniek die hij veroorzaakte, de emotie die bezit nam van de markt, dat past niet in het nette plaatje van de EMH. Het is een herinnering dat markten soms worden gedreven door angst en hebzucht, niet door pure logica.

Maar goed, dat was meer dan twee eeuwen geleden. Vandaag de dag, met internet, supersnelle nieuwsfeeds en algoritmes die binnen milliseconden reageren, zou je denken dat markten alleen maar efficiënter zijn geworden. Informatie is niet langer een exclusief goed; het vliegt razendsnel de wereld rond. Flitsende traders en supersnelle computers verwerken data sneller dan een mens met z’n ogen kan knipperen. De theorie is dat hoe sneller informatie beschikbaar komt, hoe sneller het in de prijs terechtkomt. Markten zouden minder ruimte moeten laten voor emoties en misverstanden. En inderdaad, dat lijkt logisch.

Clifford Asness, medeoprichter van AQR Capital Management en zelf een marktveteraan, heeft daar een andere kijk op. Hij zegt in een recent gepubliceerd paper dat markten juist mínder efficiënt zijn geworden, ondanks de technologische vooruitgang. Asness stelt dat snelheid niet hetzelfde is als nauwkeurigheid. Hij wijst op de opkomst van sociale media, waar finfluencers en amateurs met weinig kennis maar veel mening de aandacht trekken. “Je zou denken dat snellere informatie de markt slimmer maakt,” schrijft hij, “maar vaak is het eerder een megfoon voor de massa.” En die massa, dat zijn vaak beleggers die zich laten meeslepen door hypes en emoties. Wat je krijgt, is een markt die minder denkt en meer voelt.

Asness noemt de huidige markten “casino-achtig,” waar speculatieve gokjes en hypes de overhand nemen. Vroeger analyseerden beleggers de fundamenten van bedrijven. Ze doken diep in jaarverslagen en probeerden de waarde van een aandeel te begrijpen. Nu zijn er miljoenen die handelen op basis van een opzwepende tweet of een trending Reddit-thread. De markt is sneller dan ooit, maar vaak ook irrationeel. We hebben te maken met een kudde die zich laat leiden door emoties en verhalen, niet door cijfers en analyses.

Dan komen we bij de cryptomarkt. Wat betekent deze inefficiëntie voor een markt die zo nieuw, zo grillig is? Dagelijks komen er honderden, duizenden tokens bij. Een enkele tweet van een bekend figuur kan de prijs van zo’n token binnen enkele seconden door het dak laten gaan. De volatiliteit is extremer dan op de traditionele beurzen. Het lijkt meer op een wilde achtbaanrit dan op een gestructureerde markt. Finfluencers en YouTubers maken grootse voorspellingen, spreken over “god candles” en voorspellen nieuwe records alsof ze de toekomst kunnen zien.

The God candle is coming. #Bitcoin pic.twitter.com/0ehAVySF0w

— Bitcoin Magazine (@BitcoinMagazine) September 29, 2024

Ironisch genoeg plaatste Bitcoin Magazine deze tweet vlak voordat de markt inzakte...

De cryptomarkt is misschien wel de minst efficiënte markt die er is. Dat komt niet door de technologie, integendeel, maar juist door het menselijke gedrag eromheen. Mensen zien hun vriend of buurman plotseling rijk worden en willen zelf ook meeprofiteren. Ze verdringen zich om de volgende hype, om die ene munt die morgen misschien verdubbelt. Het lijkt soms meer op gokken in een online casino dan op investeren in een veelbelovende technologie. Het sentiment kan binnen een uur omslaan en hele markten worden meegesleurd.

Maar dat betekent niet dat er geen kansen liggen. Zoals Rothschild in 1815 aantoonde, zijn er altijd momenten waarop slim gebruikmaken van informatie en timing je een voorsprong kan geven. In een markt die zo irrationeel is, is het voor de belegger die kalm blijft en niet meedoet aan de waan van de dag, misschien wel juist makkelijker om kansen te vinden. De kunst is om te begrijpen wanneer de markt gekte is en wanneer het tijd is om toe te slaan.

Alpha, heet dat! 😉

En nu, Alpha’s, gaan we door met de volgende content voor onze Premium Members:

- DATUM tegen censuur

- Woelige week voor XRP

- Bitcoin als koopkrachtbehouder?