Het bericht dat de inflatie in maart weer gestegen is, naar een recordhoogte van 11,9%, kwam bij ons hard binnen. Niet omdat het een verrassing is, maar omdat het een enorme impact heeft op de samenleving. Ondertussen blijft de ECB op haar handen zitten en roept de FED dat de Amerikaanse economie “erg sterk” is. In de marktupdate zetten we alles op een rijtje. Verder gebeurde er ook op regulatoir vak weer voldoende: deze week waren de unhosted wallets het onderwerp van gesprek. Benieuwd hoe dat afliep? Check dat snel deze Alpha.

Marktupdate

Op de grafiek hieronder staat de bitcoinkoers van de afgelopen vier maanden. De koers van 45.500 dollar speelde in deze periode een belangrijke rol, eerst als steun en later als weerstand. Rond deze koers ligt ook de on-chain cost basis: de koers waarop short term holders quitte spelen.

De roze vlakken markeren de koersen waarop in deze periode nauwelijks gehandeld is. Rechts in beeld zie je een volume profile, een histogram van handelsactiviteit. In de grafiek zie je de koers vaak door het roze gebied heen schieten.

Afgelopen maandag stuurden we een update toen de koers door deze zone heen naar boven de 47.000 dollar ging. De betekenis van deze beweging werd versterkt door veranderingen in een hele rij aan indicatoren. Hoewel nog pril en fragiel zien we de eerste signalen van nieuwe vraag in de markt.

Vannacht om 2:00 uur was de sluiting van de maand maart op 45.510 dollar. Midden in de waterscheiding tussen hoop op een nieuwe bullmarkt en angst voor het saaie zijwaarts bewegen rond de 39.000 dollar. En daar zitten we nu nog. Het zal niet lang duren en dan moeten we kleur bekennen.

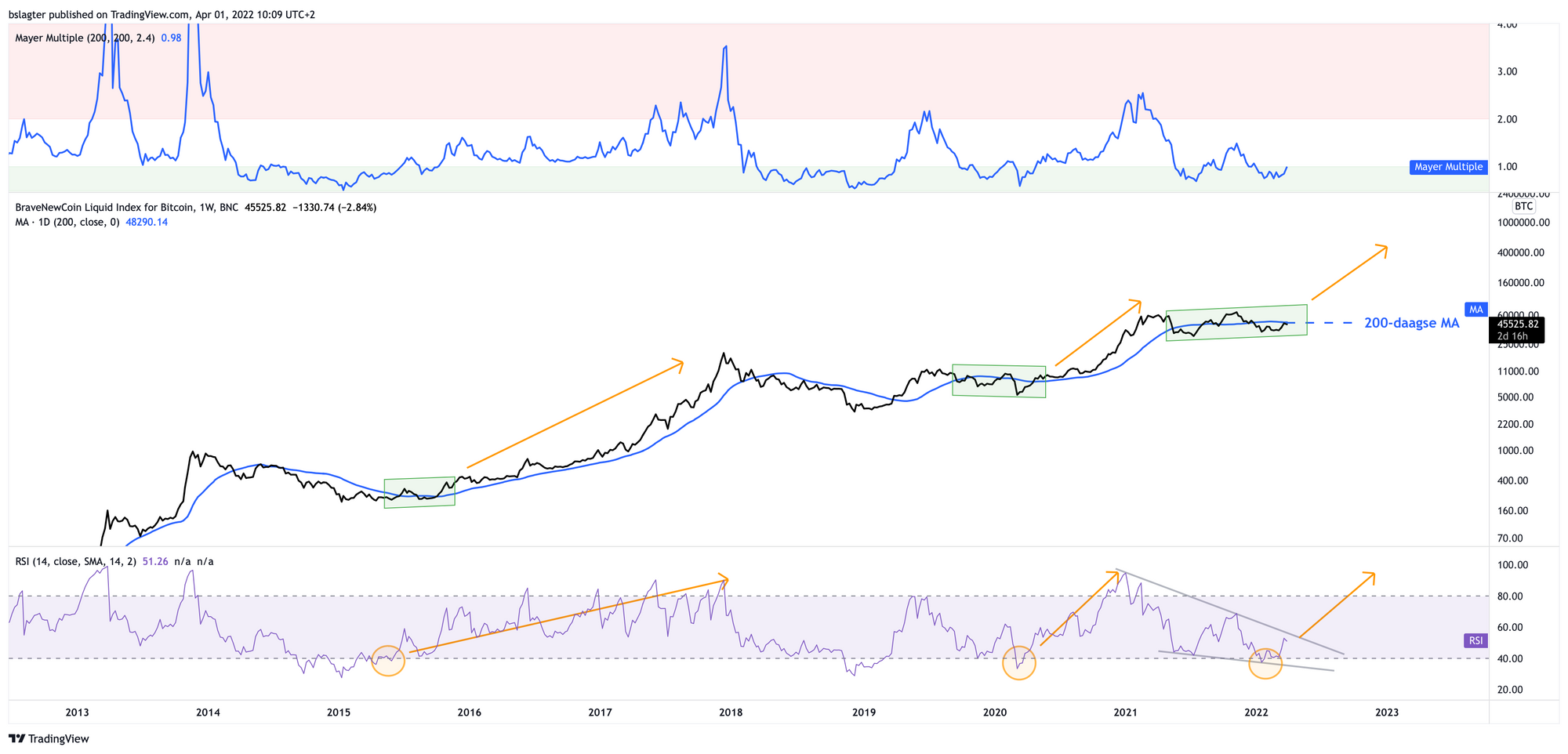

Het 200-daagse voortschrijdend gemiddelde dat je in oranje op de grafiek hierboven ziet is de basis van de Mayer Multiple. Die geeft op basis van historische koersen een aanwijzing over de mate waarin bitcoin is onder- of overgewaardeerd.

In ons bullish scenario van begin januari maakten we er gebruik van om het gebied aan te wijzen waarin bitcoin zou accumuleren voor een nieuwe bullrun later dit jaar, zie de grafiek hieronder.

Bitcoin heeft de afgelopen vier tot zes weken veel kracht laten zien in uitzonderlijk onzekere en onrustige omstandigheden op de financiële markten. Dat maakt dit scenario voor ons het meest waarschijnlijk. Voor een bearish scenario met een capitulatie tot ruim onder de 30.000 dollar moet er echt wel iets onverwachts gebeuren met grote impact.

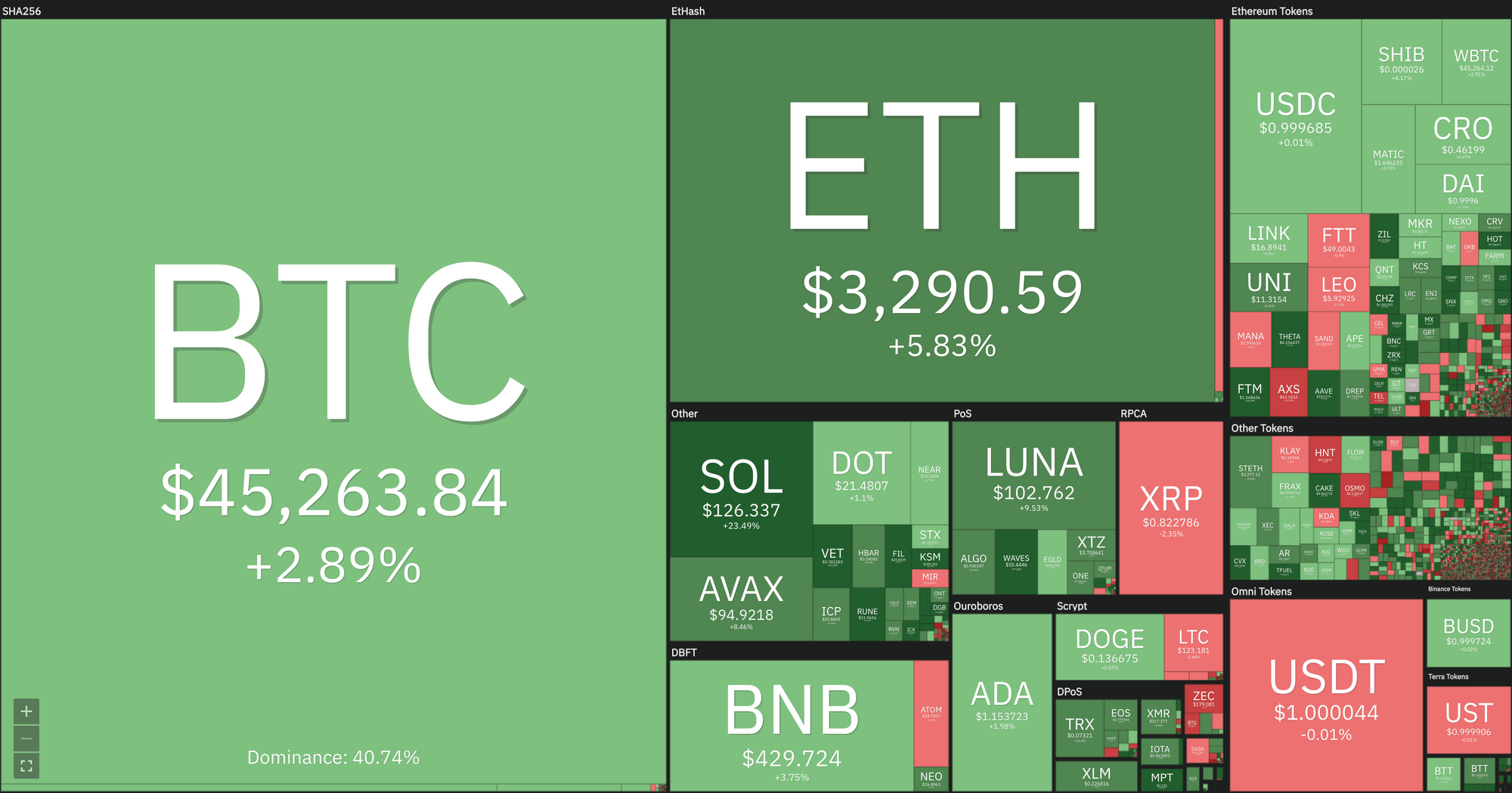

Opvallend is dat andere crypto-assets het ook de afgelopen week relatief wat beter doen dan bitcoin. Sommige kleine projecten stegen tientallen procenten.

Een mogelijk verklaring is dat handelaars op zoek zijn naar volatiliteit en die bij bitcoin nu even niet vinden. Mogelijk is het ook een signaal van meer risicobereidheid onder investeerders.

De daling van bitcoin vannacht valt samen met oplopende onzekerheid op de financiële markten.

Rusland rekent gas vanaf 1 april af in roebels, kondigde Poetin deze week aan. Daarmee breekt Rusland met de contracten waarin euro’s en dollars staan. Verschillende Europese landen hebben aangekondigd dat ze dat niet gaan doen.

En nu? Sluit Rusland daadwerkelijk het gas af? Vinden Europese landen een compromis? De uitkomst is onzeker. Het FD kopt vandaag: ‘Acute gascrisis dreigt door roebeleis Rusland’.

Dat zou opnieuw de grondstoffencrisis kunnen versterken. Een gevolg op korte termijn is hogere inflatie, en op lange termijn afremmen van economische groei en uiteindelijk een wereldwijde recessie.

Om met dat laatste te beginnen, deze week zagen we voor het eerst sinds de coronacrisis weer een omkering van de rentecurve in de VS. De 2-jaars rente kwam eventjes boven de 10-jaars rente. Dat is historische gezien een goede voorspeller van een recessie zo’n 12-18 maanden later.

De vraag is of de yield curve nog verder inverted zal raken, en daarmee het signaal zal versterken. Cijfers over consumentenvertrouwen suggereren van wel.

‘This time it’s different!’ — je gelooft het niet, maar we horen het echt weer links en rechts. Nee hoor, die yield curve moet je niet naar luisteren. Niets aan de hand. De Amerikaanse economie is super sterk, zei Jerome Powell twee weken geleden.

Hieronder zie je de grafiek van de rente op Amerikaanse 10-jaars staatsobligaties. Het blauwe kanaal is een lineaire regressie met twee standaarddeviaties eromheen.

Sure, dit kan een trendbreuk zijn. Het einde van een 40-year ‘bull in bonds’. Het begin van een nieuw monetair regime. Maar misschien niet, en volgt over enige tijd een volgende episode in de serie van extreem monetair beleid.

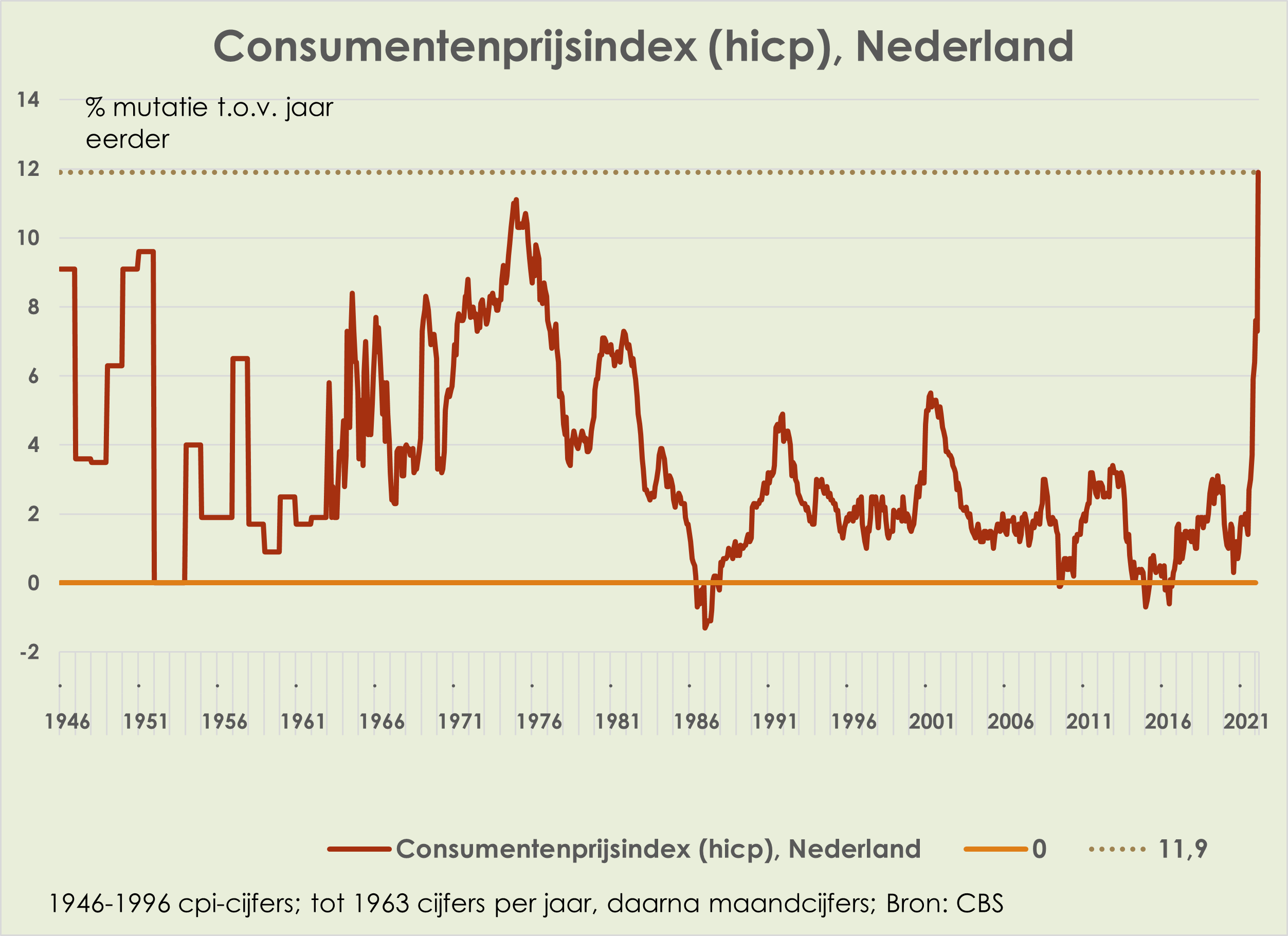

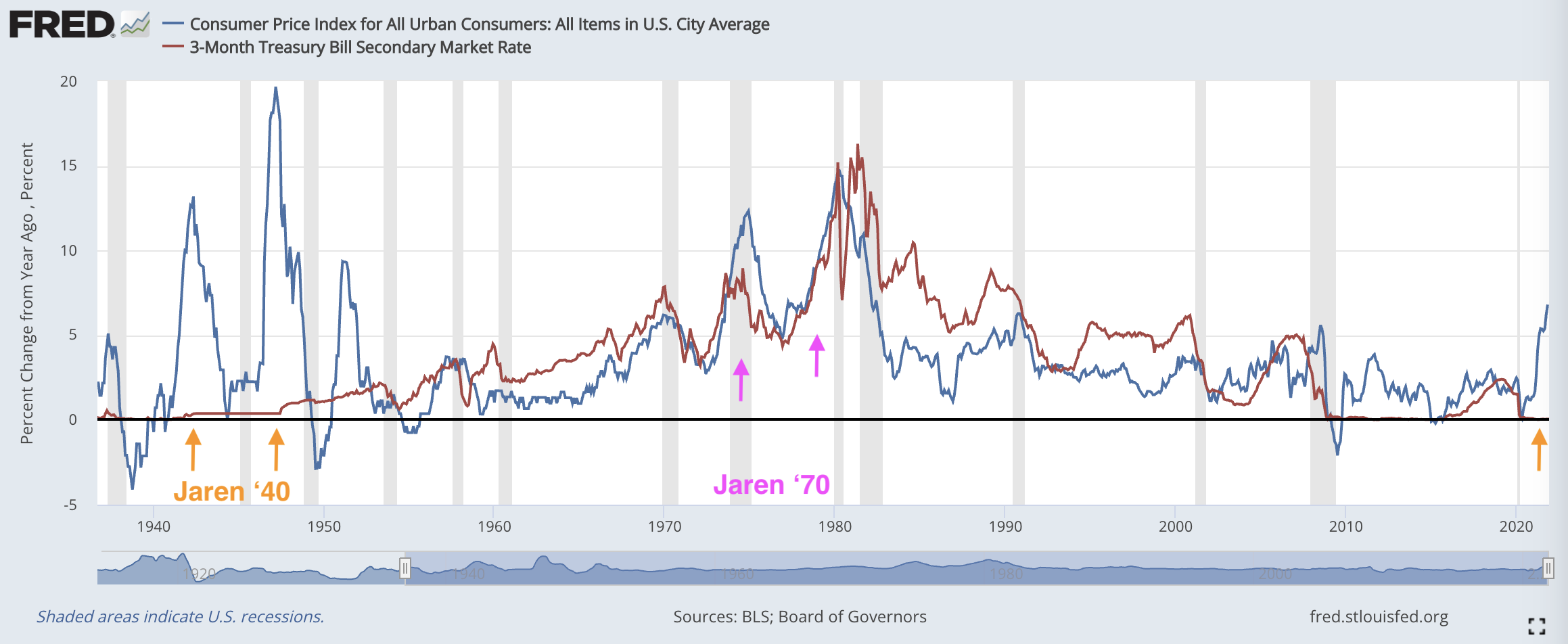

Dan die hogere inflatie. Vandaag maakte het CBS de voorlopige inflatie over maart bekend: 11,9 procent. Voor het eerst sinds de jaren ’70 boven de 10 procent inflatie, en het hoogst sinds de Tweede Wereldoorlog.

De rente staat nog steeds op 0 procent, en dat maakt deze tijd anders dan de jaren ’70. Toen was de rente grotendeels boven de inflatie. Dat kon toen omdat de staatsschuld relatief veel lager was.

De combinatie van 11,9% inflatie en 0% rente lijkt meer op de jaren 1940 dan op de jaren 1970.

Volgt de ECB het rapport van het IMF met een playbook voor het liquideren van overheidsschuld? Uit de samenvatting: “… [staats]schuld wordt ook verminderd door financiële repressie: een belasting voor obligatiehouders en spaarders”

Terug naar bitcoin. We kunnen de komende jaren nog behoorlijk wat gekkigheid verwachten op financiële markten en in macro-economie en monetair beleid. Als daar schokken uit voortkomen, dan zal bitcoin daar ongetwijfeld ook door geraakt worden.

Maar door de jaren heen is dat buitengewoon bullish voor bitcoin. Bitcoin bloeit op plekken waar het traditionele geldsysteem wankelt en in landen waar crisis en conflict uitbreekt. Het is een van de weinige assets die op zichzelf staat en waarvan het bestaan niet afhangt van een andere partij, zoals bij obligaties en aandelen.

Het is een zeldzame bezitting waar de overheid niet meer van kan bijdrukken, maar wat toch 24/7 binnen een flits naar de andere kant van de wereld kan worden verstuurd.

Het scenario dat de markt van crypto-assets nog een factor 10 groeit in de komende jaren is realistisch.

Maar niet gegarandeerd.

Er zijn allerlei partijen die dat graag willen voorkomen. Omdat het hun macht aantast of hun positie ondermijnt. Of omdat ze het verkeerd begrijpen of er gewoon geen zin in hebben.

Nog nooit heeft bitcoin zo duidelijk laten zien wat het waard is. Artikelen in Financial Times, The Economist, Forbes, CNBC en WSJ vertellen over hoe bitcoin vooral een oplossing is in een oorlog, en niet een probleem. Sancties omzeilen lukt niet of nauwelijks, terwijl gewone burgers, hulporganisaties en aangevallen overheden er veel aan hebben. Luister bijvoorbeeld deze podcast met een Oekraïens minister.

De grote zichtbaarheid en de snelle groei zetten vol de schijnwerpers op deze jonge asset class. Verdere en strengere regulering is onvermijdelijk. De vraag is of dat lukt zonder de ziel eruit te halen en zonder de kern te verliezen. Namelijk: digitale bezittingen onafhankelijk van een centrale partij.

De hodlers hebben hun keuze gemaakt: zij geloven dat ondanks de te verwachten turbulentie de bestemming bereikt wordt. Zij houden vast en kopen bij. En er zijn er steeds meer van. Overal ter wereld. De vorige keer dat zo’n groot deel van de bitcoins langer dan 1 jaar niet bewogen had was vlak voor de bullrun in september 2020.

In de media

Kassa: Grote zorgen om beleggen in NFT’s

Afgelopen weken hebben we meegewerkt aan een onderzoek van Kassa. Het consumentenprogramma dook de wereld in van NFT-flippers, en kwam in die zoektocht allerlei... discutabele organisaties en initiatieven tegen. Peter werd op camera gezet als expert in dit domein, en kon via die weg wat zeggen over manieren waarop de consument voor zichzelf kan beoordelen of een (f)influencer of NFT-collectie wel of niet een basale lakmoesproef doorstaat. Het hele segment kan je hieronder terugkijken en duurt ongeveer 21 minuten.

Kijk-, lees-, en luistertips

Artikel: 'Waarom bitcoin-maximalisme goed is'

Als er één artikel is dat je deze week leest, laat het dan deze zijn. In eerste instantie dachten wij dat het ging om een 1 april grap, want niemand minder dan Ethereum founder Vitalik Buterin beschrijft waarom bitcoin maximalisme goed is. Hij vraagt zich openlijk af of intolerantie naar grifter cryptocurrencies simpelweg noodzakelijk is om als honest cryptocurrency te kunnen blijven bestaan.

Artikel: 'Kan Terra de coupon curse ontwijken?'

In de midweekse Alpha besprak Bert het al even: de enorme bitcoin aankopen die werden gedaan door Terra. Voor veel mensen kwam dit als een verrassing, vooral omdat we eigenlijk niet heel veel weten het platform achter de munt. In de meest recente Satoshi Radio gingen we daar al dieper op in. Heb je zin om nog verder de rabbit hole in te duiken? Lees dan dit artikel over het mechanisme achter de UST stablecoin.

Podcast: 'Een beschaafd debat over PoW vs. PoS'

Bij Bitcoin Alpha houden we van discussies. Sterker nog, we denken dat het de enige manier is om als community verder te komen. Het mooist vinden we discussies tussen experts op verschillende onderdelen van hetzelfde ecosysteem. In dit geval hebben we het over Justin Drake (ethereum developer) en Lyn Alden (bitcoin expert). In deze boeiend podcast leggen ze elkaar het vuur aan de schenen om de luisteraar te overtuigen welk consensus mechanisme het beste is: Proof-of-Work of Proof-of-Stake?

Podcast: 'Bitcoin als onderdeel van de energietransitie'

Een aantal Alpha's geleden tipten we al eens een podcast met Troy Cross (Bitcoin Policy Institute) bij What Bitcoin Did. Dat deden we omdat hij, ondanks dat hij zichzelf ziet als maximalist, een behoorlijk open kijk had op de rol die bitcoin heeft in de energietransitie. Deze week is hij terug en wordt hij vergezeld door een andere favoriet van ons, Nic Carter.

Podcast: 'Is geld nog steeds macht?'

Sluiten we af met een podcast van eigen bodem: de wetenschap podcast Onbehaarde Apen van het NRC. Geld is macht, dat is altijd zo geweest. Zie de sancties in Rusland. Toch verandert geld continue van gedaante. Betekent dat ook dat de machthebbers veranderen? Dat hoor je in deze aflevering.

:format(jpeg):fill(f8f8f8,true)/s3/static.nrc.nl/bvhw/wp-content/blogs.dir/114/files/2021/06/nrcregulierepodcastonbehaarde-apen-1.png)

In het kort

Nog niet zo lang geleden stond de Europese cryptowereld op zijn kop. In kwestie was toen een indirect Proof of Work-verbod dat op het laatste moment via een amendement MiCA in geloodst was. In de laatste ronde van stemmingen binnen de ECON-commissie van het Europees Parlement haalde het amendement het niet, en men haalde opgelucht adem.

BREAKING: The ECON committee of the EU Parliament just voted against the de-facto POW-ban: 32 against, 24 in favor.

— Patrick Hansen (@paddi_hansen) March 14, 2022

Big relief & political success for the bitcoin & crypto community in the EU💪💪

Will share a breakdown of the vote and what’s next here in this thread. #Bitcoin

Die opluchting was van korte duur. Nu MiCA door de commissie heen is, hebben de Europarlementariërs hun aandacht gericht op de volgende verordening die de cryptowereld in Europa flink raakt.

1/ I hate to ring the alarm bell again, but the EU Parliament leaves us no choice 🚨🚨

— Patrick Hansen (@paddi_hansen) March 26, 2022

This time it concerns a crackdown on unhosted wallets in the upcoming crypto AML regulation (TFR).

The ECON committee vote is on Thursday and the draft includes some absolute red flags 👇

Het gaat om regels rond het voorkomen van witwassen (AML), met in het bijzonder de Transfer of Funds Regulation (TFR). Uit deze contreien komt de zogeheten travel rule, die financiële instellingen verplicht om iedere transactie te vergezellen met informatie over de verzender en ontvanger. Het idee daarachter is dat geld niet willekeurig van handen kan wisselen, maar dat steeds aan beide kanten de identiteit bekend en gecontroleerd is.

De effectiviteit van deze regels is omstreden. Criminelen zouden er slechts beperkt last van hebben, terwijl de maatschappij daarbuiten flink belast wordt met hogere kosten, uitsluiting, en een programma dat vanwege de omvangrijke stromen van persoonlijke gegevens meer weg heeft van massasurveillance dan van effectief speurwerk.

In plaats van de methode volledig te heroverwegen en herzien, graven overheden wereldwijd zich dieper in hun AML-loopgraven. Het gereedschap daarvoor krijgen ze uitgereikt door de FATF, een intergouvermentele organisatie waar vrijwel alle grote economieën lid van zijn. Daar worden ‘aanbevelingen’ gedaan over de doorontwikkeling van dergelijke wetgeving. Geen vriendelijke aanbevelingen, want als ze niet opgevolgd worden, krijg je straf.

Terug naar de ECON-commissie. Die heeft donderdag vóór het aanscherpen van AML-regels gestemd. De compromissen die zijn gesloten bevatten ten aanzien van ‘unhosted’ wallets de travel rule en een plicht om alle transacties met een waarde van boven de 1.000 euro te melden bij de daarvoor bevoegde autoriteiten; in Nederland is dat de FIU. Even terzijde: wat de wetgever ‘unhosted’ wallet noemt, noemen wij gewoon een wallet; de portemonnee waarin je jouw digitale bezittingen bewaart, zonder dat je afhankelijk bent van een tussenpersoon.

Deze uitslag is teleurstellend. De eis om wallets te verifiëren levert administratieve en technische ongemakken op, en de melding van alle transacties - zonder voorwaarden - boven de 1.000 euro brengt een groot privacy-risico met zich mee.

De wetswijziging is nog niet definitief. Er zijn nog twee punten waarop er deze materie aan de kaak gesteld kan worden: in de plenaire sessie over dit wetsvoorstel (ergens in april), en daarna in de zogeheten trilogen, de onderhandelingen tussen het Europees Parlement, de Europese Commissie, en de Europese Raad. Gezien de relatief grote meerderheid die voor deze compromissen gestemd heeft, wordt het echter lastig om verandering te bewerkstelligen. Maar dat er Europarlementariërs zijn die daar desondanks wél voor willen strijden, geeft wat hoop op verbetering.

No matter what happens today, there is a need to discuss further in the European Parliament. We will host workshops with experts & work with colleagues that have the best intentions, for a proportionate responsibility of EU CASPs @Europarl_EN #AML #Blockchain

— Eva Kaili (@EvaKaili) March 31, 2022

Goed, wat als de verordening er op deze manier door komt? Dan is dat problematisch voor (a) specifieke projecten en bedrijven in de (Europese) cryptowereld die te maken krijgen met lastig uitvoerbare eisen, en (b) voor Europeanen die nóg meer van hun persoonlijke gegevens grote databases in zien verdwijnen, met alle potentiële gevolgen van dien. Maar het zou geenszins het einde van de Europese cryptowereld zijn; de frictie binnen en kosten van het systeem nemen toe, maar er worden geen fundamentele veranderingen afgedwongen.

Afijn, wij volgen dit uiteraard op de voet, en dragen zoveel steentjes als mogelijk bij aan het bijsturen en -schaven van deze wetteksten. We houden jullie op de hoogte. Verder deze week:

- De activistische klimaatmachine rond bitcoin draait op volle toeren. Greenpeace kwam samen met Ripple-voorman naar buiten met een campagne om de code van bitcoin te veranderen. Hun doel is om bitcoin developers zo ver te krijgen om Proof of Work in te wisselen voor Proof of Stake. Je begrijpt: deze actie valt bij vrijwel niemand in goede aarde, zélfs niet bij klimaatactivisten die Greenpeace hebben gesteund.

- Aan de andere kant van het spectrum vinden we ExxonMobile, die bitcoin juist aanwendt om de eigen klimaatvoetafdruk te verlagen. Dat doen ze door methaan dat afgefakkeld zou worden te gebruiken als brandstof waar miners op draaien. Minder methaan in de lucht, en extra inkomsten. Win-win!

- Kraken heeft Lightning-deposits en -withdrawals online gezet. Stortingen zijn vrijwel direct, opnemen duurt wat langer; niet je gehele bitcoin saldo is direct beschikbaar. Aan fees betaal je altijd 1.000 sats.

- De naam Grayscale zegt je vast wel wat. Erachter schuilt het grootste bitcoinfonds, met op dit moment meer dan 600.000 bitcoins in de kluis. Dat fonds wil het bedrijf graag omgetoverd zien tot ETF, maar de SEC verhindert dat telkens. CEO Sonnenshein probeert daar met een dreigement verandering in aan te brengen: ‘Alle opties liggen op tafel, ook een rechtszaak tegen de SEC’.

- Na al die bitcoin-aankopen van Terra (UST) kan Michael Saylor natuurlijk niet achterblijven. Vanuit MacroStrategy steekt hij nog eens 205 miljoen dollar in de munt. Silvergate Bank financiert de aankoop.

- Komende week vindt Bitcoin 2022 plaats in Miami (VS). Voorafgaand aan het evenement - dat bekend staat om grote onthullingen - wordt vaak gespeculeerd over wat er allemaal aangekondigd gaat worden. Marketingkoning Jack Mallers wekt de suggestie dat er iets over Apple verteld gaat worden, maar vooralsnog nemen we dat met een grote korrel zout.

Meme van de week

Ten slotte

Allereerst: dank voor het lezen. We hopen dat het volgen van deze space via de Roundup kinderspel is geworden. Volgende week zitten Bert en Bart in Miami voor Bitcoin 2022, en bewaakt Peter het fort in Nederland. Die hoopt natuurlijk – net als jullie – op de eerste rij te zitten rond het verslag vanuit de Verenigde Staten. Wordt vervolgd!

Groet,

Peter, Bart, en Bert