Statistisch gezien was het de ergste maand ooit. Althans, als je naar de bitcoin prijs kijkt. Nog nooit doken we harder omlaag dan afgelopen maand. Wordt het nog erger? Daarnaast is er behoorlijk wat te vertellen over de EU wetgeving die gister is aangenomen: TFR en MiCA. Daarnaast natuurlijk nieuwtjes, lees- en luistertips en nog veel meer. Veel plezier!

Marktupdate

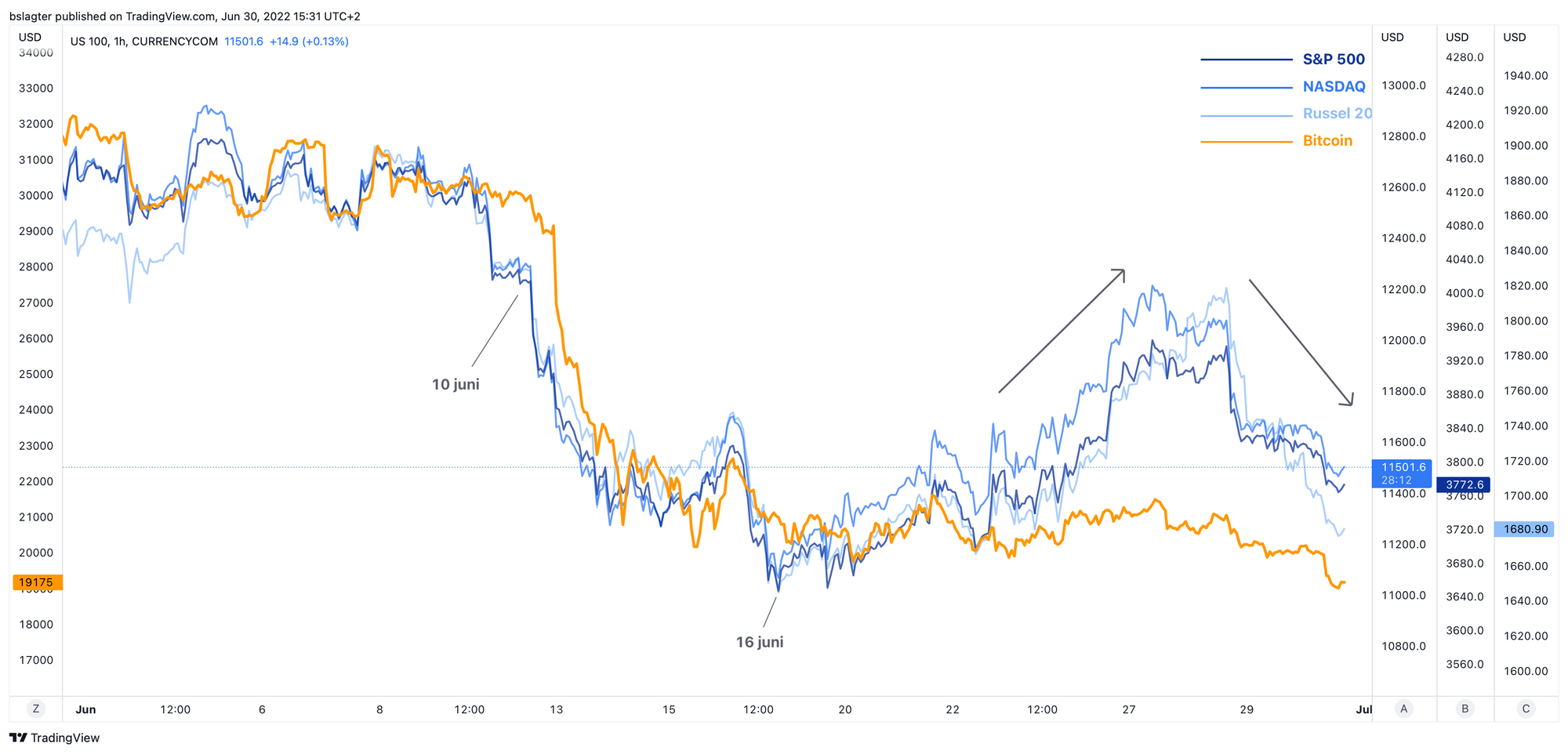

Na de publicatie van de tegenvallende Amerikaanse inflatiecijfers op 10 juni rekende de markt op agressiever ingrijpen van de Federal Reserve als gevolg van hun heilige missie om de inflatie te bestrijden. In een week tijd leverde de S&P 500 ruim 13 procent in en bereikte op 16 juni het laagste punt dit jaar.

In de week die volgde herstelde de aandelenmarkt flink, haast tot het niveau van 10 juni. Maar zoals het een bearmarkt-rally betaamt was de vreugde van korte duur.

Sinds halverwege deze week verliezen de aandelenmarkten snel hoogte en staan haast weer op hun laagste punt. Het zwaartepunt van de zorgen lijkt te verschuiven van ontembare inflatie naar een onafwendbare recessie.

Bitcoin heeft aan die rally niet meegedaan. In de grafiek hieronder zie je in drie tinten blauw de grote aandelenmarkten in de VS en bitcoin in het oranje.

Waar de crash naar 17.500 dollar gebleven is? Onzichtbaar op een grafiek die de handelstijden op de beurs volgt. Hieronder zie je de 24/7-grafiek van bitcoin op Coinbase, inclusief crash.

De koers leek een tijdje zijwaarts te willen tussen grofweg 19.000 en 22.000 dollar, maar passend bij de sombere stemming op rest van de financiële markten verliet de koers die zone gisteren en daalde tot 18.600 dollar.

Rond die koers sloot ook de dag, en daarmee de maand, het kwartaal en het eerste half jaar van 2022. Op al die tijdsschalen was het treurnis: ‘the worst month ever’, schreef @btc_archive.

De stemming in de bitcoin-gemeenschap is droevig en grimmig. Mensen hebben korte lontjes en vallen naar elkaar uit om kleine dingen. De kruisiging van Nic Carter is daar een extreem voorbeeld van.

Opvallend is hoe eerdere overtuigingen zoals ‘het stock-to-flow-model’ of ‘de supercycle’ nu voor stevige scheldpartijen leiden. “Een afschuwelijk koersverloop is een prima manier om van dogma’s af te komen”, zo ondertitelt analist TXMC op Twitter:

Onzekerheid over het lot van grote cryptobedrijven zoals Celsius en BlockFi dwingt beleggers pas op de plaats te maken. Hoeveel lijken zitten er nog in de kast? Hoeveel bitcoin moet er nog gedwongen worden verkocht?

Heeft Celsius inderdaad een gat van 2 miljard dollar in z’n balans? Hoeveel van de lening van 1 miljard dollar aan 3AC gaat BlockFi nog terugzien? En staat Circle op instorten, of is dat slechts een vals gerucht?

‘Laten we eerst maar eens afwachten tot de rook is opgetrokken en het stof is neergedwarreld, dan kijken we daarna wel wanneer en hoe snel we weer bitcoin aankopen’, zo lijkt het plan. Een begrijpelijke strategie in deze turbulente fase van de bearmarkt, met onzekerheden binnen en buiten de cryptowereld.

Preston Pysh vertelt over zijn aanpak: “I’m stacking cash. I have not sold one bitcoin. [Stacking cash] is with my free cash flows”. Hij vertelt dat hij geen bitcoin verkoopt omdat hij niet weet wanneer de Fed van koers verandert. Maar sinds het begin van dit jaar is hij gestopt met bitcoin kopen. Hij verzamelt cash om daarmee in te stappen als het tij keert.

Een prima aanpak waarmee je strategie op lange termijn (bitcoin vasthouden) combineert met tactiek op korte termijn (economische omstandigheden).

Het past bij het beeld wat we krijgen als we kijken naar de market cap van bitcoin en stablecoins. De totale waarde van bitcoin is met ruim 70 procent gedaald, terwijl de omvang van de grootste vier stablecoins bij elkaar maar 10 procent lager ligt dan op het hoogtepunt.

Wachten aan de zijlijn dus, tot zichtbaar wordt hoe de met elkaar vervlochten cryptobedrijven uit de strijd komen, en hoe diep Jerome Powell de Amerikaanse economie een recessie in jaagt.

Murad Mahmudov, enkele jaren geleden een invloedrijk schrijver en spreker over bitcoin, is terug op Twitter en deelde onderstaande grafiek. Hij suggereert daarmee een verband tussen de bitcoinkoers en het deel dat de grote stablecoins uitmaken van de gehele cryptomarkt.

Nu is er op het gesuggereerde mechanisme wel wat af te dingen, maar dat er naar verhouding veel cryptodollars ‘langs de zijlijn’ staan, is zeker: ‘Stables overbought, crypto oversold’, aldus Murad.

Het is redelijk om te verwachten dat het nog maanden duurt voordat duidelijker wordt hoe de economie geraakt wordt door de snelle renteverhogingen in de VS en hoe de centrale banken daar weer op reageren.

In de tussentijd is er grote onzekerheid over hoe de economie en de financiële markten zich ontwikkelen. Er zijn sterk verschillende scenario’s te bedenken die plausibel zijn. Macro-analist Raoul Pal verwoordde het zo: ‘Right now there are more realistic possible outcomes than at any time I’ve ever worked in [this industry].’

‘Dat het nog maanden duurt’ is ook de tijdsspanne die nodig is om een cyclische bodem te vormen. Tot er alleen nog maar marktparticipanten over zijn die niet gevoelig zijn voor koersen op korte termijn.

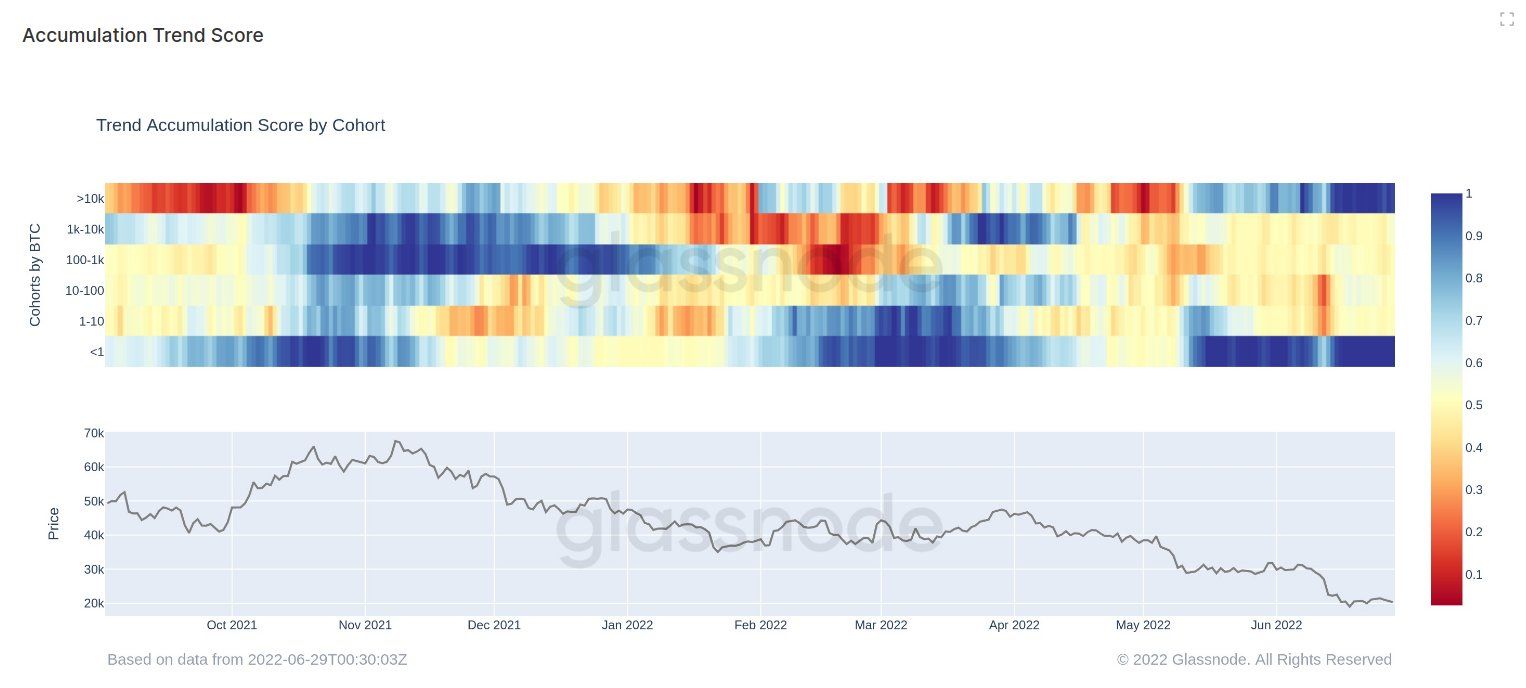

Hieronder zie je welke groepen hoofdzakelijk bitcoin bijkopen (blauw) en welke verkopen (geel-rood).

Het zijn nu vooral de kleine en de grote spelers die vertrouwen hebben. In het midden zitten de spelers met tussen de 1 en 10.000 bitcoin die niet overtuigd zijn.

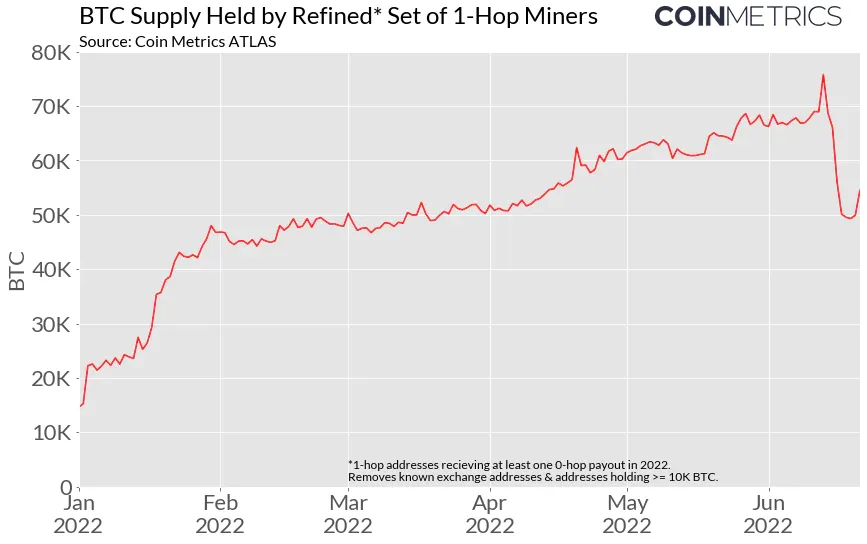

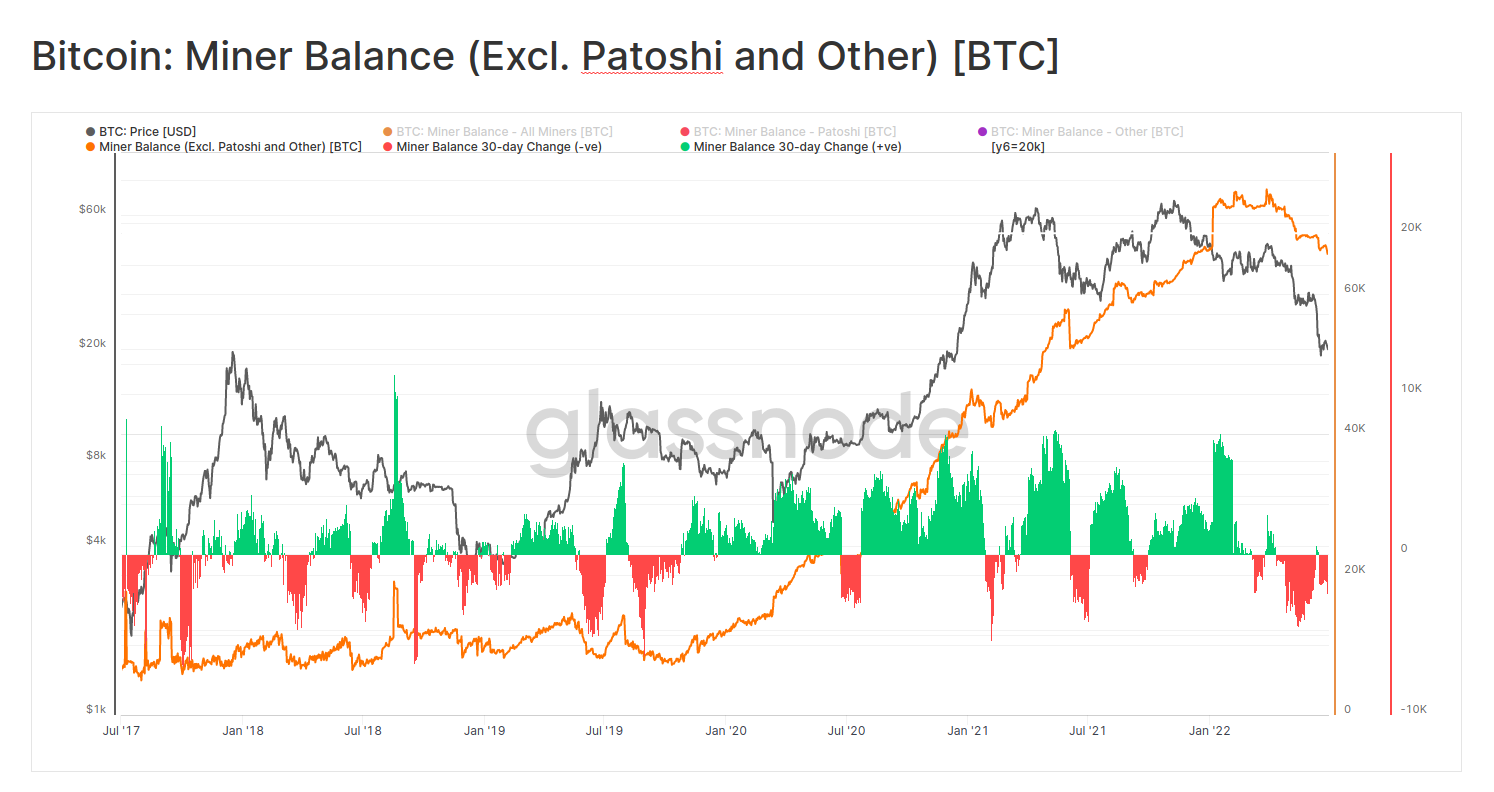

We hebben inmiddels veel gehoord over hedge funds en leenplatforms die teveel risico namen. Maar er is een groep die ook onvrijwillig bitcoin verkoopt waarvan wij het niet hadden verwacht: miners.

Er is een groep miners die de bitcoin die ze verdienden niet verkochten om de lopende kosten te betalen. In plaats daarvan gebruikten ze de bitcoin als onderpand voor een lening in dollars.

Blijkbaar zonder het risico af te dekken dat de koers tot onder de 20.000 dollar zou dalen, wat niet alleen onprofessioneel is, maar ook onnodig. Er zijn inmiddels goede manieren om dat te doen.

Dit rapport van Coin Metrics laat zien dat een selecte groep miners in juni zo’n 25.000 bitcoin verkocht, nog los van de bitcoin die men in die periode verdiende.

Dat past wel bij het beeld dat de data van Glassnode laat zien. Met een andere methode komen ze ook op een netto daling van het aantal bitcoin dat miners in bezit hebben.

Het zijn allemaal tekenen van een markt in crisis. Partijen hebben teveel risico genomen en moeten nu gedwongen en tegen verlies hun bezittingen verkopen.

Maar de een z’n dood is de ander z’n brood.

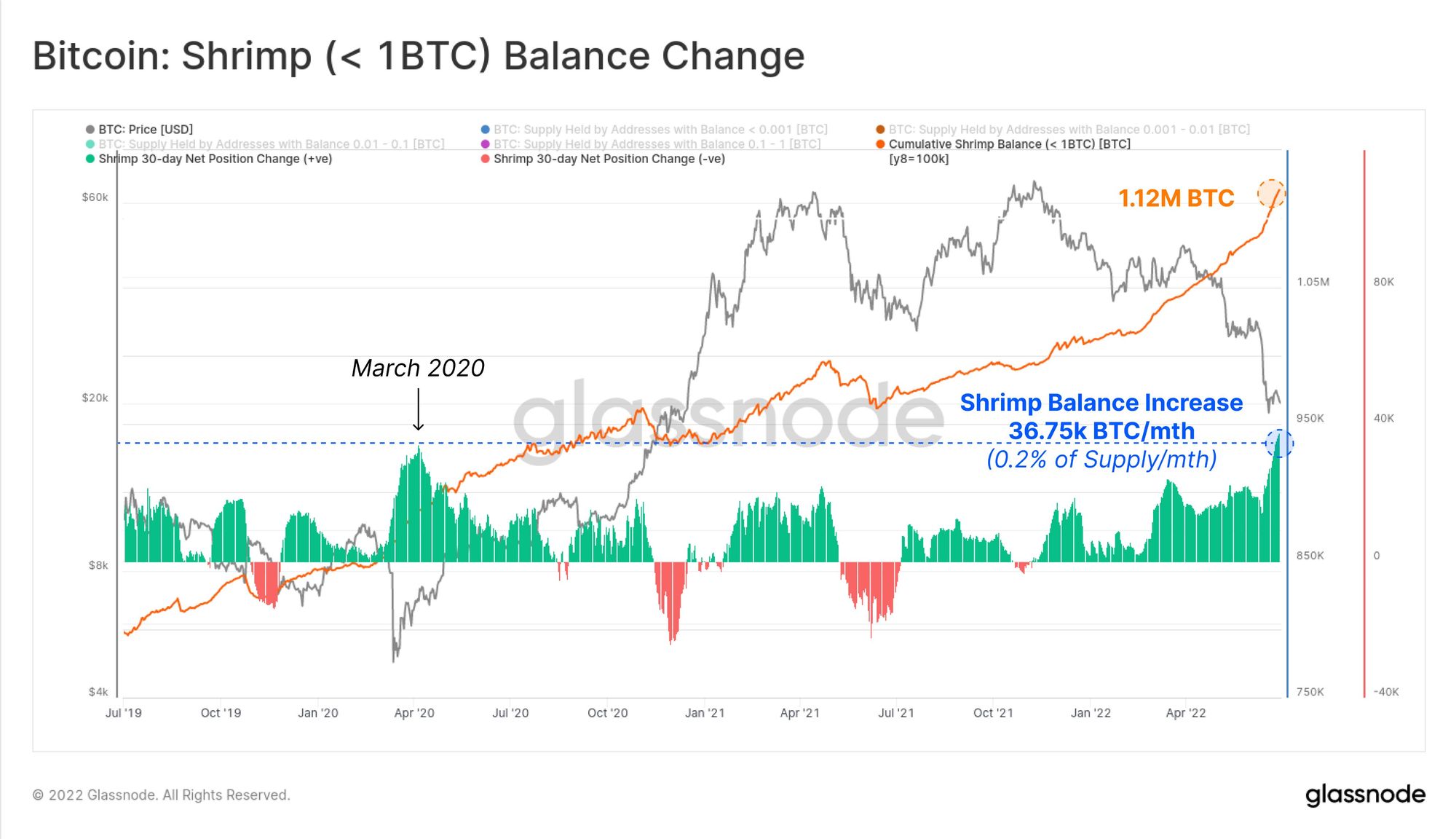

Shrimps (minder dan 1 bitcoin in bezit) stacken nu met hoogste snelheid sinds maart 2020. Met een tempo van 36.750 bitcoin per maand halen ze 1,36 keer de bitcoin van de markt die in omloop wordt gebracht.

Nu wil iedereen natuurlijk weten hoe het precies zit met de bodem van deze bearmarkt. Twee weken geleden schreven we dat niemand die met zekerheid precies kan aanwijzen. Je kunt hooguit wat zeggen over de periode en het prijsbereik, en dan nog met grote voorzichtigheid.

De belangrijkste kracht blijft de macro-economische context. Daar zijn we van angst voor de lastig tembare inflatie aan het draaien naar angst voor een scherpe recessie. Een voor een stromen aanwijzingen binnen dat de economie er in Europa en de VS slechter voor staat dan de centrale bankiers beweren. Zij kijken vooral in de achteruitkijkspiegel, is het commentaar.

Zo kletterde de economic confidence index van Gallup naar het laagste punt sinds februari 2009. In juni dacht 85% van de Amerikanen dat de economische omstandigheden verder zullen verslechteren.

Ook de GDP Nowcast van de Atlanta Fed blijft dalen en wijst nu voor het tweede kwartaal naar economische groei van -1,0 procent. Als dit klopt dan zitten we technisch gezien al in een recessie, na een eerste kwartaal van -1,6%.

Voor onszelf nemen we daarom het advies van Pentoshi ter harte: ‘Ga er nou maar vanuit dat je geduld ernstig op de proef zal worden gesteld’. En als het meevalt, dan is dat mooi meegenomen, voegen we er zelf maar aan toe!

In de media

FD: ‘Val 3AC voedt vrees voor domino-effect’

De markt is onzeker, deels door vragen rondom de levensvatbaarheid van bedrijven als Celsius, BlockFi, en 3AC. Over die laatste - Three Arrows Capital - schreef Pim Brasser een stuk in het FD. Pim legt de vinger op één van de bronnen van onzekerheid; “het is onduidelijk waar het domino-effect in de cryptomarkt zal ophouden”. Bert komt in het stuk aan bod met commentaar op de Nederlandse markt, waarin op dit moment geen grote bedrijven te vinden zijn die in soortgelijke problemen zitten. “Zij bewaren de munten van hun klanten een-op-een in hun kluis en lenen die niet uit. En als ze rendement beloven, zijn ze eerlijk over de risico's, zoals dat het bij staking een tijd kan duren voordat munten loskomen. Er zijn alleen wat kleinere, meer hedgefundachtige partijtjes die veel risico namen en nu een beetje in de knoei komen.”

HLN: Kan bitcoin ooit helemaal verdwijnen?

Dit is zo’n artikel waar niemand die we kennen toegang toe heeft, zelfs Peter niet, die voor een inhoudelijke bijdrage geïnterviewd is. Gelukkig herinnert hij zich wat hij antwoordde, dus dat kunnen we ook met jullie delen.

Het korte antwoord: ja. Maar is dat waarschijnlijk? Het gesprek met journalist Thomas Rosseel is daarom primair gegaan over mogelijke scenario’s en hoe waarschijnlijk die zijn om uit te komen.

Een scenario is dat de waarde van bitcoin dusdanig keldert dat de wereld als geheel de interesse erin verliest en een wederopstanding uitgesloten is. Het is lastig te voorspellen hoe dat precies zou gebeuren, maar waarschijnlijk hebben we dan te maken met een combinatie van factoren, zoals een kritische bug in de broncode of een wereldwijd gecoördineerd verbod op het gebruik ervan. Het kán, maar waarschijnlijk zijn de fatale gebeurtenissen die we kunnen bedenken niet.

Peter vertelde zijn meest waarschijnlijke scenario: dat bitcoin stérker terugkomt uit het dal waarin het zich nu bevindt. Kijken we naar de korte geschiedenis van bitcoin, dan zien we dat de huidige bearmarkt wat prijs betreft niet bijzonder is. Sterker, zou de geschiedenis rijmen, moet de prijs nog een stuk dalen; gemiddeld ligt de bodem tussen de 70 en 85 procent onder de top.

Maar belangrijker is dat bitcoin aan legitimiteit wint. Dat is de keerzijde van alle wetten en regels die op dit moment geformuleerd worden (daarover bij In het kort meer). Ze verhogen de drempels om bitcoin te kunnen bezitten en gebruiken enerzijds, en halen risico’s rond het bezit ervan weg anderzijds; het is immers duidelijker wat wel en wat niet mag. De volgende weg omhoog kan bitcoin afleggen met afgenomen onzekerheden rond zijn juridische status en zonder grote wetsvoorstellen die boven de markt hangen.

Kijk-, lees-, en luistertips

Artikel: 'Nic Carter lucht zijn hart'

Veel aandacht ging uit naar een rel tussen Nic Carter en (toxische) bitcoinmaximalisten. Nic, beroepsmatig een durfkapitalist, heeft een investering gedaan waar men massaal over viel. Deze online soap past goed bij de huidige fase van de markt. Een grimmige sfeer, korte lontjes, mensen die elkaar in de haren vliegen. Maar deze ruis is ook aanleiding voor een bredere discussie over de bitcoincultuur; daarover hoor je ons hier discussiëren. Hij luchtte zijn hart in een artikel, waar wij ons wel in kunnen vinden.

Artikel: 'De gevaren van audience capture'

Bart en Peter hadden het erover in de laatste Satoshi Radio: wat is er toch aan de hand met het Twitter account van Bitcoin Magazine? We zien om de haverklap tendentieuze tweets zonder bronvermelding voorbijkomen, puur voor de likes. En ze zijn niet de enige, het lijkt een trend, met meerdere accounts die hetzelfde doen. We kwamen deze week dit artikel tegen, waarin het fenomeen van audience capture verder wordt uitgelegd.

Artikel: 'Concurreren met grote miners'

Thuis bitcoin minen. Wij willen het graag proberen, maar vanwege de hoge energieprijzen wordt het al snel een duur geintje. Te duur voor een experiment. In dit artikel legt de auteur uit hoe hij toch kan concurreren met grote miners én hoe hij ondanks hogere energieprijzen toch winstgevend kan zijn. Hij doet dit door gebruik te maken van variabele energieprijzen, een Tesla batterij en nog meer slimme trucs. Het artikel is lekker praktisch, tot de screenshots van zijn set-up aan toe. Echt een aanrader!

Podcast: 'Waarom je geen bitcoin-adressen moet hergebruiken'

Aaron en Sjors zijn lekker bezig: vorige week een podcast over de hard-forks van bitcoin, deze week duiken ze de wereld van bitcoin-adressen in. Specifiek: waarom je geen bitcoin-adressen moet hergebruiken. Dat heeft vooral te maken met privacy, maar er is ook een verhoogde kans op aanvallen. Welke dat zijn en hoe die werken leggen ze in detail uit in de podcast.

Podcast: 'Tips om een betere investeerder te worden'

Edward O. Thorp is te gast bij Tim Ferriss. Edward is een professioneel investeerder en schreef onlangs het boek "Beat the Market". In de podcast hebben ze het over het denken over de lange termijn, het maken van beslissingen, het verkrijgen van een edge en het vermijden van onnodige risico's.

In het kort

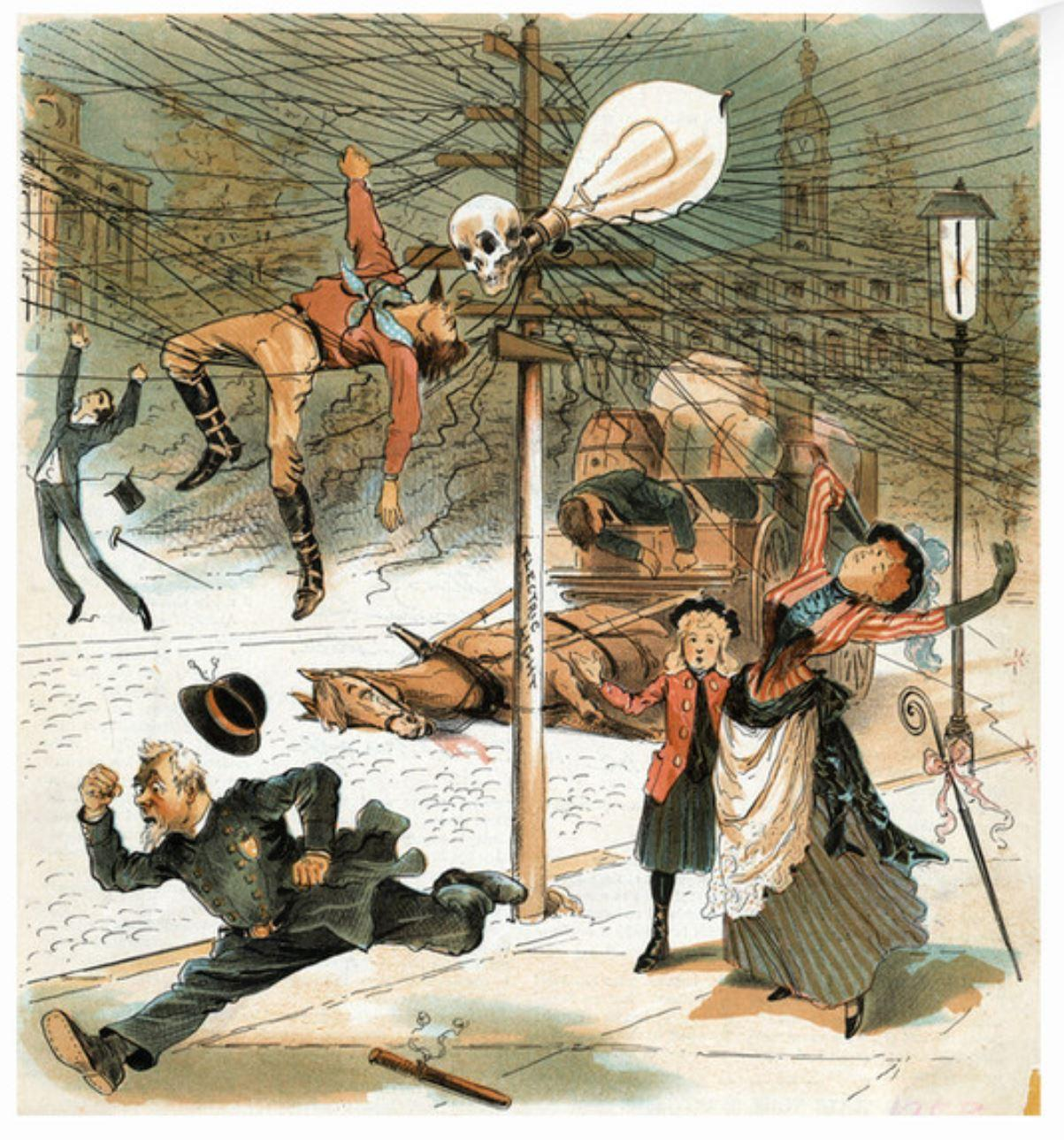

We beginnen vandaag met wet- en regelgeving. Gisteren zijn er twee belangrijke wetsvoorstellen aangenomen: TFR en MiCA.

Eerst een korte recap waar in Europa aan gewerkt wordt rond financiële regelgeving. Het grootste deel is gebundeld in het zogeheten AML-pakket. Dat pakket bevat vier richtlijnen en verordeningen:

- AMLA: de AML-autoriteit (Europese toezichthouder)

- AMLR: opvolger van AMLD5

- AMLD6: regelingen die niet voor heel Europa hetzelfde moeten zijn

- TFR: dataverzameling en verificatie, travel rule

Daarnaast werkt men aan MiCA, het crypto-equivalent van wat MiFID is voor de traditionele financiële sector. Samen moeten de wetten ‘crypto’ stevig verankeren in de wetboeken. Om witwassen tegen te gaan, maar ook om de positie van consumenten te beschermen.

Transfer of Funds

Laten we beginnen bij TFR, het wetsvoorstel dat gisteren als eerste met handtekeningen door de trilogen is gekomen. Daar doen drie organen aan mee, het Europees Parlement, de Europese Rad, en de Europese Commissie. Alledrie hebben ze hun eigen versie van het wetsvoorstel, en dat moet samengevoegd worden tot één. Na lang touwtrekken, is daar het volgende uit gekomen.

1/Deal! After months of negotiations with the Council, we agreed the most ambitious travel rule for transfers of crypto-assets in the world. We are putting an end to the wild west of unregulated crypto, closing major loopholes in the European anti-money laundering rules. Thread👇 pic.twitter.com/Jr9IAspsb8

— Ernest Urtasun (@ernesturtasun) June 29, 2022

Op alle transacties tussen CASPs - dat zijn alle organisaties die cryptodiensten verlenen - is de zogeheten travel rule van toepassing. Dat houdt in dat er gegevens over de verzender en ontvanger van een transactie moeten worden bewaard, en dat die gegevens in sommige gevallen op juistheid gecontroleerd moeten worden. Hiermee gaat Europa verder dan wat door de FATF werd voorgeschreven. In de aanbevelingen werd een drempel van 1000 euro gehanteerd; daaronder zou het niet nodig zijn geweest om data te verzamelen.

Op transacties buiten het gereguleerde domein, de zogeheten peer to peer-transacties, is TFR geheel niet van toepassing. Het gebied ertussenin, transacties tussen een centrale partij en ‘unhosted wallets’, bleek een heet hangijzer te zijn. Lang leek het erop dat deze transacties aan hetzelfde regime onderworpen zouden worden als transacties tussen CASPs, maar dat is vlak voor de eindstreep veranderd.

Voor dit type transacties geldt wel dat gegevens over de transacties moeten worden vastgelegd. Het verschil zit ’m op het punt dat die gegevens op juistheid gecontroleerd moeten worden; de verificatie. Voor transacties tussen een CASP en de wallet van de klant van een CASP moet dat voor bedragen boven de 1000 euro, afhankelijk van een risicoinschatting van de CASP. Voor transacties tussen een CASP en een onbekende derde partij hoeft dit niet.

Hoe dat dan precies moet gaan werken? Daarover volgen nog richtlijnen. Mogelijk verwijst men naar het Zwitserse model, waar men met AOPP werkt; Address Ownership Proof Protocol. Dat omvat het tekenen van een bericht om te bewijzen dat je de bijbehorende private key bezit.

Markets in Crypto Assets

Dan MiCA, het grootste pakket aan nieuwe regels. Op het hoogste niveau streeft deze wet vier doelstellingen na:

- Voorzien in rechtszekerheid door een regelgevend kader te bieden voor alle cryptoassets.

- Ondersteunen van innovatie en eerlijke concurrentie in de EU.

- Verhogen van het niveau van de bescherming van consumenten en de marktintegriteit.

- Beschermen tegen risico’s van stablecoins op de financiële stabiliteit.

Over een groot deel van de wettekst werd vrij snel consensus gevonden, onder meer rond de bescherming van consumenten en het bewaken van een integere markt. Maar er bleven een aantal hete hangijzers over, onder meer rond NFT’s, stablecoins, decentralized finance, en duurzaamheid. Donderdagavond bleek alles gladgestreken, en werd op Twitter bekendgemaakt dat de handtekeningen gezet zijn.

1/13 Agreement between the EU institutions on MiCA: we will have a common harmonized EU-wide regime for crypto-asset issuers and service providers, that will provide security for investors and support sustainability, while to reducing fragmentation and increasing legal clarity. pic.twitter.com/W08V2AFNef

— Ernest Urtasun (@ernesturtasun) June 30, 2022

We hebben de definitieve wetteksten nog niet onder ogen gehad, dus we moeten het doen met wat er door deelnemers aan de trilogen is verteld op publieke kanalen. Dat omvat onder andere dat “strikte operationele en prudentiële regels op stablecoins van toepassing zijn”, en dat er “restricties worden opgelegd als ze wijdverbreid gebruikt worden als betaalmiddel, met een plafond van 200 miljoen euro aan transacties per dag”. Wat dat plafond precies inhoudt, is onbekend.

Verder noemt men:

- De introductie van een nieuwe toezichthouder, de ESMA. Zij krijgt de middelen om CASPs buiten werking te stellen “in geval van een bedreiging voor beleggers, de markt, of financiële stabiliteit”.

- Een vestigingsverplichting binnen Europa voor CASPs die een EU-lidstaten diensten willen verlenen, inclusief kantoor en directie.

- Nieuwe verplichtingen rond informatievoorziening richting consumenten. Voor tokens zonder uitgever, zoals bitcoin, ligt de verantwoordelijk geheel bij de aanbieder ervan.

Het duurzaamheidsdebat lijkt voorlopig gestaakt te zijn. Een deel van de Europarlementariërs wilde graag dat “ernstig vervuilende en inefficiënte consensusmechanismen” uitgefaseerd zouden worden. Je begrijpt: het gaat hier om Proof of Work, de ziel van bitcoin. Dit is nu van de baan, maar komt ongetwijfeld in de context van andere wetpakketten in een andere vorm opnieuw langs.

‘Legislative mess’

Voor cryptobedrijven in Europa breekt nu een ietwat onzekere periode aan. Allereerst is het wachten op de publicatie van de wetteksten. Daarna moeten er richtlijnen volgen waar de markt zich aan moet houden. En dan pas weten ze wat ze moeten gaan veranderen en bouwen. Daar hebben ze dan 18 maanden voor.

Daar bovenop ontstaat een situatie waarin het onduidelijk is waar het toezicht precies ligt. Dat komt omdat TFR uit het AML-pakket is gehaald. Dat betekent dat cryptodiensten straks én onder een MiCA-licentie vallen, én een lokale registratie vereisen in het land waar de CASP actief is. Dat komt omdat AMLD5, in Nederland vertaald naar de Wwft, pas komt te vervallen als het hele AML-pakket is geactiveerd. Dat maakt de situatie nog een stuk complexer dan het al was.

Het zorgt er bovendien voor dat kleine spelers het zwaarder krijgen. We noemen dit een vorm van regulatory capture: voor grote spelers (met diepe zakken) is het makkelijker om overal registraties te scoren dan het voor de kleine is. Denk aan Coinbase en Binance, die beide op dit moment bezig zijn met het zetten van vinkjes in Europa. Zij hebben daar vermoedelijk toe besloten toen bekend werd dat het AML-pakket langer op zich laat wachten. Het onvoorziene gevolg daarvan is dat Europese (kleine) spelers minder tijd hebben om de race te winnen.

‘Toetsen bij de rechter’

Dan de reacties.

Vanuit bitcoinmaximalistische hoek wordt de komst van MiCA en TFR als kwaadaardig gezien. “Goodbye Europe”, meldt Der Gigi. Stephan Livera versterkt dat sentiment: “Expect people with brains or money to leave.” Peter Todd gooit het over een andere boeg, maar tussen de regels lees je dezelfde gezindheid: “A good way for the rest of the world to deal with this would be sanction the individual EU bureaucrats and politicians working on this nonsense, forcing them to get BTC themselves to participate in the economy.”

Reacties vanuit de sector zijn doorgaans wat milder. De wetten bestaan uit mooie en minder mooie elementen, maar de echt lelijke stukken - waardoor de geest uit decentrale technologie zou zijn gehaald - hebben de teksten niet gehaald.

Vanuit de mensenrechtenhoek klinkt wel forse kritiek. Simon Lelieveldt vat het mooi samen:

EU parliament suggested a 0-euro limit for checks on unhosted wallets and reverted to the FATF level of 1000euro/dollar. Still a disproportional and human rights violating bit of legislation if you ask me.

— Simon Lelieveldt (@finhstamsterdam) June 30, 2022

Next stop (in due time): EU Court of Justice.https://t.co/zYyo32Dl7Q

De kritiek is gericht op de enorme hoeveelheid data die verzameld moet gaan worden onder de vlag van de travel rule (TFR). Zijn andere belangrijke waarden hier wel op de juiste manier afgewogen, zoals het recht op privacy? Daarover zou de rechter een uitspraak moeten doen, wat Lelieveldt betreft. Daar zijn wij het van harte mee eens.

Ander nieuws

Goed, jullie zijn in het juridische katern weer helemaal bijgepraat. Je gaat er ongetwijfeld nog meer over horen (en merken), maar niets daarvan zal nu nog als verrassing aankomen.

We gaan door met wat er deze week nog meer gebeurde:

- De Amerikaanse SEC heeft het verzoek van Grayscale om hun bitcoinfonds te mogen omtoveren naar een bitcoin ETF afgewezen. Het agentschap herhaalt haar standpunt: het risico op marktmanipulatie in de spotmarkt is nog te groot om daar consumenten aan bloot te stellen. Een interessant Twitter-draadje daarover vind je hier.

- NFT-platform OpenSea heeft haar gebruikers op de hoogte gesteld van een datalek. Een werknemer van de door OpenSea gebruikte e-mailprovider heeft e-mailadressen gejat en verkocht. Heb je weleens gebruik gemaakt van OpenSea? Hou er dan rekening mee dat er een dezer dagen wat phishing mailtjes in je inbox verschijnen.

- Vorige week werd blockchainplatform Harmony het slachtoffer van een hack. Maar liefst 100 miljoen dollar werd buitgemaakt. Men gaat er nu vanuit dat de Noord-Koreanen erachter zitten, in de vorm van de bekende Lazarus Group. Mocht je daar meer over willen weten, luister dan zeker even naar deze aflevering van Darknet Diaries!

- Dat de bitcoinprijs dipt, blijkt niet voor iedereen vervelend te zijn. Michael Saylor steekt er nog eens 10 miljoen dollar in, en El Salvador-president Bukele meldt dat de spaarpot aangevuld is met 80 BTC; “thank you for selling cheap”.

- De problemen rond Compass Mining lijken concreter te worden. Het rommelt er al langer, en deze week kwam naar buiten dat zowel de CFO als de CEO zijn opgestapt. Volgens concullega Dynamics Mining heeft Compass nagelaten om haar energierekeningen te betalen, maar volgens Compass zelf is daar niets van waar.

- Op de Nederlandse beurs Euronext Amsterdam verschijnt binnenkort de eerste bitcoin (spot) ETF. Het in Londen gevestigde Jacobi Asset Management zit achter die eerste notering. Groot nieuws? Valt mee, VanEck en 21Shares zijn al te vinden op de Europese markt met een soortgelijk product. Technisch gezien zijn dat geen ETF’s, waardoor Jacobi kan claimen de eerste te zijn in Europa.

- De BIS heeft in een nieuw consultatierapport wat gezegd over de manier waarop commerciële banken bitcoin op hun balans mogen aanhouden. Ze wil dat de maximale blootstelling wordt vastgezet op 1% van het eigen vermogen van een bank. Dat is behoorlijk restrictief - zogeheten ‘large exposure constraints’ zijn normaliter in de orde van 15-25% van het kapitaal.

- Three Arrows Capital (3AC) is volgens Sky News door een rechtbank op de Britse Maagdeneilanden failliet verklaard. Daar bovenop legt de toezichthouder van Singapore (MAS) het bedrijf ten laste dat ze gelogen hebben over hun cijfers. De MAS gaat nu onderzoeken of 3AC daadwerkelijk insolvent is, en of er meer regels zijn overtreden.

- De Nederlandse bitcoinbeurs BL3P is een pilot gestart rond het gebruik van het lightningnetwerk. Via die weg is het mogelijk om snel bitcoin te storten of op te nemen. Diverse gebruikers in de Satoshi Radio-community hebben het getest en zijn tevreden.

- SEC-voorzitter Gary Gensler heeft in een interview op CNBC nog eens bevestigd dat in zijn ogen enkel bitcoin zeker als commodity geclassificeerd zou moeten worden. Dat is geen nieuwe uitspraak, maar het is wel positief dat het herhaald wordt. Het bevestigt nog eens datgene waar de sector vanuit gaat: het bestaan van bitcoin is een gegeven, en de munt is net als andere ‘grondstoffen’ zonder problemen publiek te verhandelen. Dat Gensler ether niet noemde, zorgde direct voor vragen; zou die in de toekomst dan tóch als effect aangemerkt kunnen worden?

- LND krijgt een upgrade naar versie 0.15. In deze update onder andere Taproot support, een drastische reductie van de omvang van de database en een betere controle over pathfinding.

Je merkt het: het sentiment van de nieuwsberichten is deze week negatief, en dat past bij de algehele staat van de markt. Op de achtergrond wordt gebouwd, maar daar komt de nadruk pas op te liggen als de marktomstandigheden veranderen, en de zorgen over prijsverloop zijn verdampt.

Meme van de week

Ten slotte

We hebben een bewogen week achter de rug, gekenmerkt door lange dagen en erg veel informatie om te verwerken. Dat geldt niet alleen voor de stroom van nieuwsberichten, ook het bijhouden van de markt wordt steeds intensiever. Dat komt omdat er meer scenario’s dan ooit tegelijkertijd waar kunnen zijn; de omstandigheden binnen en buiten de bitcoinwereld zijn constant in beweging.

Maar dat doen we graag, onder meer om jullie van een hele mooie weekendkrant te kunnen voorzien. We hopen dat het prettig was om er doorheen te gaan!

Groet, goed weekend,

Bert, Peter, en Bart