Deze week zagen we SBF weer eens in levende lijve. Het werd een frustrerend verhaal: de beste man liegt dat hij barst. In elk geval laat hij niet het achterste van zijn tong zien. Het vervelende is dat het charmeoffensief lijkt te werken: hij ging met applaus van het podium bij de New York Times. In deze Alpha schrijven we erover. Verder natuurlijk een marktupdate en een paar leuke artikelen en podcasts. Veel plezier!

Voor het eerst sinds de implosie van FTX zien we oprichter Sam Bankman-Fried weer in levende lijve. Hij wordt een uur lang geinterviewd door de New York Times en daarna kort door Good Morning America. De uitkomst is teleurstellend: de interviewers vragen niet goed door en laten SBF wegkomen met dezelfde one-liners.

Dan de marktupdate. Die staat deze week in het teken van de naderende recessie. Daarnaast legt Bert uit wanneer er sprake is van een Fed pivot. En wat betekent dat voor de bitcoinkoers?

Natuurlijk hebben we ook een aantal tips voor je: naast de interviews met SBF moet je ook zeker even het artikel over de break even price van bitcoin mining bedrijven lezen.

Markt

Vier weken na het begin van het FTX-drama houdt Sam Bankman-Fried de gemoederen nog ruimschoots bezig. In interviews en op digitale podiums construeert hij zorgvuldig een verhaal waarin hem slechts nalatigheid valt te verwijten. Van kwade opzet, oplichting of fraude was natuurlijk geen sprake. Allemaal comfortabel vanuit zijn penthouse op de Bahama’s, uiteraard.

Al eerder constateerden we dat de implosie van FTX een onverwacht kleine impact had op de cryptomarkt. Het is in allerlei opzichten de meest spraakmakende gebeurtenis in de cryptowereld ooit. Het haalde elke voorpagina en meerdere keren de journaals. Er zullen boeken, films en series over gemaakt worden.

Maar waar in de media de doodverklaringen je om de oren vliegen - met deze week een hoofdrol voor de ECB - staat de koers van bitcoin nu maar zo’n 12 procent lager dan het zwaartepunt in september en oktober rond 19.200 dollar.

Twee vragen dienen zich aan. Zullen er nog meer significante cryptobedrijven vallen? Is het redelijk om aan te nemen dat we de bodem van deze bearmarkt ongeveer gezien hebben?

Over de eerste vraag hebben we al veel gesproken. Wie zijn er geraakt door FTX of Alameda? Komt het goed met Genesis? Welke bedrijven zijn nog meer verdacht? Wat als Binance en Tether omvallen?

De consensus lijkt te zijn dat Genesis er wel uitkomt. En dat het bij Coinbase, Kraken, Circle (USDC) en Paxos (BUSD) wel goed zit. Er tekent zich een eerste beeld af van welke partijen hun best doen om te bewijzen dat ze integer met klantactiva omgaan en geen onverantwoorde risico’s nemen. De ergste schrikkerigheid is achter de rug.

Is dat een garantie dat nu al het dorre hout is weggebrand, en uit de vruchtbare grond spoedig een hernieuwde cryptosector ontspruit?

Geenszins. Ook FTX was in feite een volgende steen in het dominoveld dat begon te vallen door het plotselinge einde van Luna en UST. De brand kan blijkbaar een paar maanden smeulen voordat het weer oplaait.

Er komt een dag dat er alleen gezond hout over is. Onze inschatting is dat we daar nu nog niet zijn, maar dat het ergste wel achter de rug is. Het falen van nog grotere partijen dan FTX zit niet in ons basisscenario. Maar zolang het einde van de bearmarkt niet in zicht is, kunnen kleinere bedrijven die de afgelopen maanden verwond zijn alsnog in de problemen komen.

Een goed moment om naar de tweede vraag te gaan. Zien we de bodem van de bearmarkt nu voor onze ogen ontstaan? Zou het prijsbereik tussen 15.000 en 16.000 dollar de bodem bevatten?

Als je aanneemt dat er geen grote nieuwe ongelukken plaatsvinden zoals Terra/Luna en FTX, en je kijkt alleen naar indicatoren binnen de bitcoinwereld dan zijn er veel aanwijzingen voor. On-chain indicatoren, timing van de cyclus, technische indicatoren en zelfs het sentiment.

Maar hoe zit het met de macro-economische omstandigheden die de afgelopen twee jaar zo veel invloed hebben gehad? De correlatie met aandelen die we telkens zagen?

Als de koersen van twee beleggingen lange tijd dezelfde kant op bewegen dan gaan we op zoek naar een mechanisme dat dit kan verklaren.

Aandelen en bitcoin zijn beide risicobeleggingen, en profiteren van ruime financieringscondities en economische groei. De rente is laag, er is geld in overvloed en beleggers gaan op zoek naar rendement. Dit verklaart de stijging van 2019 tot 2021.

Het tegenovergestelde is ook waar. In een krapper regime van hogere rentes en een afnemende geldhoeveelheid hebben beide het zwaar. Bij aandelen is dat goed te kwantificeren door te kijken naar hoe een hogere rente de waardering van een bedrijf verlaagt. Dat verklaart de daling van dit jaar.

Die daling van de koersen van aandelen, obligaties en bitcoin begon al een ruime vier maanden voor de eerste renteverhoging op 17 maart dit jaar. Markten zijn forward looking.

Daarom volgen beleggers de Amerikaanse centrale bank zo nauwlettend, ze zijn op zoek naar aanwijzingen voor een einde aan het krappe regime. In de volksmond de Fed pivot. Het punt waarop de Fed draait.

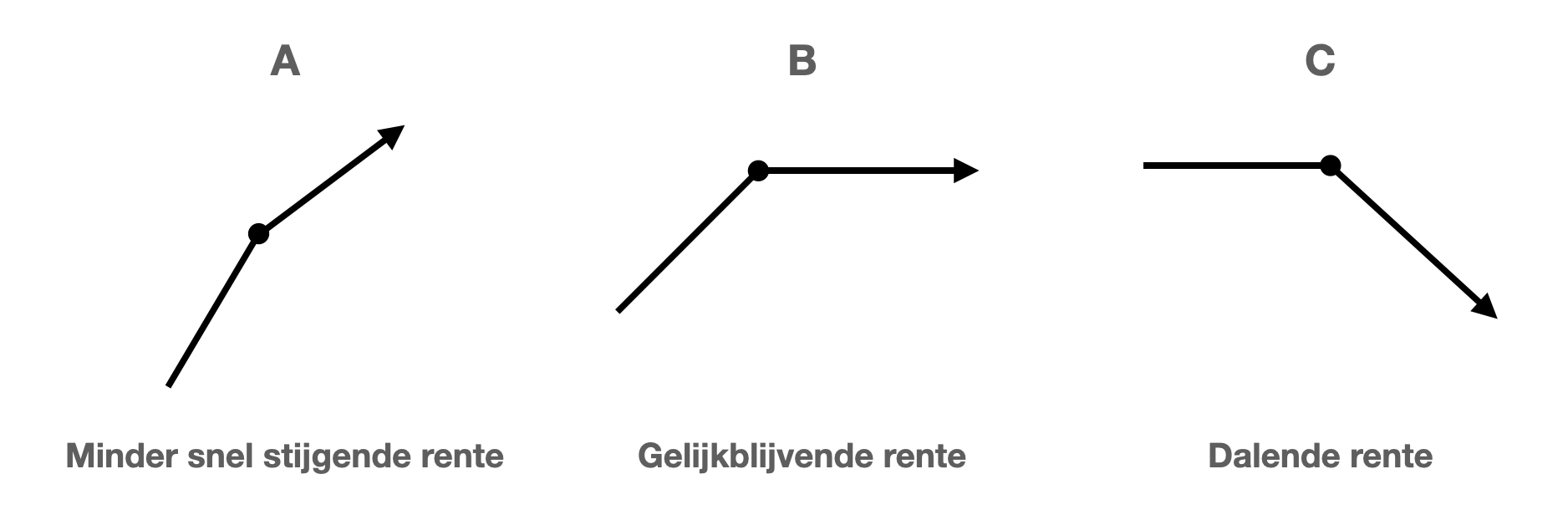

Maar wat betekent dat eigenlijk, die Fed pivot? Draait van wat naar wat? Hieronder zie je drie mogelijke interpretaties.

Er zijn analisten (bijv. Raoul Pal en Cathie Wood) die de rate of change het belangrijkst vinden voor een bodem van risk assets, en uitkijken naar een Fed slowdown (A).

Anderen wijzen op de rol van de rente voor waarderingen van aandelen en obligaties, kijken daarvoor naar de terminal rate en wachten op een Fed pause (B).

De meesten zien het historische verband tussen het weer gaan verlagen van de rente, de daaropvolgende recessie en de daaropvolgende bodem van de bearmarkt van aandelen. Zij zien (C) als enige echte Fed pivot.

Fed-baas Jerome Powell kondigde in voorgaande persconferenties al aan dat het niet heel lang meer zou duren voordat een kleinere renteverhoging dan 75 bps gepast zou zijn. Deze week vertelde hij in een toespraak dat hij verwacht dat de renteverhoging van 14 december de eerste kleinere verhoging is. De markt verwacht nu 50 bps. Bijna op punt (A) dus!

Wat dit betekent voor aandelen hangt af van de vooruitzichten voor de economie. Een lagere waardering van aandelen door een hogere rente is een technisch verschijnsel. Het heeft geen direct gevolg voor de kernactiviteit van het bedrijf dat achter de aandelen zit.

Maar als door de hogere rente de economie geremd wordt en misschien zelfs in een recessie komt dan worden de meeste bedrijven wel geraakt. Dan kan een korte, oppervlakkige bearmarkt zomaar eens een lange, diepe bearmarkt worden.

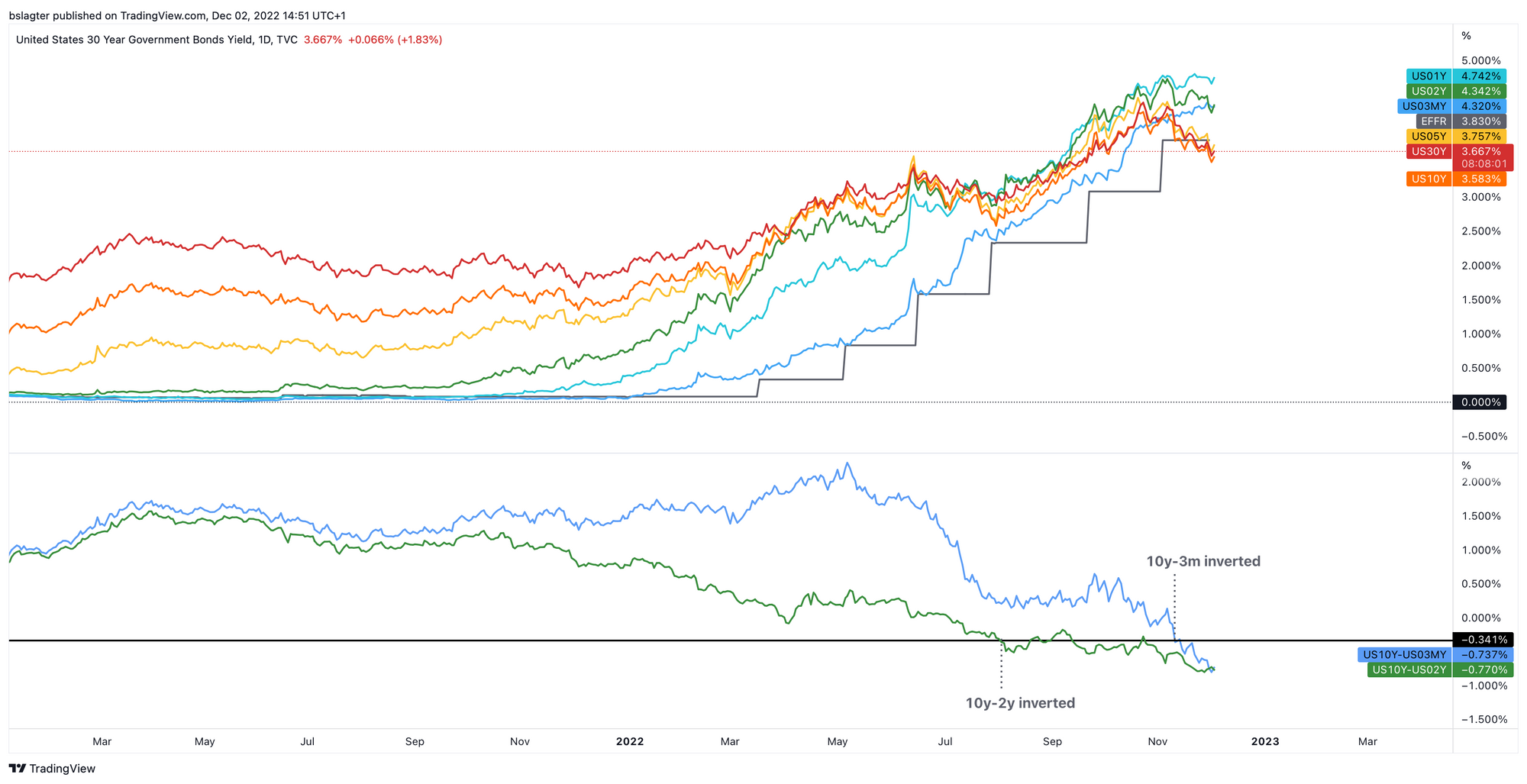

In eerdere Roundups kondigden long leading indicators al aan dat de extreem agressieve verkrapping van de financial conditions de economie hard kan raken. Denk aan de omgekeerde rentecurve (10y-2y) en de verzwakkende huizenmarkt.

De laatste maanden komen ook de kortere leading indicators met snelle verzwakking. De inkoopmanagers (PMI/ISM) en goedkopere industriële grondstoffen zoals koper bijvoorbeeld. Maar ook de omkering van de 10y-3m rentecurve wijst op een nabije recessie.

We verwachten in de VS een wijdverspreide recessie - zoals we ‘m in deze Roundup definieerden - in de eerste helft van 2023.

Dat betekent dat een verdere daling van aandelen voor de hand ligt. Nu niet door een lagere waardering van toekomstige winst, maar door een lagere toekomstige winst. De grote vraag is dan of dit ook geldt voor bitcoin. We geven twee mogelijke zienswijzen.

Ja, ook bitcoin zal dalen. Beleggers behandelen bitcoin hetzelfde als aandelen, en dus zullen ze verkopen. Ook verspreidt een negatief sentiment op de aandelenbeurs zich makkelijk naar crypto.

Nee, bitcoin doet met die daling niet mee. Net als heel innovatieve techbedrijven speelt winstverwachting geen rol. De waardering is volledig gebaseerd op de lange termijn waardoor ze heel gevoelig zijn voor rente en geldhoeveelheid, maar nauwelijks voor de conjunctuur.

We hebben dit nog nooit meegemaakt. Dus we hebben geen antwoord. Wel lijkt het ons verstandig om te zorgen dat je op beide scenario’s voorbereid bent.

Alpha-lid Tjeerd Muurling schreef in de community over het scenario waarin bitcoin verder meedaalt met aandelenmarkten en eindigde zijn post hiermee:

Ben jij er klaar voor als bovengeschetst scenario zich voltrekt? Is je portfolio genoeg bestand tegen dit soort risico’s? Heb je genoeg cash om in te stappen bij het scenario met prijzen waarvan we nu allemaal niet kunnen voorstellen dat die gehaald worden?

Een logische strategie is om nu cash heavy te zijn: een deel van je portefeuille in cash te hebben. Dat kan doordat je verkoopt (of verkocht hebt) of doordat je nieuw in te leggen geld nog even opspaart.

Waar de bodem ook ligt - hier of nog een stuk lager - je zou dat stuk (opnieuw) kunnen inschalen zodra de eerste signalen van omkering zichtbaar worden.

- Koers boven de realized price (20.100 dollar)

- Koers boven het 200-weekse gemiddelde (24.000 dollar)

- Uitbraak boven dalende trend sinds top (25.000 dollar)

- Hogere bodems en hogere toppen op de weekgrafiek

We realiseren ons dat actief beheren van het vermogen niet voor iedereen is weggelegd. Het kan bijvoorbeeld zorgen voor stress door een gevoel voortdurend waakzaam te moeten zijn.

Je kunt dat oplossen door je vermogen uit handen te geven aan een vermogensbeheerder, bijvoorbeeld bij Amdax of Hodl. Maar ook een passieve strategie kan prima passen. Je besluit dan te investeren (eventueel maandelijks) voor een lange periode, zeg 5 of 10 jaar, en in de tussentijd alle ups en downs vast te houden.

Voor beide strategieën is wat te zeggen. Welke verstandig is hangt af van je persoonlijke situatie. Je karakter, de samenstelling van je portefeuille, je risicobereidheid, je beleggingshorizon. Hierover verder praten? Kom gerust langs in de Markt space in de Alpha Community!

Verdieping

De belangrijkste kijktips van deze week zijn natuurlijk de twee interviews die Sam Bankman-Fried deze week gaf: één op een congres van de New York Times en één bij Good Morning America. Wat we daar van vonden lees je in het nieuwsgedeelte van deze nieuwsbrief.

Gaan wij door met de andere podcasts, video's en artikelen die ons deze week zijn opgevallen. Voor de eerste tips blijven we hangen in de ravage die SBF heeft aangericht: hoe gaan we dat opruimen en, misschien nog wel belangrijker, in de toekomst voorkomen? Bij Bankless is Pat Toomey te gast. Toomey is de senator van Pennsylvania en zit onder andere in het commissie die zich bezig houdt met banken. Op welke manier denkt hij dat de cryptomarkt gereguleerd moet worden?

In Europa wordt het antwoord op die vraag steeds duidelijker: de Markets in Crypto Assets wetgeving komt eraan. Wat die wet precies inhoudt lees je in dit onderzoeksrapport van Huobi:

We hebben het er in Satoshi Radio ook al vaak over gehad: zijn er nog veilige assets om in te investeren? De rente op je spaarrekening was jarenlang laag, staats obligaties doen de laatste maanden ook gekke dingen en aandelen en crypto zijn behoorlijk risicovol. In deze leuke podcast van The Economist proberen de hosts een antwoord te vinden op deze vraag.

We gaan door met twee interessante artikelen. Het eerste artikel is van Alex Gladstein. In deze long-read (ga er maar goed voor zitten) beschrijft hij hoe het IMF en de Wereldbank arme landen structureel onderdrukken en hoe bitcoin mogelijk een uitkomst zou kunnen zijn:

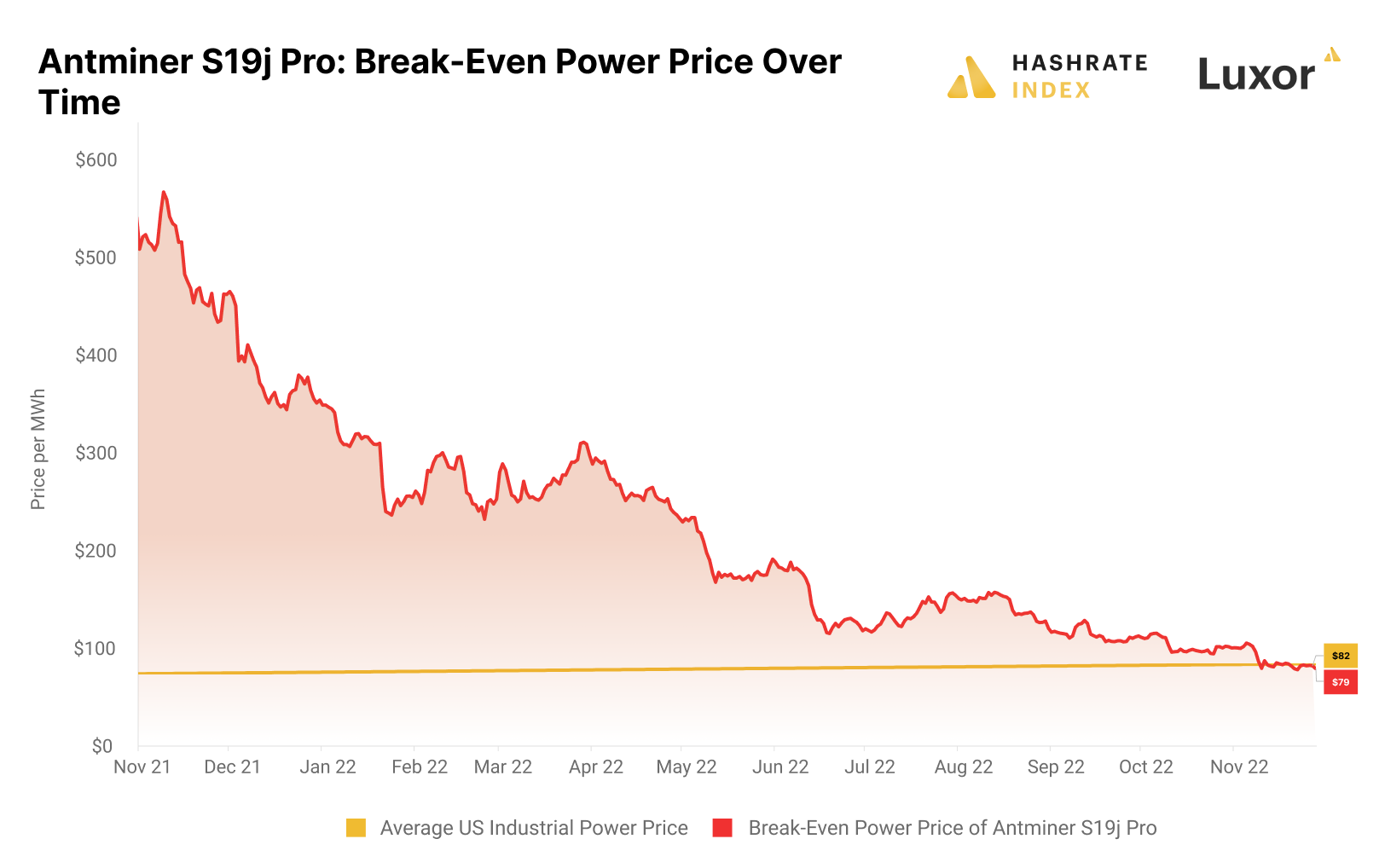

Sluiten we af met een artikel van Jane Mellerud. De afgelopen weken hebben we het in Satoshi Radio vaak besproken: hoe lang houden miners het nog vol met de huidige bitcoin (en energie) prijs? Dit artikel laat zien dat het antwoord "waarschijnlijk niet lang" is. Zelfs met de meest efficiënte mining apparatuur minen veel miningbedrijven al met verlies. Interessant om in de gaten te houden.

Nieuws

Wellicht is je opgevallen dat we deze Roundup niet openden met een sectie toegewijd aan FTX. Sinds vorige week vrijdag is het wat kalmer geworden. De media is er nog op gespitst, maar het is duidelijk dat de frequentie van nieuwe ontwikkelingen omlaag is gegaan. Hetzelfde geldt voor de intensiteit waarmee de markt daarop reageert.

Nieuw is dat BlockFi deze week haar faillissement bekendmaakte. Met meer dan 100.000 crediteuren bepaald geen kleine speler. BlockFi kwam in de problemen na de val van hedgefonds Three Arrows Capital, maar werd gered door FTX. Althans, dat was de gedachte. De redder is nu zelf kopje onder gegaan, en dat is voor BlockFi de doodsteek. Maar je begrijpt: vanwege de voorgeschiedenis komt dit faillissement voor de markt verre van onverwacht.

In het feitenrelaas waarmee BlockFi’s faillissement wordt ingeleid staan de aanleidingen uitgebreid op een rij. Tijdens de eerste hoorzitting werd de nadruk sterk op FTX gelegd: “we werden overrompeld door de snelle ondergang van FTX”.

Er is een klein lichtpuntje voor FTX-klanten. De inzet is om gebruikers van het product BlockFi Wallet toegang te geven tot de tegoeden die daar gestald staan. Die saldi staan los van de producten die bedoeld zijn om rendement uit te keren. Gebruikers daarvan zullen moeten wachten op de afwikkeling van het faillissement en zien waarschijnlijk slechts een deel van hun geld terug.

De relatieve rust rond FTX verdween woensdagavond om 11 uur Nederlandse tijd. Sam Bankman-Fried (SBF) besloot zijn charmeoffensief af te trappen tijdens DealBook, een zakenconferentie van de New York Times. Vooraf stelde moderator Andrew Ross Sorkin, die je wellicht kent als auteur van Too big to fail, dat geen vraag te gek is. En hoewel hij inderdaad belangrijke vragen stelde, verzaakte hij door te vragen. Zo kon SBF voor het grote publiek aan zijn imagoherstel werken zonder echt tot de kern van de problematiek te komen.

De volgende ochtend stond het volgende interview alweer op het programma. ABC-journalist George Stephanopoulos maakte bekend dat hij naar de Bahama’s was gevlogen en daar SBF ontmoette. Van de twee uur dat hij hem sprak, is tien minuten video overgebleven. Daarin horen we Stephanopoulos weliswaar prangende vragen stellen en doorzagen, maar lukt het niet om tot de kern komen; daar heeft hij simpelweg te weinig dossierkennis voor.

Op Twitter leidt dit bij veel mensen tot verontwaardiging en frustratie. Ter illustratie twee beeldende tweets:

Yes he asked “tough questions” but wasn’t able to meaningfully follow up or press Sam for actual answers. Just kept moving on and accepting Sam’s red herring replies

— punished nic (@nic__carter) November 30, 2022

Many seem to think that "no holds barred" means *asking* about fraud & stealing customer funds & backdoors, then casually moving on when they don't answer. It's not.

— Nathaniel Whittemore (@nlw) December 1, 2022

No holds barred is stopping the fucking interview until you get a real answer. And not running it if you don't. https://t.co/tUVm9quqzt

Weer een paar uur later dook SBF op in een Twitter-space van The Crypto Roundtable Show. Dit keer zou SBF het vuur aan de schenen gelegd krijgen van mensen die diep in de cryptowereld zitten. Helaas had de host een tiental (f)influencer ego’s uitgenodigd om de vragen te stellen. Dat leidde tot een moeilijk te volgen schouwspel, een SBF die wederom zijn snor kon drukken, en vooral veel gemiste kansen.

These speakers on the stage are UNPROFESSIONAL and it is INFURIATING. They can not get over their egos long enough to allow Sam to answer one single question. They continuously cut each other off. Control your emotions!

— Autism Capital 🧩 (@AutismCapital) December 1, 2022

We horen je denken. Is er dan helemaal niets nieuws uit al die interviews naar voren gekomen? Jawel. Het waren alsnog gesprekken waar SBF’s advocaten vermoedelijk ongelukkig van worden, als hij die heeft. Zo gaf hij onomwonden toe dat risicobeheer binnen FTX compleet ontbrak en dat zijn positionering als weldoener onderdeel was van een marketingcampagne. Interessant, maar de afdronk blijft teleurstellend: nieuwe feiten over het vermeende misbruik van klanttegoeden ontbreken. Daarvoor moeten we waarschijnlijk wachten tot medio december, dan staat de eerste hoorzitting met de huidige FTX-bestuurder John Ray op de agenda.

In ander nieuws:

- Kraken ontslaat 30 procent van haar personeel. Maar liefst 1100 mensen komen daardoor op straat te staan. Het personeelsbestand gaat door deze ingreep 12 maanden terug in de tijd. Als oorzaak noemt Kraken dat de omzet is teruggevallen vanwege macro-economische en geopolitieke factoren. Oprichter Jesse Powell houdt de moed erin: “Ik blijf extreem optimistisch over crypto en Kraken!”

- ECB verklaart bitcoin dood. Blijkbaar vond de centrale bank het opportuun om onder het mom van een opiniestuk eens lekker op bitcoin in te hakken. Inhoudelijk is het overigens tenenkrommend. Het bewijst wederom dat centrale bankiers hopeloos achter de feiten aanlopen en onbetrouwbaar zijn als gesprekspartner over bitcoin en decentrale technologieën in het algemeen. Een ongenuanceerd Twitter-draadje hierover lees je hier.

- Europees Parlement schrikt van ineenstorting FTX. Dat blijkt uit een hoorzitting over het debacle. De bezorgdheid leidt overigens niet tot paniek. MiCA-rapporteur Stefan Berger: “Dit was niet het falen van de cryptogemeenschap of de blockchain. Het was een individu dat door niemand werd gecontroleerd en met klanttegoeden zijn vrienden fêteerde. Er moet snel toezicht komen.”

- Toezichthouder VS staat “machteloos” bij val van FTX. Ook in de VS is de eerste hoorzitting achter de rug. De voorzitter van de CFTC werd ondervraagd. Daaruit bleken twee dingen: de leden van het desbetreffende comité hebben geen idee waar ze het over hebben, en de CFTC beroept zich op het ontbreken van middelen en mandaat om in te grijpen.

- Telegram bouwt aan decentrale exchange. Oprichter Pavel Durov vertelt in zijn eigen Telegram-kanaal over zijn drijfveren. “Op blockchain gebaseerde projecten moeten terug naar waar ze oorspronkelijk voor bedoeld zijn: decentralisatie”, aldus Durov. Telegram gaat daarom werken aan “decentrale tools”, zoals “non-custodial wallets en decentrale exchanges voor miljoenen mensen”.

- Brazilië legaliseert cryptobetalingen. Enkel de handtekening van de president ontbreekt nog onder het wetsvoorstel. Dat beschrijft dat cryptovaluta gebruikt mogen worden in betalingsverkeer. Concreet geeft dat banken groen licht om ze te integreren in hun betaaldiensten. Een verschil met El Salvador is dat cryptovaluta niet als wettig betaalmiddel worden gezien. Belasting betalen moet daarom nog gewoon in de Braziliaanse real.

Doordenker

Ten slotte

Deze week hebben we onze eerste Alpha Live gehouden, een live Q&A met meer dan 40 Alpha’s in de chat. De korte brainstorm over backup-onderwerpen bleek overbodig: al snel waren er meer vragen dan in het uurtje paste. De livestream terugkijken kan hier. Nog geen lid van de community? Lees dan dit bericht en meld je alsnog aan. Zo’n 270 Alpha’s gingen je voor, en de community ontpopt zich tot waardevolle toevoeging. Smaakt naar meer!

Groet, goed weekend,

Peter, Bert, en Bart