SBF is terug in de VS en mag in vrijheid zijn proces afwachten. Er was veel te doen over de borgsom die betaald werd: het zou gaan om $250 miljoen. Hoe kan hij dat nou betalen? In deze Alpha meer daarover. Bert neemt je in de marktupdate mee naar de bitcoin dominance. Heeft het wel zin om naar deze metric te kijken? Wat zijn de problemen ermee? Verder natuurlijk alle andere nieuwtjes en een aantal leuke podcasts. Veel plezier!

In een week waar techaandelen rode cijfers noteerden, bleef bitcoin stabiel. Dat geldt niet voor alle cryptoactiva. De bitcoin dominance loopt weer op!

Jawel, terug van veel te kort weggeweest: Sam Bankman-Fried. Woensdag smeekte hij de VS om hem op te komen halen, donderdag landde hij daar, en vrijdag zit hij veilig thuis bij zijn ouders. Daar zit natuurlijk meer achter, en dat lees je in het nieuwsoverzicht.

Vier leuke podcasts: Vitalik legt uit hoe hij het ethereum ecosysteem voor zich ziet, de trends van 2023, de impact van inflatie op de bakker op de hoek en in zeven stappen naar self-custody van je bitcoin.

Markt

De bitcoinkoers bewoog deze week grotendeels tussen de 16.400 en 17.000 dollar, een smal prijsbereik van een kleine 4 procent.

En dat ondanks het spervuur aan nieuwe macro-economische data vorige week. De inflatie was lager dan verwacht. De Fed en de ECB verhoogden de rente en toonden zich vastberaden die volgend jaar verder te verhogen. De Amerikaanse detailhandelsverkopen vielen tegen, net als de inkoopmanagersindex PMI.

Ook de meeste andere financiële markten verwerkten de nieuwe informatie zonder grote schokken. Behalve wellicht de techsector. Daar waren de afgelopen week flinke verliezen te zien. Tesla verloor 22 procent in een week, Nvidia 10 procent en Amazon 5 procent. De innovatie-ETF van ARK Invest zette de laagste koers neer van deze bearmarkt en is terug op het koersniveau van zomer 2017.

En bitcoin dobberde rustig zijwaarts. De koers is nu 16.900 dollar, precies op het zwaartepunt van de afgelopen 6 weken. Het volume profile aan de rechterkant van de grafiek laat zien dat dit de koers is die het meest op de borden stond.

Deze vrij stabiele koersen zien we niet overal in de cryptomarkt. Verschillende altcoins noteerden deze week hun laagste koers van deze bearmarkt. Avalanche, Cardano en Polkadot bijvoorbeeld.

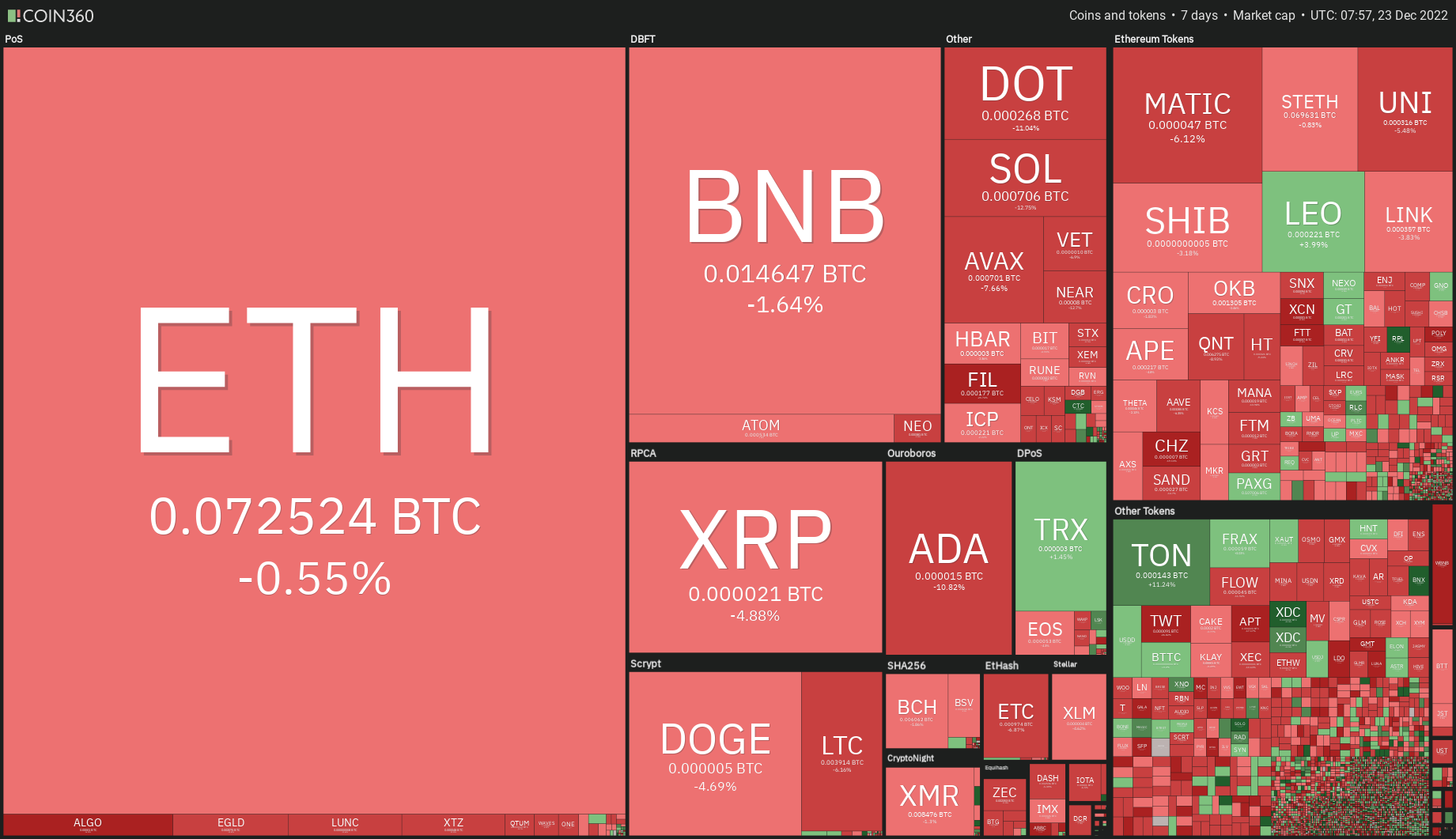

Hieronder zie je een visualisatie van hoe verschillende munten het deden ten opzichte van bitcoin. We hebben bitcoin en de grootste stablecoins weggelaten.

Een paar donkerrode vakjes worden ingenomen door assets die in de portefeuilles van de digital currency group (DCG) zitten. Een mogelijke verklaring is dat ze deze liquideren om de schuldeisers van Genesis tegemoet te komen.

De bitcoin dominance is een manier om bitcoin te vergelijken met de rest van de cryptomarkt. Het vertelt welk deel bitcoin inneemt van de totale marktwaarde van alle cryptoactiva bij elkaar.

Een jaar of acht geleden was dat een simpele rekensom. Er was een handjevol altcoins die bij elkaar opgeteld tussen de 5 en de 10 procent van de hele cryptomarkt vormden. Een bitcoin dominance tussen de 90 en 95 procent dus.

Inmiddels is het veel lastiger. Immers, welke assets reken je mee?

- Vage shitcoins zonder enig volume maar met een ‘market cap’ van miljoenen dollars?

- NFT’s, horen die er ook bij? Of is dat een losstaande markt?

- Stablecoins kunnen het beeld vertekenen, afhankelijk van waar je de bitcoin dominance voor gebruikt.

- En hoe voorkom je dubbeltellingen? Bijvoorbeeld bitcoin en wrapped bitcoin op ethereum.

Om die reden zien we veel verschillende grafieken en getallen langskomen, afhankelijk van de volledigheid van de data en de keuzes die gemaakt zijn.

Vandaag willen we de dominance gebruiken als indicator voor de risicobereidheid van cryptobeleggers. In de bullmarkten van 2017 en 2021 zagen we de dominance afnemen. Euforie, hype en speculatie dreef beleggers naar het eind van het risicospectrum.

In bearmarkt van 2018 en 2019 liep de dominance weer op van 37 procent naar boven de 70 procent. De bubbels liepen leeg. Sommige altcoins verloren meer dan 99 procent van hun prijs en verdwenen.

In de grafiek hieronder zie je de bitcoin dominance in het blauw. De lichte is de dominance zoals je die op veel plekken tegenkomt, nu rond de 40 procent, nog even hoog als op de top van de bullmarkt.

De donkere is de dominance exclusief stablecoins. Die vertelt wat ons betreft een zuiverder verhaal. Dan loopt de dominance langzaam op naar inmiddels boven de 50 procent.

In de vorige bearmarkt kon je de stijging van de dominance in twee stukken verdelen. Altcoins crashten harder tijdens de daling in 2018. En bitcoin herstelde sneller in 2019. In een periode van anderhalf jaar verschoof de aandacht naar bitcoin als veiligste asset in de cryptomarkt.

Het lijkt ons daarom realistisch om te verwachten dat het komende jaar altcoins opnieuw zullen onderpresteren ten opzichte van bitcoin.

Een munt die deze bearmarkt op wonderbaarlijke wijze een stuk beter presteerde dan bitcoin is Binance Coin (BNB). Bitcoin stond eind november zo’n 75 procent lager dan de top in 2021. BNB stond toen op een verlies van niet meer dan 55 procent.

Tot nu toe was de verklaring dat handelaars bij het omvallen van bedrijven naar de grootste speler vluchtten. De afgelopen weken kwamen invloedrijke twitteraars met de suggestie dat die heel goede koers van BNB te danken is aan koersmanipulatie door Binance (hier, hier).

Zijn dit profeten die van de laatste 3 crashes er 100 voorspeld hebben? Of hebben ze, gebaseerd op feiten en data, iets belangrijks te pakken?

In het gele vierkantje op de grafiek hieronder zie je dat BNB de afgelopen twee weken een stuk naar bitcoin toekruipt. BNB verloor zo’n 25 procent ten opzichte van bitcoin.

Dat gebeurde in een omgeving vol geruchten.

- Reuters kwam met een oud onderzoek uit 2018 over het antiwitwasbeleid van Binance.

- Beschuldigingen deden de ronde dat Binance onbeperkt BUSD zou kunnen drukken. Dat klopt niet, het beheer daarvan ligt bij de stevig gereguleerde partij Paxos.

- De meest gegronde kritiek was nog dat accountantsbureau Mazars de verklaring introk over de reserves van Binance. Dat was geen actie specifiek tegen Binance - ze pauzeerden de dienstverlening aan alle cryptobedrijven (zie nieuws)e - maar toch.

Of Binance in de problemen komt? We hebben geen idee. Het is een ondoorzichtig bedrijf dat voortdurend de randen van het toelaatbare opzoekt. Maar er zijn geen aanwijzingen dat CZ een kopie van Sam Bankman-Fried is. En in tegenstelling tot FTX heeft Binance daadwerkelijk bitcoin en ether in de kluis.

Veel indicatoren wijzen erop dat we in het middelste stuk van de bearmarkt zitten. We hebben al een aantal crashes achter de rug waarbij beleggers tegen verlies verkochten en de markt verlieten. De koers lijkt steeds minder gevoelig voor slecht nieuws. We komen op koersniveau’s waar de eerste nieuwe beleggers interesse krijgen om in te stappen.

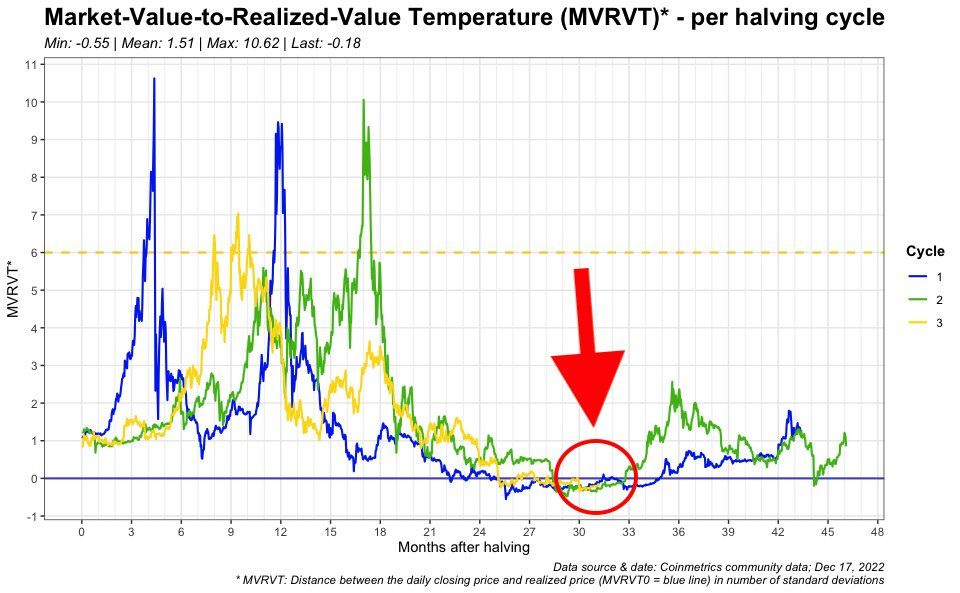

Gemiddeld genomen staan beleggers nu op verlies: de koers is nu lager dan de realized price. En de MVRV dus lager dan 1.

Hieronder zien jullie een grafiek van de Nederlandse analist @dilutionproof. Hij legde de MVRV Z-scores op elkaar vanaf de halving van de afgelopen drie reward eras.

Ze zeggen wel eens dat “this time it’s different” de duurste vier woorden zijn in de financiële wereld.

Maar dat kan je op twee manieren uitleggen.

This time it’s different: In tegenstelling tot de vorige twee bitcoin cycles zal de bodem niet rond de huidige koersen liggen, maar het komende jaar nog veel verder dalen, samen met aandelen en andere risk assets.;

This time it’s different: We zien dan wel aanwijzingen voor een stevige recessie, en daar hoort een diepere bearmarkt bij, maar voor bitcoin geldt dat niet. Die heeft z’n bodem al grofweg gevonden, of misschien nog ietsje lager, maar die gaat in 2023 weer stijgen.

Hieronder zien we de koers van bitcoin in de afgelopen 9 maanden. Met een waterval telkens een bassin lager. En inmiddels ruim onder alle lijnen die de bearmarkt van de bullmarkt scheiden.

De realized price op 20.000 dollar is in de grafiek getekend. De belangrijke gemiddelden zoals de 200-daagse en 200-weekse niet. Maar ook die hebben zich verzameld tussen de 20.000 en 25.000 dollar. Net als de dalende trendlijn vanaf de top van de bullmarkt.

Kortom, hoe het nieuwe jaar ook uitpakt, van een spoedige overgang naar een nieuwe bullmarkt is voorlopig nog geen sprake.

Verdieping

Tijd voor de luistertips van deze week: vier stuks in totaal. Iedereen heeft een drukke week voor de boeg, dus het leek ons een goed idee om deze week (nog meer dan normaal) voor kwaliteit te gaan in plaats van kwantiteit. We beginnen bij Vitalik Buterin, die aanschoof bij de mannen van Bankless. Hij was daar te gast om te praten over zijn meest recente blogpost. Die blogpost noemden we vorige week al in deze sectie, de podcast is een leuke toevoeging.

We hebben het in de Alpha van vorige week uitgebreid over het nieuws rondom Bitvavo gehad. Afgelopen week hebben veel mensen ons weer gevraagd wat ze moeten doen. Ons antwoord is daarop altijd hetzelfde: qua custody van je coins moet je doen wat goed voelt en wat je begrijpt. We vonden deze podcast best een aardig stappenplan uiteenzetten als je kiest voor de weg van het zelf beheren van je coins.

December: de maand van lijstjes, terugkijken en vooruitblikken. Niet altijd even nuttig, een beetje cliche, maar wel leuk. Bij The Economist blikken ze vooruit: welke nieuwe termen gaan we veel horen in 2023? Wij kenden ze nog niet allemaal, leuk om even te luisteren.

We hebben het natuurlijk vaak over inflatie, rente en het beleid van centrale banken. Hoewel dat super interessant is, heeft het ook iets afstandelijks. Mannen in pakken, persconferenties en heel veel grafieken en tabellen. In deze podcast zoeken de hosts uit wat de impact van inflatie is op kleine ondernemers. Hoe gaat de "bakker om de hoek" om met de inflatie?

Nieuws

Net als je denkt dat Sam Bankman-Fried (SBF) zijn kerstdagen rustig doorbrengt op de Bahama’s, blijkt dat hij het vliegtuig heeft gepakt en naar de VS is gevlogen. De gevangenis vond hij maar niets. Woensdag zei hij daarom gedag tegen zijn recht om het Amerikaanse uitleveringsverzoek aan te vechten, donderdag stond hij voor de New Yorkse rechter, en vrijdag zit hij warm en droog in het huis van zijn ouders in Palo Alto, een uitvalsbasis voor rijke Amerikanen.

Dat ging overigens niet zonder slag of stoot: SBF moest een borgsom van $250 miljoen betalen. In Amerika is dit vrij normaal: na het betalen van het bedrag mag je je proces in vrijheid afwachten. Het geld krijg je terug als je op komt dagen op de zitting. Je snapt wel dat dit bericht voor veel oproer zorgde: SBF had toch nog "maar" $100.000 op zijn rekening staan? Hoe kan hij dit dan betalen? Peter zocht het uit en schreef er dit draadje over:

1/ Gisteren is Sam Bankman-Fried in de VS geland, en vandaag is hij alweer op vrije voeten.

— Peter Slagter (@pesla) December 23, 2022

Een misverstand is dat hij daarvoor 250 miljoen dollar heeft afgetikt.https://t.co/UG64MfAErc

Dat SBF veilig op Amerikaanse bodem was aangekomen, werd aangekondigd door US Attorney Damian Williams. Maar dat was niet het enige dat hij meldde. Hij maakte ook bekend dat twee van SBF’s naasten zich tegen hem gekeerd hebben. Caroline Ellison (ex-ceo van Alameda Research) en Gary Wang (mede-oprichter FTX) hebben een dealtje gesloten met de autoriteiten. De toespraak van Williams duurt anderhalve minuut en is de moeite waard om even te beluisteren:

Statement of U.S. Attorney Damian Williams on U.S. v. Samuel Bankman-Fried, Caroline Ellison, and Gary Wang pic.twitter.com/u1y4cs3Koz

— US Attorney SDNY (@SDNYnews) December 22, 2022

We maken even een kort uitstapje. De nieuwsgierigen onder jullie hebben je vast afgevraagd waarom deze zaak in New York wordt beslecht.

Williams is een advocaat die de Amerikaanse overheid vertegenwoordigt in strafrechtelijke en civiele zaken. De Amerikaanse versie van de Nederlandse landsadvocaat, zou je kunnen zeggen. Iedere staat heeft zo’n US Attorney in dienst. Maar waarom is dan voor de rechtbank in New York gekozen?

New York is van oudsher het district waar in het oog springende financiële zaken worden beslecht. Vanwege de leeftijd en invloed van deze rechtbank wordt die ook wel de Mother Court genoemd. Die status heeft ze onder andere gekregen omdat Manhattan eronder valt, het meest dichtbevolkte gedeelte van New York, waar grote financiële instellingen gevestigd zijn.

Mooi, dat is opgehelderd. Maar we laten je niet gaan voordat we je van nog een feitje voorzien hebben. FTX US, ook betrokken bij deze rechtszaak, is gevestigd in Berkeley. Deze stad ligt in de staat Californië en valt bestuurlijk gezien onder... Alameda County. Het woord Alameda komt uit het Spaans en betekent ‘een bosje populieren’. Populieren zijn bomen uit de wilgenfamilie. En dat maakt het cirkeltje weer rond: FTX en Alameda worden in de wilgen gehangen.

Terug naar Sam Bankman-Fried. Van zijn companen Ellison en Wang is inmiddels bekend dat ze geschikt hebben met justitie. Zolang ze “volledig meewerken”, weten ze zeker dat ze niet worden vervolgd voor de aanklachten die er liggen. Voor SBF is dat vanzelfsprekend slecht nieuws. De aanvallende partij beschikt nu over bronnen en getuigen die precies kunnen vertellen wat er op de Bahama’s is gebeurd. Het tijdperk van draaien en liegen is daarmee hopelijk definitief voorbij.

Begin volgend jaar gaat de zaak verder. Op 3 januari vindt een korte bijeenkomst plaats waarin de procedure wordt afgetrapt, die daarna ongetwijfeld nog maanden gaat duren.

In ander nieuws:

- Binance koopt bezittingen van failliete Voyager. Na de val van FTX zocht de cryptobank een nieuwe redder. De Amerikaanse tak van Binance blijkt de hoogste bieder. De deal kost Binance iets meer dan een miljard dollar. Na de afronding ervan kunnen Voyager-klanten hun cryptovaluta via Binance.US opnemen of daar aanhouden.

- Grayscale blijft tevergeefs hopen op goedkeuring bitcoin ETF. Ze staat met haar fonds (GBTC) in de rechtbank tegenover een onbuigzame toezichthouder. GBTC staat al maanden onder water en conversie naar een ETF is volgens velen de beste uitweg. Grayscale-ceo Michael Sonnenshein schrijft in zijn eindejaarsbrief dat dit “de hoogste prioriteit heeft voor hem en zijn team”. Kleine kans dat de inzet beloond wordt. De wet waar de SEC zich op beroept, biedt nu eenvoudigweg geen ruimte voor een bitcoin ETF. Die gaat er vanuit dat een financieel product in een beheersbare silo verhandeld wordt, en niet op een open en grotendeels ongereguleerde wereldmarkt.

- Accountant Mazars zet cryptoklanten even in de ijskast. Het bedrijf voerde opdrachten uit voor KuCoin, Crypto.com en Binance. Dat werk omvatte de controle van specifieke procedures in de vorm van een zogeheten agreed upon procedures (AUP). Zo’n AUP is heel wat anders dan een volledige audit, waarbij een bedrijf van voor naar achter wordt doorgelicht. Toch praten de cryptobedrijven over het werk van Mazars alsof ze zo’n uitgebreide audit uitvoert. Reden voor de accountant om “zich zorgen te maken over de manier waarop het publiek onze werkzaamheden percipieert”.

- ’s Werelds grootste bitcoinminer failliet. Het gaat om Core Scientific. Net als FTX en Celsius heeft het bedrijf een Chapter 11-procedure afgetrapt. In oktober waarschuwde het bedrijf al voor de tang waarin ze vastzaten: een lage bitcoinprijs, hoge energiekosten, en leveranciers die (daardoor) hun contracten niet meer nakwamen. Core Scientific heeft goede hoop een doorstart te kunnen maken.

- Visa propageert sterke en blijvende interesse in crypto. Het bedrijf publiceerde maandag een paper waarin ze automatische betalingen vanuit ethereum-accounts verkent. Visa-directeur Catherine Gu ziet voor Visa een rol als “vertrouwde brug tussen crypto en het traditionele financiële systeem”.

- BIS versoepelt kapitaalvereisten voor het aanhouden van crypto. De moeder der centrale banken nam eerder een heel terughoudende positie in. Dat zorgde ervoor dat commerciële banken in de praktijk geen crypto op de balans konden nemen. Daarop is de BIS teruggekomen. Caitlin Long, pleitbezorger voor deze verandering, reageert met blije blokletters.

Doordenker

SBF out on bail with mysterious new friend… 🤔🤔🤔 pic.twitter.com/4adaohtut4

— beeple (@beeple) December 22, 2022

Ten slotte

Zo, je bent weer helemaal bij. We wensen je hele goede, gezellige, en smaakvolle kerstdagen toe. Op onze nieuwjaarswensen moet je nog even wachten, want volgende week, een dag voor oud en nieuw, ligt er gewoon weer een nieuwe Roundup op je digitale deurmat.

Santé! 🥂

Groet, goed weekend,

Peter, Bert, en Bart