In het eerste deel van onze vooruitblik op 2022 begonnen we met het grotere plaatje: de komende 10 jaar, de huidige cyclus van 4 jaar en de verbinding tussen bitcoin en andere crypto-assets. Nu is het tijd voor het jaar 2022 zelf. Laten we de belangrijkste thema’s langslopen die invloed kunnen hebben op de adoptie, de technologie en natuurlijk de koers van bitcoin!

De bitcoin bonds van El Salvador

In november kondigde El Salvador aan dat het land 1 miljard dollar gaat lenen door het uitgeven van bitcoin bonds. Het symbool hiervoor wordt EBB1, waarbij het cijfer onderstreept wat men eerder al mondeling suggereerde: als het aan ons ligt, zal het niet bij één ronde blijven.

Dit kan op heel verschillende manieren uitpakken. In een positief scenario presteren de obligaties uitstekend, werkt bitcoin vlekkeloos als betaalnetwerk en bloeit de economie in het land op. In een negatief scenario blijkt er weinig interesse voor de obligaties, kan het land ook op andere manieren geen financiering vinden, keert de bevolking zich tegen de dictator en krijgt bitcoin de schuld.

Ook andere ontwikkelingen rond El Salvador houden we in de gaten. Ontstaat een coalitie van landen met soortgelijke problemen? Maakt de bevolking daadwerkelijk gebruik van bitcoin? In financiële en politieke kringen bepaalt dit mede hoe men naar bitcoin kijkt.

Bitcoin mining in de VS

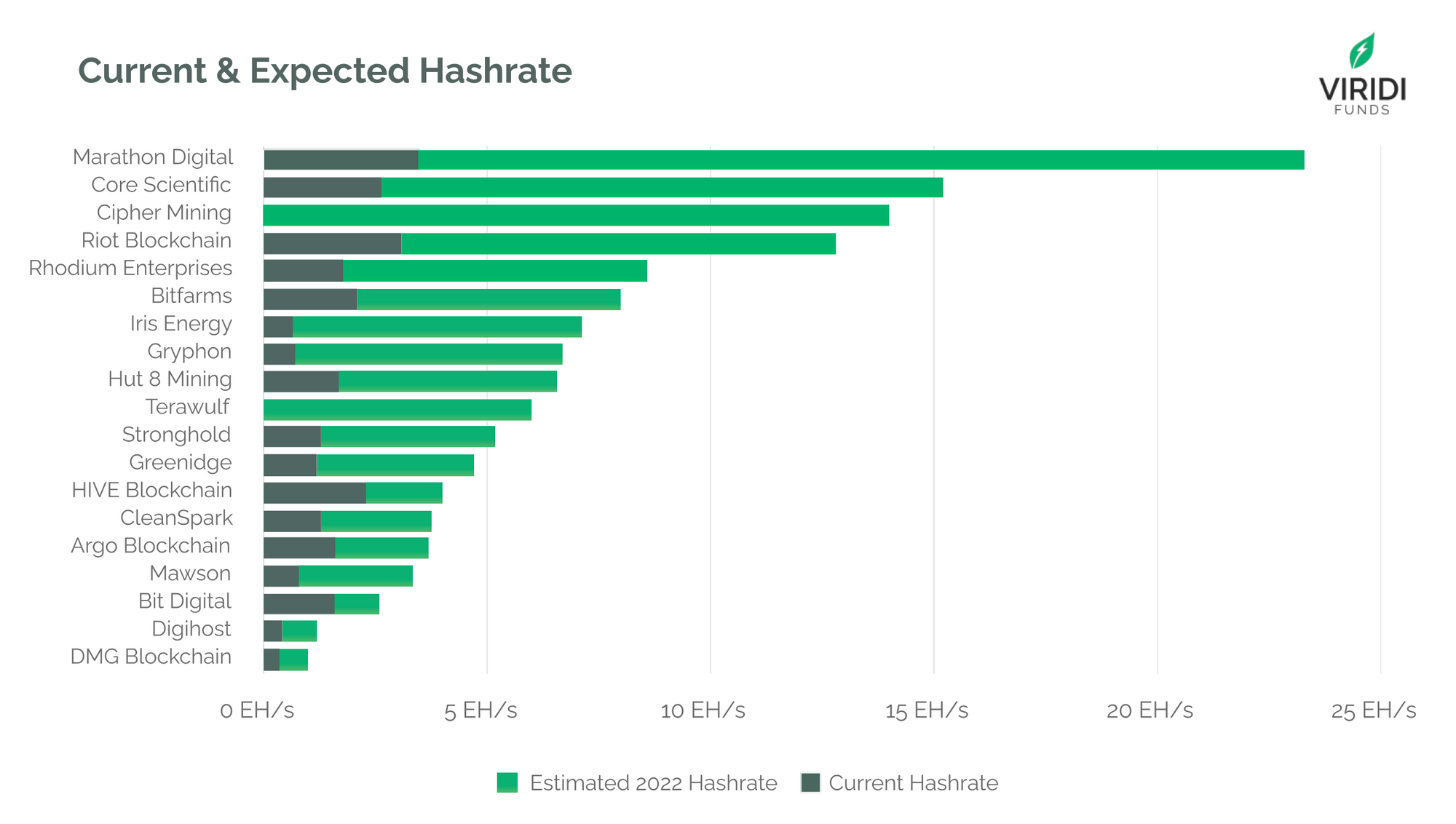

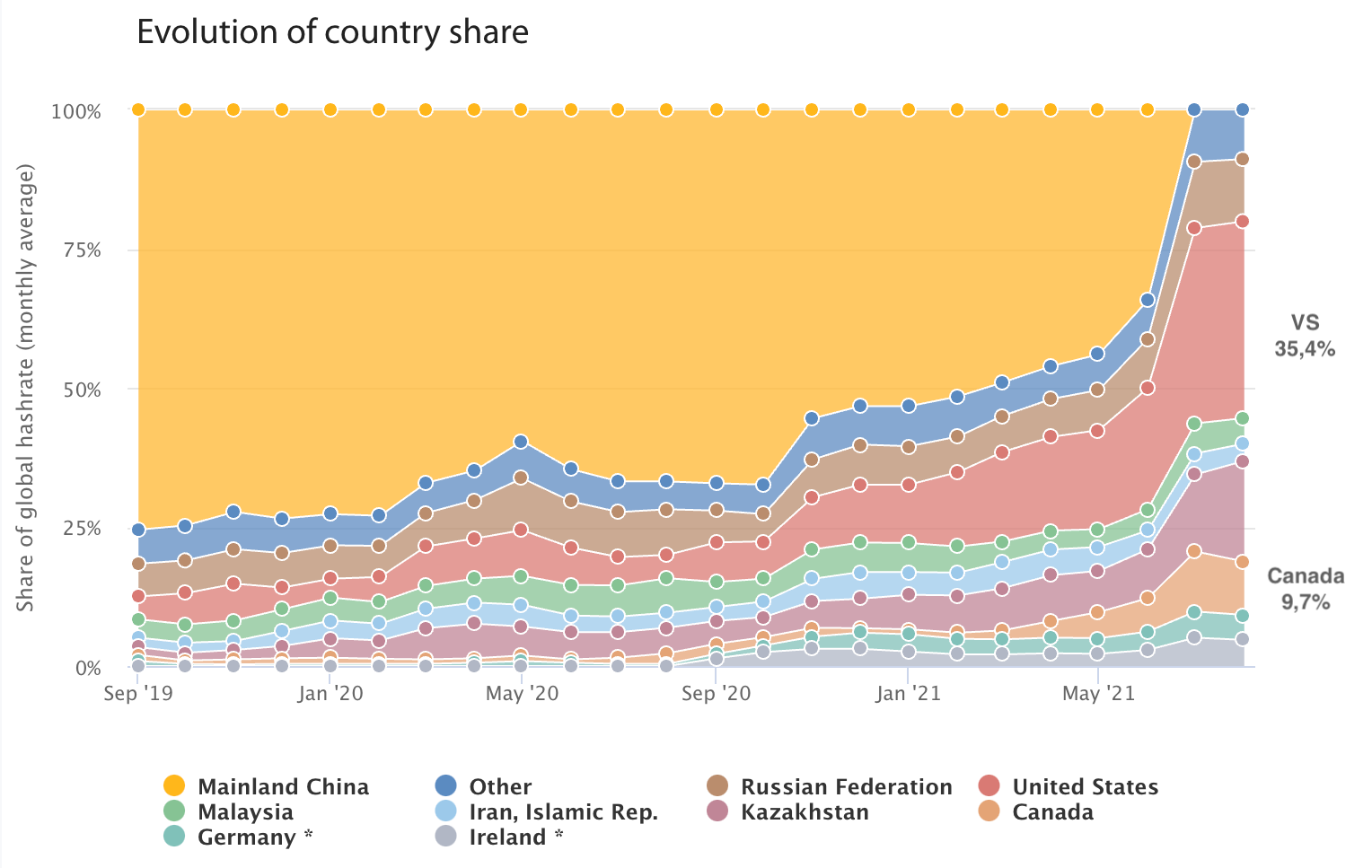

Na het vertrek van miners uit China is de sector in Canada en de VS snel gegroeid en geprofessionaliseerd. Er zijn daar inmiddels al meer dan tien miningbedrijven beursgenoteerd, en ook voor het komende kwartaal ligt er alweer een lijstje beursgangen.

Sommige miners kondigden aan dat ze een deel van hun kapitaal zullen gebruiken om apparatuur aan te schaffen, en een deel om de operationele kosten te betalen. Daardoor hoeven ze de gedolven bitcoins niet (direct) te verkopen, en kunnen ze profiteren van verdere koersstijging. We houden daarvoor de data van Glassnode in de gaten over de toe- en afname van de bitcoinposities van miners.

Beursgenoteerde miningbedrijven in de VS en Canada, samen goed voor 45 procent van alle rekenkracht, vormen de voorhoede in de zoektocht naar ESG-friendly bedrijfsvoering. Met name de E van environmental is belangrijk: hoe zit het met energieverbruik en koolstofuitstoot?

Ze zoeken daarvoor naar (rest)energie die anders niet gebruikt zou kunnen worden of dragen bij aan het stabiliseren van het elektriciteitsnetwerk. Succes op dit vlak is belangrijk in het debat over de houdbaarheid van proof-of-work als consensusmechanisme.

Gevoed door anti-bitcoin activisten zoals Digiconomist pleit een enkele milieubeweging voor het verbieden van mining. Meer transparantie over de energiebronnen is daarom gewenst. We houden de bitcoin mining council hiervoor in de gaten, die beoogt de angel uit dit debat te trekken door transparantie aan te brengen in de bronnen die gebruikt worden om miners te bekrachtigen.

Bitcoin ETF’s

In oktober werd de eerste bitcoin-ETF toegelaten in de VS. Er sneuvelden een paar ETF-records: het hoogste handelsvolume op de eerste dag ooit en het snelst naar een marktwaarde van 1 miljard dollar.

De nu toegelaten ETF’s zijn gebaseerd op bitcoin-futures en houden niet zelf bitcoins aan. Door deze constructie is de prestatie van de ETF naar verwachting zo’n 10 tot 15 procent lager dan een spot-ETF. We gaan letten op de toelating van spot-ETF’s en de mogelijke omzetting van het Grayscale-fonds naar een spot-ETF.

Ondanks de mindere prestatie zou de futures-ETF wel een grote groep Amerikaanse beleggers toegang kunnen geven tot bitcoin, voornamelijk via de financieel adviseurs die met dit gereguleerde product aan de vraag van hun klanten kunnen voldoen. We houden cijfers hierover in de gaten.

Full reserve?

Een steeds groter deel van de bitcoiners maakt gebruik van centrale platforms, zoals wissel-, bewaar- en handelsplatforms. We zien ook steeds meer financiële instellingen en fintechs van buiten de cryptosector zich aansluiten, zoals PayPal, Venmo en Square in de VS tot Sparkasse, Commerzbank en Saxo Bank in Europa.

In Nederland is het aantal mensen dat crypto-assets bezit in 2021 gestegen van 1 miljoen naar 1,6 miljoen. Een groter wordend deel bewaart deze assets bij een derde partij.

Het grote risico hiervan is dat deze partijen fractioneel gaan bankieren om zo hun eigen omzet te verruimen en het principe van full reserve loslaten. Dat betekent dat ze niet precies alle crypto-assets van hun klanten in kas houden. Immers, je saldo bij zo’n partij is net als bij een bank niets meer dan een cijfertje in een database.

Het meest voor de hand ligt dat ze de bitcoins van hun klanten uitlenen aan derden en daarmee risico lopen dat ze die niet terugkrijgen. In een ernstiger geval verkopen deze partijen niet-bestaande bitcoins aan klanten.

Dit heeft op korte termijn invloed op de prijsvorming; als er meer bitcoins worden verkocht dan er eigenlijk zijn, dan stijgt de koers minder snel. Op lange termijn is het risico groot dat een deel van de fractioneel bankierende partijen door de mand valt. Dat betekent dat hun klanten pech hebben en dat het vertrouwen in bitcoin een stevige knauw oploopt.

Stablecoins

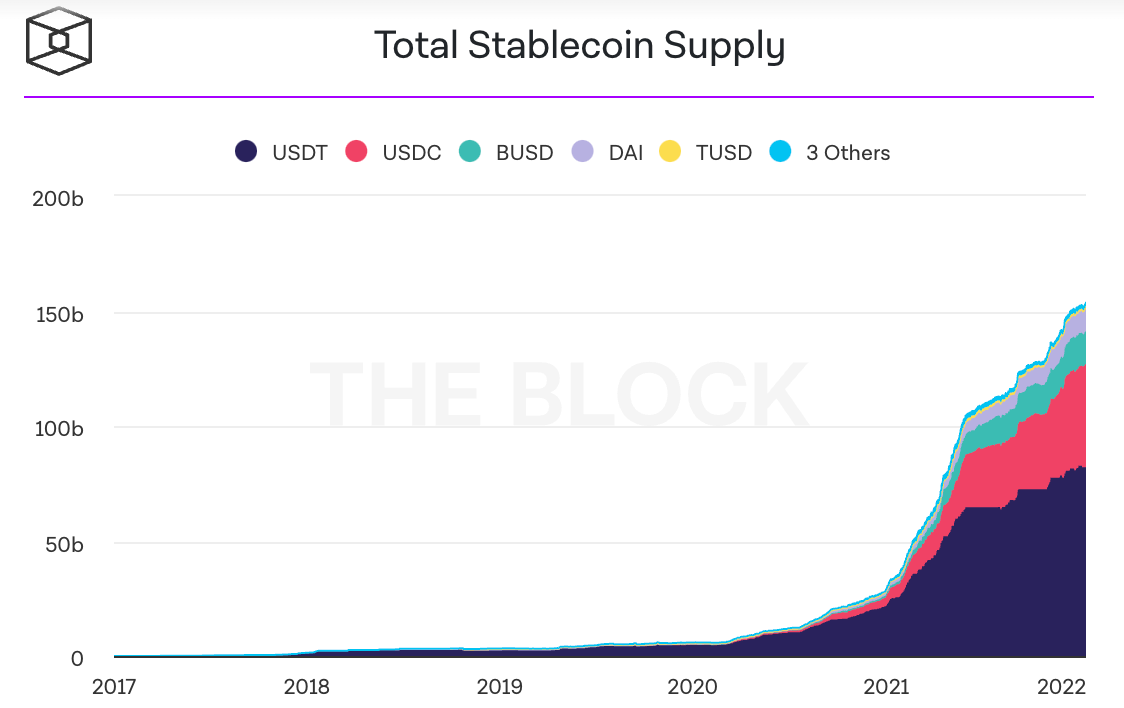

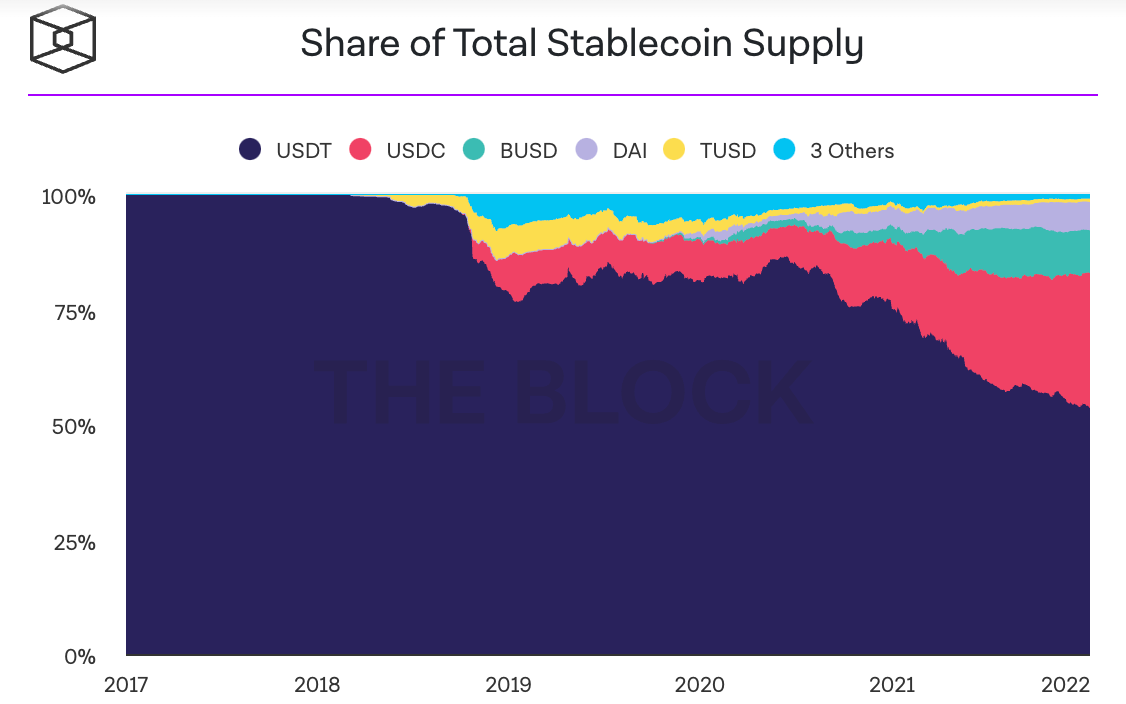

De groei van stablecoins was fenomenaal vorig jaar. De totale waarde groeide van 30 naar 150 miljard dollar. Voor 2020 werden ze hoofdzakelijk gebruikt om de handel in crypto-assets te versoepelen, inmiddels zijn er tal van toepassingen.

Als spaarmiddel voor mensen die geen negatieve rente willen betalen, als vluchthaven in landen waar de eigen munt instabiel is, als onderpand in decentralized finance en zelfs als betaalmiddel voor bedrijven die 24/7 goedkope, snelle, wereldwijde betalingen willen doen.

De dominantie van tether is vorig jaar afgenomen van 75 procent naar onder de 50 procent. Een goede richting, aangezien er veel aan te merken is op de ondoorzichtige bedrijfsvoering van Tether, de beheerder van de munt. We verwachten dat dit in 2022 verder doorzet en letten in het bijzonder op Circle en Paxos. Circle gaat in 2022 naar de beurs en verwacht dat er over twee jaar 190 miljard dollar aan USDC in omloop is. Paxos is de uitgever van USDP, de cryptodollar die gebruikt wordt in Facebook-wallet Novi.

Een andere interessante ontwikkeling is de opkomst van algoritmische stablecoins. De DAI van MakerDAO is de bekendste, maar is qua omvang nog niet te vergelijken met de grote spelers; met 8 miljard dollar staat DAI vlak achter UST van TerraUSD, waarvan 9 miljard dollar in omloop is.

Dat brengt ons bij regulering. Want waar een toezichthouder aan bedrijven als Tether, Circle en Paxos regels kan opleggen, daar is dat bij gedecentraliseerde stablecoins ingewikkelder. We zijn benieuwd hoe dat komend jaar uitpakt. Want regulering van stablecoins staat hoog op de agenda. De toenemende omvang kan een risico worden voor de stabiliteit van het systeem, zowel binnen als buiten de cryptowereld. Het kan bijvoorbeeld de effectiviteit van het monetair beleid van de Fed verlagen.

We verwachten dat de Amerikaanse overheid strenge regels opstelt voor stablecoins en uitgevende instanties snel onder toezicht brengt. Dit lijkt ons een logische ontwikkeling en positief voor de cryptomarkt.

Strengere regels

In verschillende jurisdicties probeert men grip te krijgen op bitcoin en andere crypto-assets. Niet vreemd, er zijn nogal wat ongewenste bijwerkingen zichtbaar in de maatschappij. Oplichting, fraude, belastingontduiking en ransomware bijvoorbeeld.

In China maakt men zich zorgen over kapitaalvlucht en heeft men mining en handelsplatforms verboden. In Zuid-Korea koos men niet voor een algeheel verbod, maar voor stevige regels. Huobi kon er niet aan voldoen en vertrok. Andere platforms implementeren nu de nieuwe regels. Het lijkt een stap verder te gaan dan in Nederland: gebruikers mogen hun geld niet meer opnemen naar wallets waarop geen KYC toegepast kan worden. Geen ‘be your own bank’ meer dus.

In Europa is het stof van AMLD5 inmiddels neergedwarreld. Nu kijken we vooruit naar MiCA die de cryptomarkt gaat reguleren en AMLD6/AMLR die een volgende stap zetten in de eeuwigdurende oorlog tegen witwassen. Een eerste signaal komt uit Estland waar men mogelijk net als in Zuid-Korea alle tegenpartijen wil verbieden waar geen KYC op is gedaan. Dus ook je eigen bitcoinopslag en decentralized finance op ethereum.

In de VS lijkt men bitcoin en ethereum buiten schot te houden, en zich vooral op de rest te richten. Of ook daar de travel rule als ijsbreker wordt gebruikt om alle crypto-assets onder beheer van de grote banken te brengen? We gaan het met interesse volgen. Dit is wellicht de belangrijkste voorwaarde voor levensvatbaarheid van bitcoin in de Westerse wereld: blijft zelfbeheer legaal?

Geopolitiek

In Latijns-Amerika broeit iets. El Salvador natuurlijk, maar ook in Brazilië, Argentinië, Venezuela, Cuba en Paraguay is men al dan niet van overheidswege bezig met in gebruik nemen van crypto-assets. Idem in Afrika volgens deze bitcoiner uit Nairobi.

Mocht bitcoin een regionale rol gaan spelen in bepaalde delen van de wereld, dan gaan supranationale instanties zoals IMF en BIS daar iets van vinden. Tot nu toe zijn ze tamelijk negatief en afwijzend. Ze zouden behoorlijk wat druk kunnen uitoefenen via rapporten, berichtgeving, nieuws, beïnvloeding van politiek, regelgeving, financiële repressie.

Toch is er een flinke lijst van landen te maken die redenen hebben om bitcoin toe te staan, in gebruik te nemen of zelfs te stimuleren. Landen die door de VS zijn uitgesloten van Swift bijvoorbeeld, zoals Iran en Cuba. Ook naar Rusland wordt daarmee gedreigd als sanctie voor een aanval op Oekraïne. Maar ook landen die met crypto-technologie een grote sprong voorwaarts willen maken.

Ook letten we op toenemende spanningen, denk aan Rusland en Oekraïne, China en Taiwan, en tussen bevolkingsgroepen binnen de VS. Als onwaarschijnlijker wordt dat grote economieën tot een gezamenlijk plan komen voor monetaire hervorming kan dat enerzijds zorgen voor kansen voor bitcoin als onafhankelijk geld en anderzijds voor strengere regels om macht te houden, denk aan een algeheel verbod zoals China en Rusland voorstaan.

Bitcoin was niet eerder zo groot dat het een rol speelde in geopolitieke en macro-economische overwegingen. Nu wel, en dat introduceert heel nieuwe kansen en bedreigingen!

Digitaal centralebankgeld

Drie groepen werken aan geld van de toekomst: centrale banken bouwen een digitale vorm van contant geld, techbedrijven willen hun eigen wereldwijde munten uitbrengen, en dan is er opensourcegeld met bitcoin als eerste en grootste.

De Chinese centrale bank is het verst, die denkt de digitale renminbi al deze winter te lanceren. In Europa werkt men sinds afgelopen zomer aan de digitale euro, waarvan men nu aanneemt dat die in 2026 het licht ziet. De VS hebben begin 2022 een consultatie aangekondigd voor hun digitaal centralebankgeld.

Vorig jaar maakte Agustín Carstens, baas van de centralebankenkoepel BIS, al op video duidelijk dat centrale banken de bestedingsvoorwaarden van het geld kunnen en zullen bepalen. In verschillende rapporten komen ook andere plannen naar boven. Zo wil men een wereldwijd identiteitssysteem voor het gebruik van digitaal centralebankgeld in gebruik nemen. Geld met ingebouwde surveillance.

Het wekt geen verbazing dat de BIS geen fan is van bitcoin. Ze sturen aan op stevige beteugeling en gebruikt daarvoor de supranationale schaduworganisatie FATF. Hun samenvatting is ‘witwassen, ransomware, misdaad, energieverspilling’. Het zou ons niet verbazen als de tegenstand vanuit de BIS, en via hen centrale banken, een stuk feller wordt. We houden het in de gaten!

Taproot

Op 14 november 2021 is Taproot geactiveerd nadat miners in juni al met overweldigende meerderheid het signaal gaven dat ze klaar waren voor deze langverwachte bitcoinupgrade.

Taproot omvat een aantal nieuwe bouwstenen in de kern van het protocol van bitcoin. Hiermee kunnen bouwers van software zoals nodes, wallets en exchanges zorgen voor meer privacy, snellere validatie van blocks en lagere transactiekosten bij complexe transacties. En ze kunnen het lightningnetwerk en andere second layers sneller, efficiënter en gebruiksvriendelijker maken.

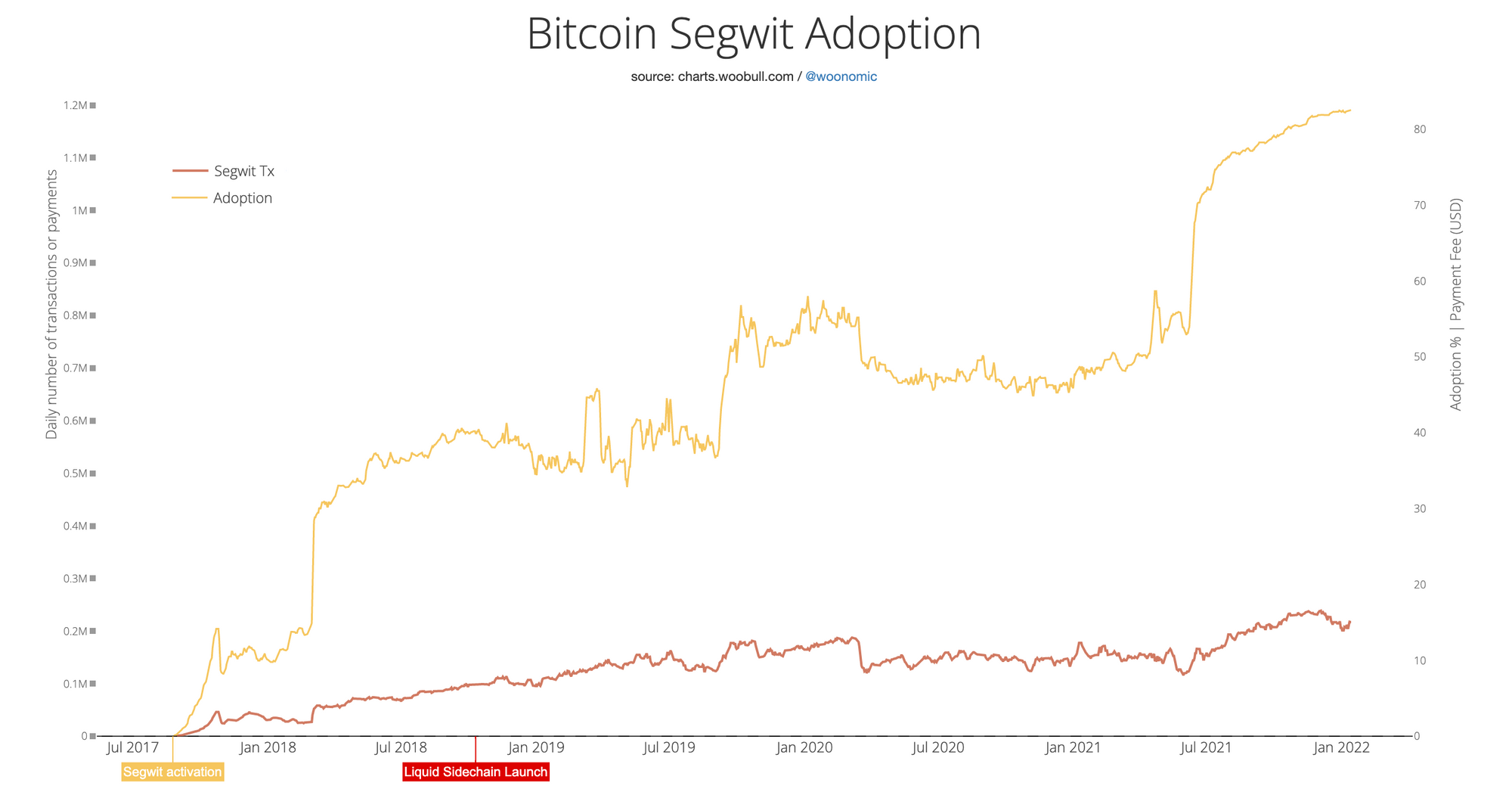

Je hoort al, de upgrade op zichzelf doet niets waar de eindgebruiker iets van merkt. Er moet eerst een hoop werk verzet worden. En net zoals het een jaar of vier duurde voordat de SegWit-upgrade z’n weg vond naar de meerderheid van de transacties, kan dit best even duren.

In potentie kan bitcoin veiliger en gebruiksvriendelijker worden door verbeteringen zoals Taproot. Maar daardoor komt er meer verantwoordelijkheid te liggen bij de wallets die daarvoor complexere bestedingsvoorwaarden moeten samenstellen.

Dat zorgt weer voor nieuwe vraagstukken. Met alleen een seed phrase of private key kun je je dan bitcoins niet meer besteden, je zult (delen van) de scripts moeten weten waarmee je geld is vergrendeld. Zonder interoperabiliteit tussen wallets en standaardisatie van het maken van backups is dit onbruikbaar voor de massa.

Komende jaren houden we ontwikkelingen in de gaten die gebruik maken van de nieuwe mogelijkheden van Taproot en de toename van Taproot-outputs in de blockchain. We verwachten hier echter het komende jaar nog weinig concreets van te zien en houden rekening met wat teleurstelling en negativiteit hierover.

Lightning

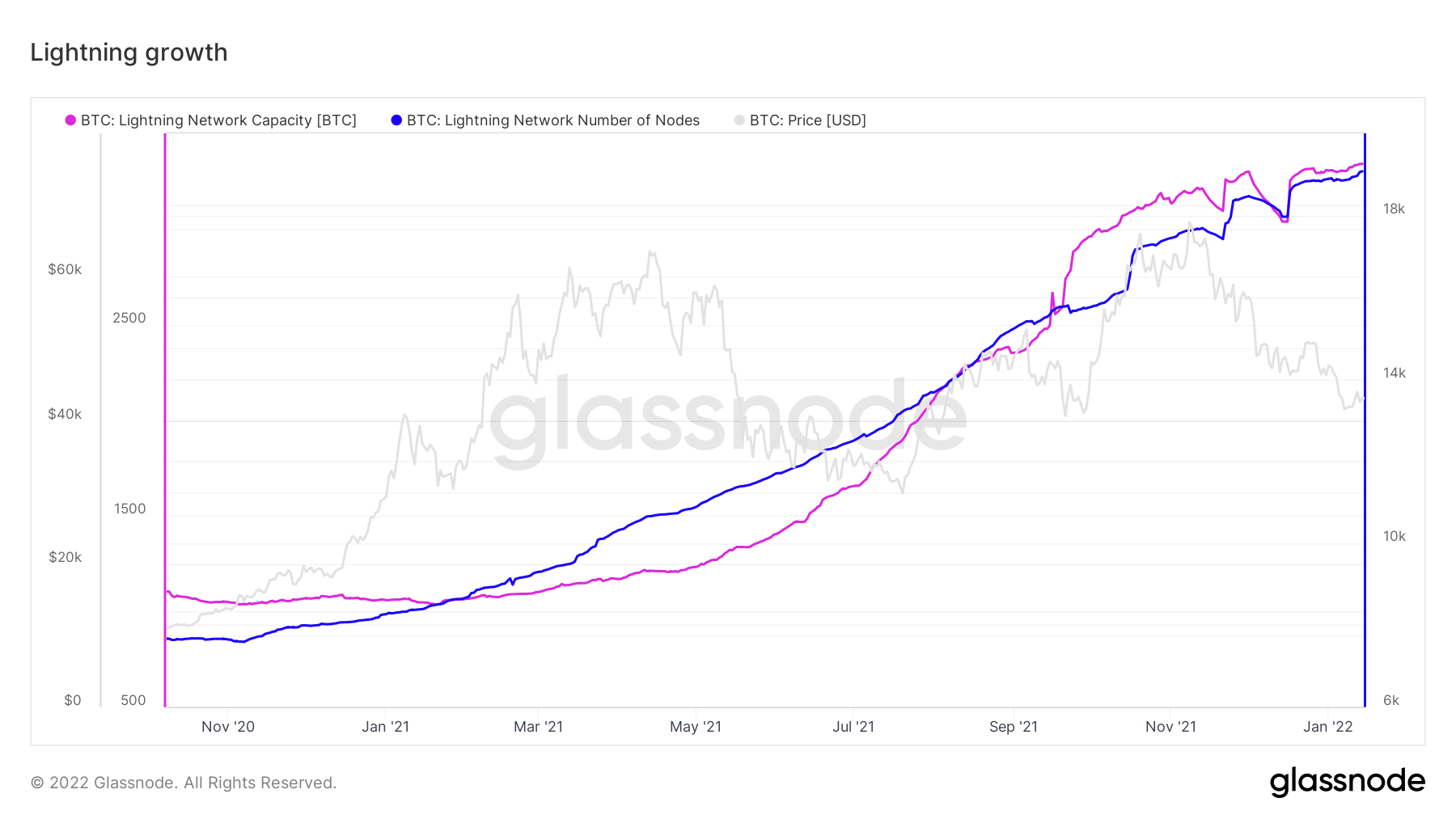

Vorig jaar was het jaar van het lightningnetwerk, de betaallaag van bitcoin. De groei van het netwerk in termen van aantal nodes, kanalen en capaciteit was overweldigend. Slimmere manieren om betalingen over het netwerk te routeren volgden elkaar snel op. Lightning was de drijvende kracht achter El Salvador en de integratie met Twitter.

Het gevaar ligt op de loer dat de verwachtingen te hoog zijn. Dat adoptie in El Salvador toch tegenvalt. Dat Jack Mallers en Strike toch niet leveren wat ze beloofden. Dat de groei stagneert.

Voor veel interessante toepassingen van lightning zijn eigenlijk verdere ontwikkelingen nodig, zoals BOLT 12. Daarmee kan bijvoorbeeld ook de betaler initiatief nemen. Je kunt terugkerende betalingen bouwen, zoals een abonnement. En je kunt QR’s hergebruiken zoals op een prijskaartje in een winkel. Wanneer dat stabiel en productierijp is? Kan best nog een paar jaar duren.

Ook nieuwe toepassingen als derde laag bovenop het lightningnetwerk lijken dichtbij, maar kunnen nog jaren nodig hebben om bruikbaar te worden. Denk aan veilige gegevensoverdracht zoals chat en VPN, of nieuwe betalingsvormen zoals streaming payments, andere munteenheden en zelfs decentralized finance.

We gaan in 2022 in de gaten houden of de groei van het netwerk doorzet en of bestaande financiële infrastructuur aansluit op het lightningnetwerk. Bij dat laatste kun je denken aan banken en handels- of wisselplatforms die lightning gaan ondersteunen, zoals recent de Cash-app van Square met 40 miljoen maandelijks actieve gebruikers.

The flippening

In 2021 volgden hypes, memes en verhaallijnen in de cryptowereld elkaar in moordend tempo op. Kunst-NFT’s, memecoins, collection-NFT’s, metaverse, web3 en DAO’s. Allerlei nieuwe spelers stapten aan boord: grote techbedrijven, celebrities, bekende merken, sportclubs, kunstenaars, games en films.

Honderden projecten en bedrijven profiteerden hiervan. Ze haalden geld op, bouwden nieuwe experimenten en wisten honderdduizenden gebruikers aan zich te binden. Het speelt zich grotendeels af in het ecosysteem rondom ethereum, waarbij we alternative L1’s zoals Solana, Avalanche en BSC ook zien als onderdeel daarvan.

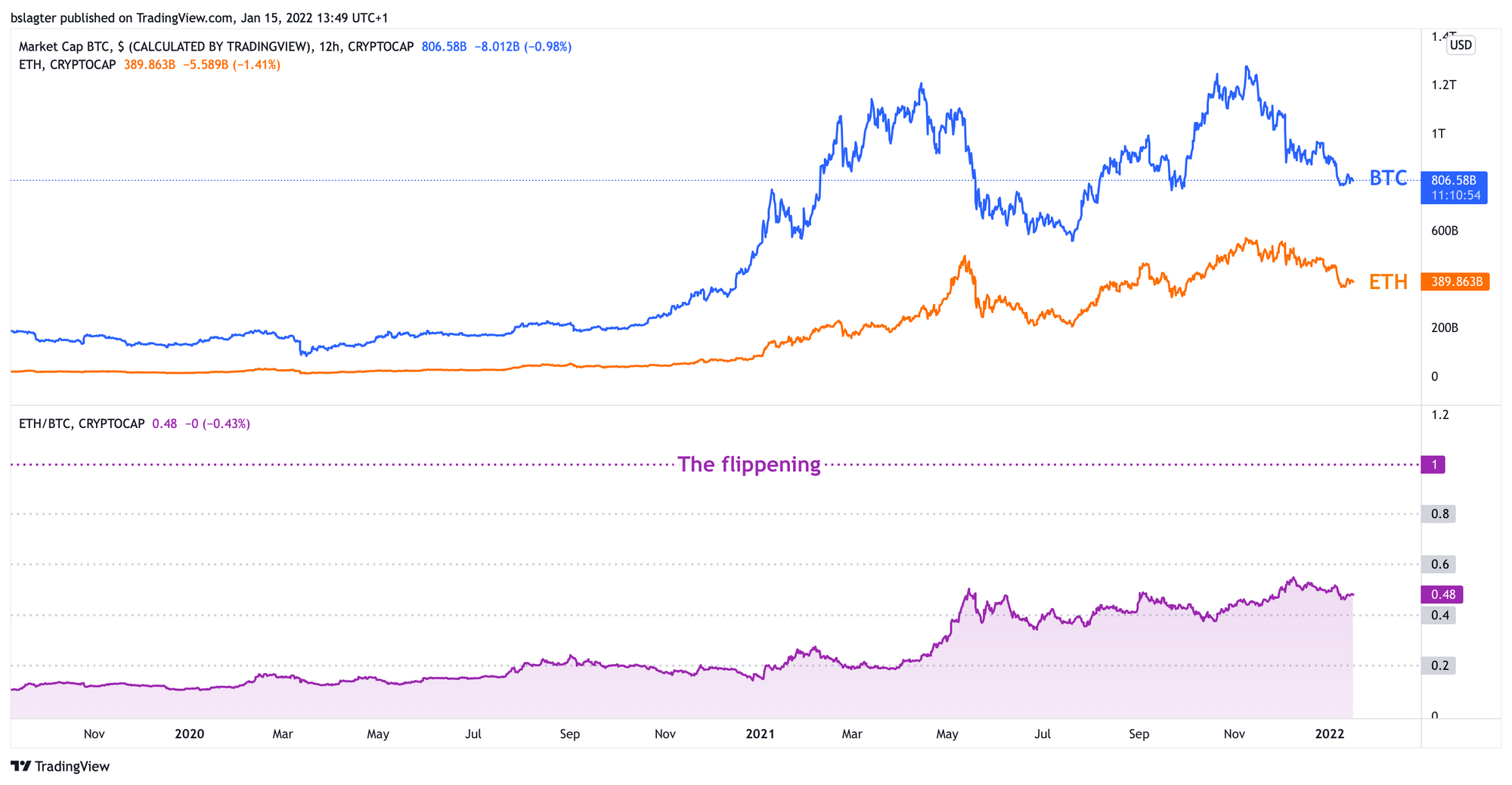

Ethereum zelf heeft hier ook flink van geprofiteerd en klom van 0,025 ether per bitcoin op 1 januari naar 0,088 ether per bitcoin in december. In dezelfde periode daalde de bitcoindominantie van 73 procent naar 40 procent.

Sommige analisten verwachten dat ethereum ook in 2022 sterkere groei zal laten zien ten opzichte van bitcoin. De argumentatie loopt uiteen van nieuwe use cases en hypes tot het interessante rendement dat je kunt halen met ether-staking na de overgang naar proof-of-stake.

Wij verwachten dat de overgang naar PoS in 2022 zal plaatsvinden en succesvol zal zijn. Dat zegt nog niets over de geschiktheid van proof-of-stake als consensusmechanisme in een wereldwijde, vijandige omgeving. Wij hebben sterke (technische) argumenten om daaraan te twijfelen, maar de toekomst zal dat moeten uitwijzen.

In de opmaat naar de overgang naar PoS zal ook de discussie over energieverbruik een rol spelen. Investeerders zonder begrip van de waarde van PoW zullen dit als argument zien om ethereum te kopen. Dit kan eraan bijdragen dat ethereum in 2022 opnieuw een sterk jaar beleeft.

Het punt dat de marktwaarde van ether hoger is dan die van bitcoin wordt the flippening genoemd. Daar zitten we nu nog een ruime factor twee vanaf en er zit sinds mei 2021 ook weinig beweging meer in. Niettemin is dit een belangrijk signaal om in de gaten te houden.

Maatschappelijke discussie

De cryptomarkt is nu zo groot geworden dat het politieke en maatschappelijke relevantie heeft:

- Grote bedrijven en invloedrijke mensen hebben belangen voor of tegen crypto.

- Negatieve bijwerkingen raken grote delen van de maatschappij, denk aan ransomware, fraude, oplichting, mensen die geld verliezen in het cryptocasino.

- De soevereiniteit van landen en centrale banken komt in het gedrang en de effectiviteit van monetair beleid neemt af.

- Er zijn in sommige landen inmiddels zoveel cryptobezitters dat ze een politiek relevante groep zijn geworden.

Het komende jaar verwachten wij een intensievere discussie over de volgende thema’s:

- Volatiliteit en daarmee de bruikbaarheid als geld en het risico voor particulieren.

- Privacy versus opsporen van criminaliteit, zie ook het stukje over regulering hierboven.

- Energieverbruik en de mogelijk positieve rol van bitcoinmining in de energietransitie.

- Verdeling van crypto-assets onder een kleine groep die er heel rijk mee gaat worden, en het ontbreken van de mogelijkheid voor de overheid om vermogen te herverdelen.

Er zijn veel activisten en lobbyisten die vanuit een bepaald thema in bitcoin een handige stok vinden om mee te slaan. Denk aan klimaatactivisten die bitcoin eruit pikken als symboolmaatregel. Hoewel bitcoin maar 0,05 procent van de wereldwijde energieproductie verbruikt, zorgt bitcoin volgens hen eigenhandig voor het ‘koken van de oceanen’ en zal ‘over een paar jaar bitcoin alle energie in de wereld verbruiken’.

Lariekoek natuurlijk. Maar het zijn wel lekkere krantenkoppen. En je maakt natuurlijk goede sier als je voor onze planeet opkomt. In Ons geld is stuk schrijven we hier uitgebreid over in het hoofdstuk over hete hangijzers. Het stukje over energieverbruik hebben we speciaal voor jullie hier neergezet.

We gaan dit jaar letten op hoe bitcoinminers verantwoording afleggen over hun energieverbruik, of energiebedrijven bitcoinmining gaan gebruiken voor het stabiliseren van hun netwerk, en in welke mate bitcoinmining zogeheten stranded energy gaat gebruiken. Dat nu zo’n 45 procent van de rekenkracht in de VS en Canada zit, is hierbij een voordeel: deze miners hebben meer belang bij transparantie en rekenschap.

Inflatie, rente en economische groei

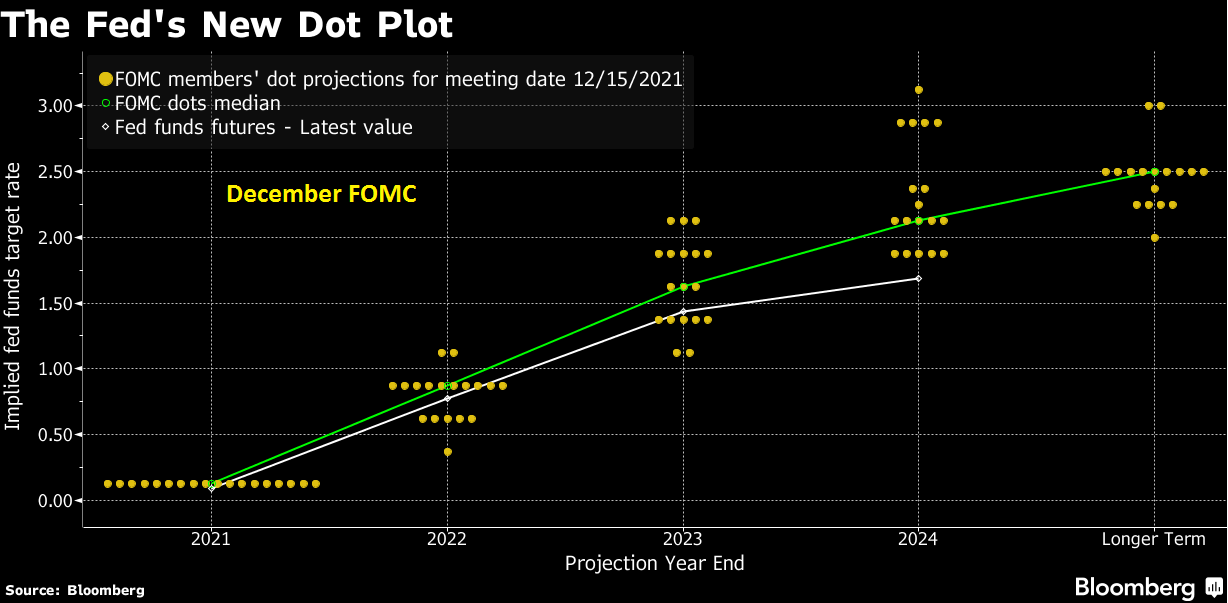

Het belangrijkste verhaal in 2022 is inflatie in de VS. De Fed, de Amerikaanse centrale bank, heeft in een half jaar tijd een enorme draai gemaakt:

- Juni: we verwachten geen enkele renteverhoging in 2022

- September: misschien één renteverhoging en we gaan QE afbouwen

- December: drie renteverhogingen en snellere afbouw van QE

- Januari: … en misschien daarnaast ook QT

Over de betekenis van QE, QT, tapering en balance sheet normalization hebben we het in Roundup #37 gehad.

De koers van bitcoin wordt in toenemende mate beïnvloed door de liquiditeit in de markt. Als die afneemt en investeerders hun blootstelling aan risico verminderen, daalt de koers van bitcoin, net als die van bijvoorbeeld tech-aandelen.

We zouden de vele mogelijke scenario’s in 2022 kunnen vereenvoudigen tot twee.

Scenario 1 is dat de Fed daadwerkelijk de rente snel verhoogt en van QE overgaat naar QT. Dit wordt aangewakkerd als de CPI hoog blijft of zelfs nog hoger wordt en de politieke druk toeneemt om er iets aan te doen. In dit scenario zal het lastig worden om de financiële markten te behoeden voor een stevige correctie.

Scenario 2 is dat de Fed redenen ziet om toch naar een ruimer monetair beleid terug te keren. Bijvoorbeeld een lagere economische groei dan verwacht, wat wijst op een afkoelende economie, en dan moet je niet verkrappen. Een alternatief is dat de CPI sneller daalt dan verwacht, bijvoorbeeld omdat bottlenecks in de logistieke ketens opgelost worden of energieprijzen dalen.

Het lijkt ons hoe dan ook onwaarschijnlijk dat de Fed voor langere tijd een heel krap monetair beleid zal voeren. Als de markt instort of de economie vastloopt is rechtsomkeert zo gemaakt. En als alles ordelijk verloopt, dan ligt voor de hand dat uiteindelijk inflatie terugkeert naar de structureel lagere niveaus die we eerder zagen, gedreven door deflatoire invloed van automatisering, schaalvergroting, globalisering, vergrijzing, enzovoorts.

De scenario’s hierboven gaan over de invloed op korte termijn, en die kan best stevig zijn. Op lange termijn is hoge inflatie in combinatie met lage rente juist een drijfveer voor investeerders om meer risico te nemen en bitcoin onderdeel te maken van hun portefeuille.

Analyse

In 2021 heeft lightning een grote vlucht genomen en introduceerden honderden banken en fintech-apps hun bitcoindiensten. Daardoor vindt een steeds groter deel van het gebruik van bitcoin plaats buiten de blockchain. Het gevolg daarvan is dat je de data van meer dan 2 jaar geleden niet zomaar meer kunt vergelijken met de data van nu.

Wat betekenen bijvoorbeeld het aantal transacties en het transactievolume nog als een steeds groter deel van de transacties zich buiten het zicht van de blockchain afspeelt? Dat sijpelt door naar metrics zoals de NVT waar het transactievolume onderdeel van is. Of de omvang van de mempool als indicator voor vraag naar ruimte in blocks?

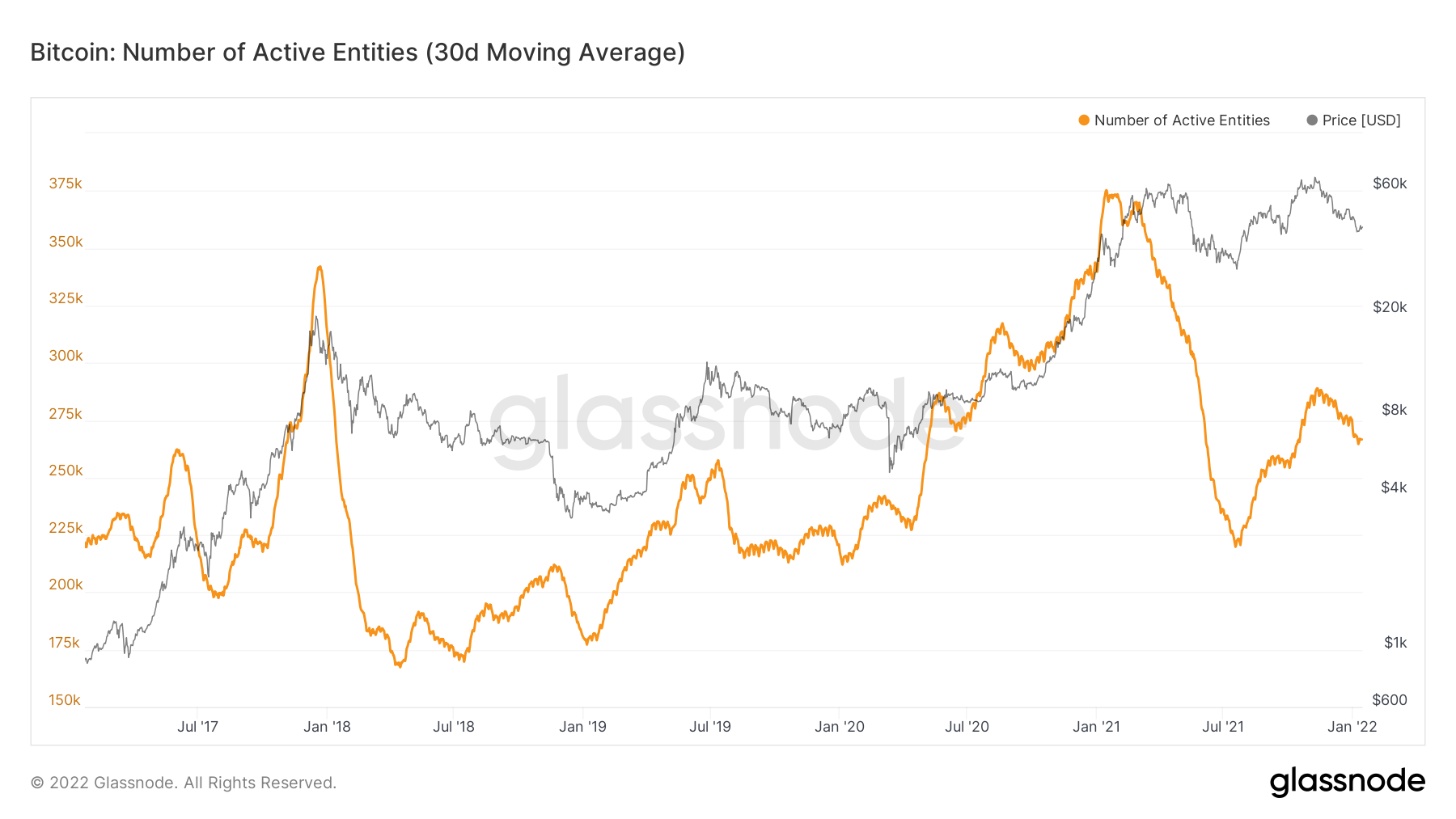

Hieronder staat de grafiek van het aantal actieve entiteiten op het bitcoinnetwerk. Het lijkt alsof we weinig zijn opgeschoten sinds 2017. Terwijl het aantal mensen dat wereldwijd bitcoin bezit een paar keer is verdubbeld van 30 miljoen eind 2017 naar boven de 200 miljoen eind 2021.

We gaan letten op nieuwe metrics die de afnemende betekenis van on-chain data kunnen aanvullen. De data van de futuresmarkt zoals open interest en funding rate zijn een voorbeeld daarvan. Wellicht zouden geaggregeerde gebruiksgegevens van centrale platforms ook kunnen helpen. Of meer inzicht in het feitelijk gebruik van het lightningnetwerk.

De koers

De vraag die op ieders lippen brandt: wat gaat de koers doen in 2022?

In het eerste deel van deze vooruitblik beargumenteerden we waarom de invloed van de vierjaarscyclus naar ons idee afneemt. Een redeneerlijn vanuit deze cyclus was: ‘het is onvermijdelijk dat er een mega bullrun komt en daarna een diepe bearmarkt’. Hier gaan wij niet vanuit.

Laten we eens starten met de gedachte dat de koers grofweg de wereldwijde adoptie volgt, vanzelfsprekend met op korte termijn behoorlijk wat ruis om deze stijgende lijn heen. De vraag is dan welke fair value past bij de huidige adoptie, en hoe die het komende jaar zou meegroeien met de toenemende adoptie.

Fair value

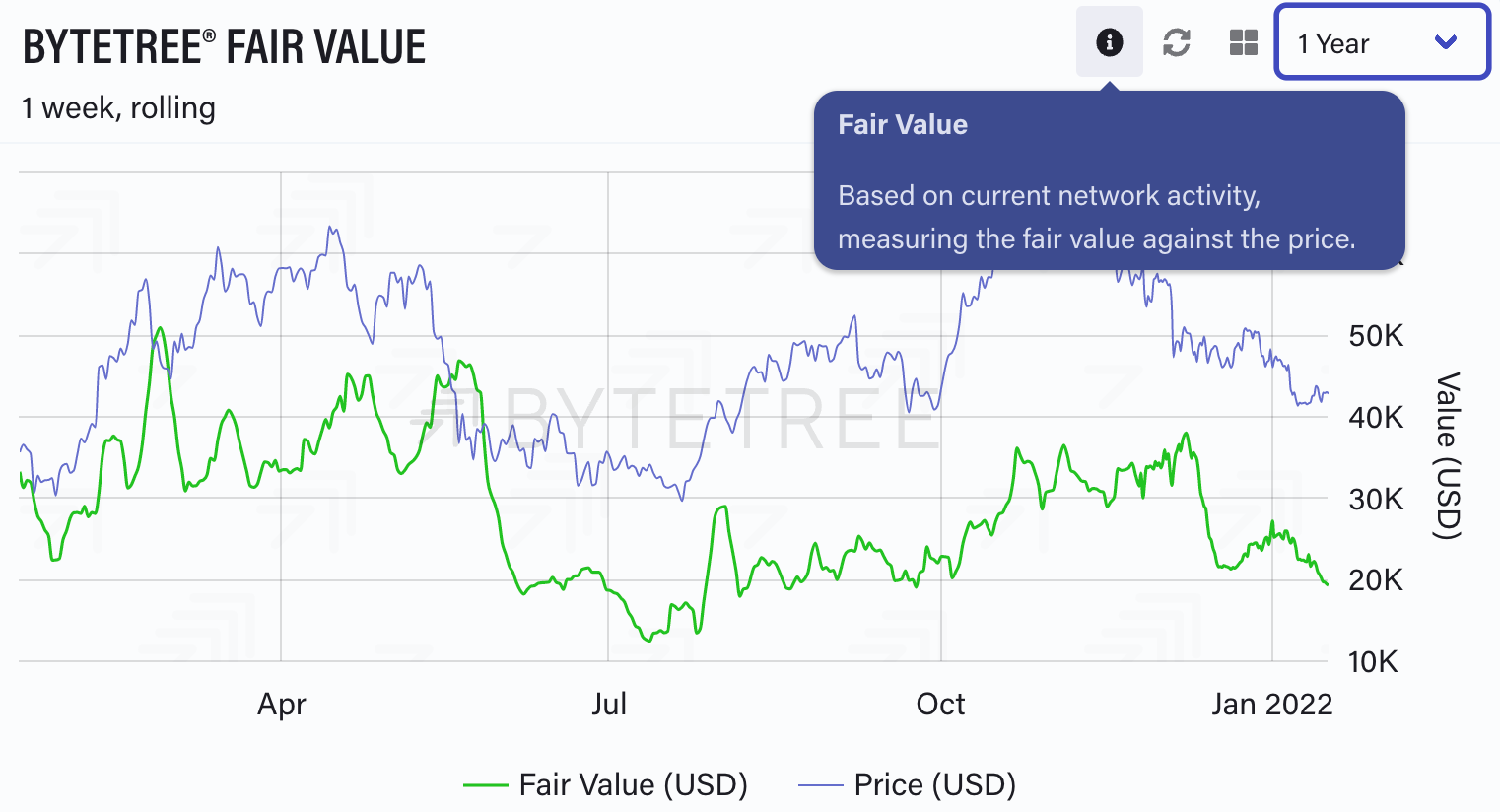

Er zijn verschillende analisten (en analysebedrijven) die een fair value uitbrengen. We moeten daarbij alert zijn voor analyses waarin data over on-chain activiteit zwaar meeweegt. Die zouden wel eens een te lage waarde kunnen geven, aangezien steeds meer activiteit off-chain plaatsvindt. Een voorbeeld daarvan is de fair value van ByteTree, zie hieronder.

Een fair value waardering zonder deze zwakte is die van Charles Edwards, op basis van de hoeveelheid energie die miners besteden. De huidige koers ligt nog een stuk boven de energy value. We verwachten echter dat die in 2022 snel verder stijgt, o.a. op basis van de plannen van miners zoals we die hierboven beschreven.

De realized price is de gemiddelde prijs die (on-chain) voor alle bitcoins betaald is. Het is een onderschatting van de fair value aangezien geen rekening wordt gehouden met hodlers en verloren munten. De Realized Price-to-Liveliness Ratio (RPLR) probeert hiervoor te compenseren, dat levert een waarde op van rond de 40.000 dollar.

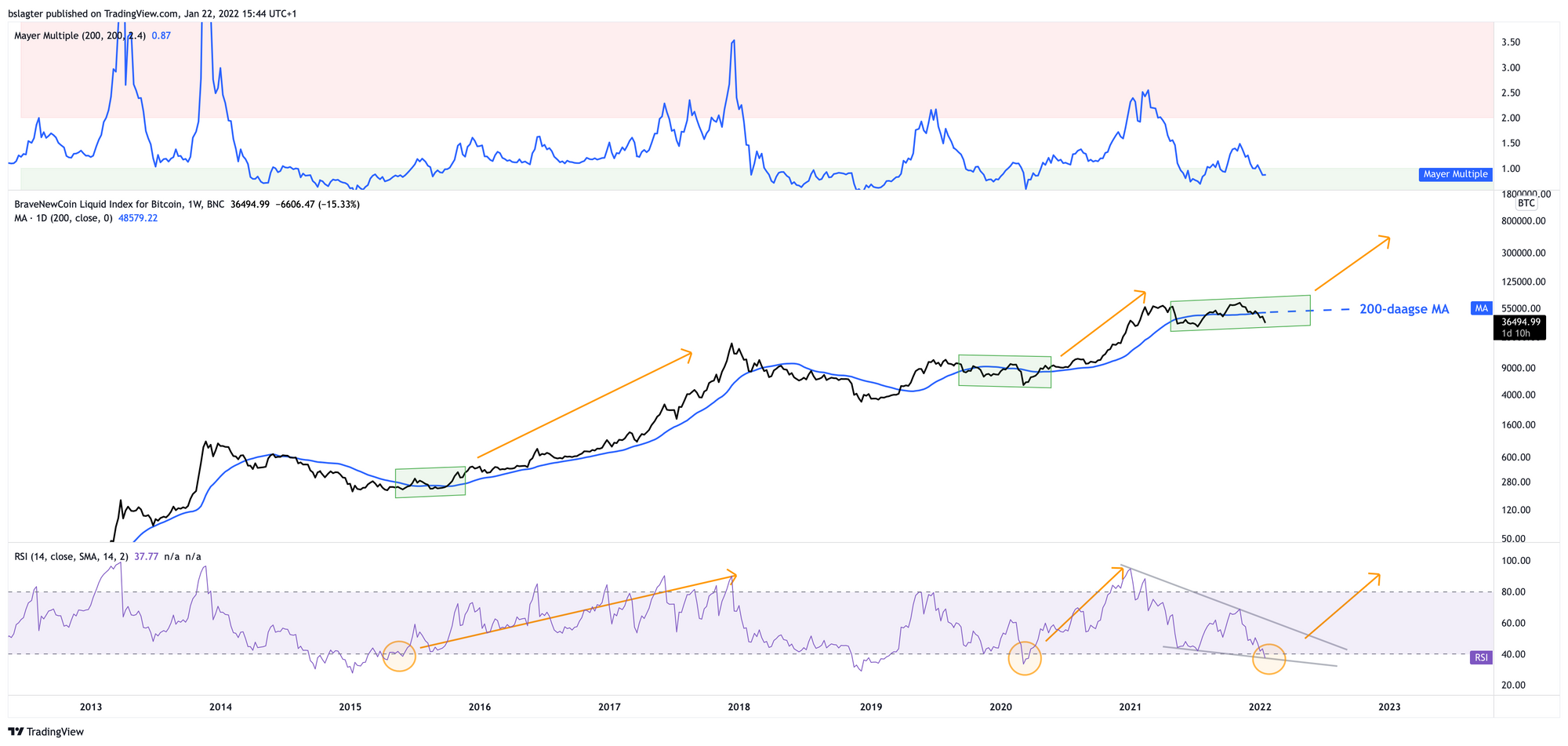

Het 200-weekse voortschrijdend gemiddelde (bijna 4 jaar) wordt wel eens gebruikt als basis voor waarderingsmodellen omdat hiermee de eerder genoemde patronen in de vierjaarscyclus uitgemiddeld worden. Ook als die een steeds minder belangrijke rol gaan spelen is dat een prima idee.

De bitcoin price temperature bands (BPT) geven een mooi beeld van hoe de huidige koers zich verhoudt tot de 200-week MA (= BPT-0). Je zou BPT-0 kunnen zien als de bodem van bear-condities en BPT-8 als de top van hype-condities, dat geeft een range tussen nu 19.000 en 160.000 dollar. BPT-2 lijkt een aardige scheiding te maken tussen koersen in bear-condities en bull-condities. Die ligt nu op 54.000 dollar.

Bullish & bearish scenario

We verwachten verdere adoptie in 2022 waardoor het aantal gebruikers van bitcoin grofweg verdubbelt naar 300 tot 400 miljoen wereldwijd. Als de fair value van bitcoin zou meegroeien, dan zou kun je die grofweg tussen de 50.000 en 100.000 dollar plaatsen.

Maar dat zegt niets over het verloop van de koers, en zelfs niets over de koers aan het eind van het jaar. De koers zelf kan immers best een tijdje behoorlijk afwijken van een op adoptie gebaseerde fair value.

We hebben voor het komend jaar twee scenario's uitgewerkt. We nemen daarbij als vertrekpunt dat de cryptomarkt nu behoorlijk zwak is. Een gierende bullrun zoals eind 2017 en begin 2021 ligt daarom de komende maanden niet in de lijn der verwachting. Het kan natuurlijk altijd, maar dan moet er een nu onbekende externe trigger zijn die ongekende hype veroorzaakt. We gaan daar niet vanuit.

Naast zo'n extreem bullish scenario zou je ook een extreem bearish scenario kunnen bedenken, waarin een reeks van negatieve ontwikkelingen zichtbaar maakt dat bitcoin geen bestaansrecht heeft op lange termijn. El Salvador stapt er vanaf. Microstrategy gaat failliet. Ook de laatste believers verlaten het stock-to-flowmodel. Ook voor dat scenario hebben we geen aanwijzingen, dus die laten we ook liggen.

Dan blijven de t wee scenario's daartussenin over, een bearish en een bullish scenario.

Scenario 1 is een bearish scenario. Daarbij krijgen we de komende maanden een capitulatie waarbij een grote groep investeerders zich gewonnen geeft en vertrekt. Een vergelijkbare periode met de bearmarkt in 2015 en in 2019 en de coronacrash in 2020.

Dit zal vermoedelijk gepaard gaan met een stijging van de bitcoin dominance, dat betekent dat altcoins het nog veel slechter doen dan bitcoin. Dit kun je zien als een harde reset van de cryptomarkten.

In dit scenario zien we het komende half jaar koersen van tussen 20.000 en 30.000 dollar. In deze periode wordt een nieuwe generatie vermogenden geboren, namelijk de mensen die het lef hebben om de komende maanden te kopen. Een jaar later zullen nieuwkomers hen jaloers toeroepen dat ze geluk hebben gehad dat ze in 2022 kochten. Eind 2022 zijn in dit scenario koersen tussen 40.000 en 60.000 dollar te verwachten.

De macro-economische context van dit scenario kan als volgt zijn. De Amerikaanse centrale bank verhoogt begin 2022 snel en stevig de rente en begint met QT. Ze gaat daarmee door tot rond de zomer de markt breekt en een wereldwijde recessie opdoemt. Pas in de herfst volgen - te laat - nieuwe rondes van monetaire verruiming.

Scenario 2 is een bullish scenario. Maar wel realistisch en rekening houdend met de situatie zoals die nu is. We krijgen dan de komende maanden accumulatie rond het 200-daagse voortschrijdend gemiddelde. Anders gezegd, de Mayer Multiple slingert rond de 1, voor de lange termijn een gunstige koers om te kopen.

Dit scenario betekent dat de koers niet (of slechts heel kort) onder de 30.000 dollar komt, en bitcoin eerder dan aandelenmarkten herstelt, zoals ook in maart 2020 het geval was. De beslissingen van de Fed hebben wel invloed, maar steeds minder sterk omdat de partijen die hier waarde aan hechten hun positie inmiddels hebben bijgesteld. Eind 2022 zijn koersen tussen de 100.000 en 200.000 dollar te verwachten.

Aanwijzingen voor dit scenario komen van metrics die langetermijnbodems aangeven, zoals de weekly RSI op de kaart hieronder. Ook het aantal bitcoins in handen van short term holders wijst hierop. De MVRV Z-score en de reserve risk komen al aardig in de buurt maar hebben nog iets meer daling nodig, wat hier prima in zou passen.

In dit scenario vallen de beste koopmomenten in de komende twee tot drie maanden, en zijn mogelijk al geweest.

De macro-economische context die hierbij past is als volgt. De markt komt er al snel achter dat de rente niet heel ver omhoog kan zonder grote problemen te veroorzaken, zoals crashes van markten en problemen met herfinanciering. Ook blijkt de inflatie niet heel ver te dalen. De reële rente blijft dus sterk negatief.

Zodra de markt zich dit realiseert, ontstaat een hernieuwde en grootschalige zoektocht naar rendement, meer risico en een sterke interesse in bitcoin. Dit zou bij dit scenario kunnen plaatsvinden aan het einde van het tweede kwartaal tot in de zomer.

In beide scenario's verwachten we in de komende maanden nog niet veel kracht in de cryptomarkten, en in beide scenario's gaan we uit van doorgaande adoptie en zijn we long term bullish. Het verschil gaat over wat ertussen gebeurt.

In die periode kan er van alles gebeuren wat we nog niet op de radar hebben. Van hele landen die bitcoin adopteren of Apple die bitcoinbetalingen integreert (bullish) tot de Westerse wereld die bitcoin verbiedt of een grote bug in de software (bearish). We zullen jullie in de Roundup wekelijks bijpraten over de gebeurtenissen die de koersen verklaren of invloed hebben op de toekomstverwachting!

Tot slot

Zo, dat was een hele bak informatie. Langer dan een normale Alpha, maar dan weer een stuk korter dan de research rapporten die we van sommige analysebedrijven zien, waarbij Messari het dit jaar met 165 pagina’s het bontst maakte.

We hebben geprobeerd om weg te blijven van voorspellingen en vooral het krachtenspel bloot te leggen waardoor je zelf in het komende jaar ontwikkelingen en nieuws kunt beoordelen en taxeren.

Tot slot zijn we benieuwd welke thema’s jij het belangrijkst vindt? Of heb je wellicht iets gemist wat je zelf wel op de radar hebt staan? We horen het graag!