Het is om moedeloos van te worden. Deze week stortte FTX (één van de grootste exchanges ter wereld) met een hoop kabaal in elkaar. Wat precies de oorzaak is moet nog duidelijk worden, maar we weten wel dat er miljoenen klanten de dupe zijn. Waarom? Omdat de CEO van het bedrijf, Sam Bankman-Fried, in plaats van een ideale schoonzoon een incompetente (in het beste geval) of criminele (in het slechtste geval) leider is geweest. In deze Alpha doen we ons best om een reconstructie te maken met de beschikbare brokstukken van het ingestorte crypto kasteel van SBF.

“Ik heb het verkloot, het spijt me”

Dit zijn grofweg de woorden waarmee Sam Bankman-Fried (SBF) donderdag zijn oorverdovende stilte doorbrak.

1) I'm sorry. That's the biggest thing.

— SBF (@SBF_FTX) November 10, 2022

I fucked up, and should have done better.

Inmiddels weten de meeste mensen waar dit betrekking op heeft. Vrijwel alle media, in binnen- en buitenland, besteden aandacht aan een grote cryptobeurs die met een harde klap op zijn rug is beland. Het bedrijvenimperium van SBF is aan het instorten en dat werpt een donkere schaduw over de industrie. Peter vertelt hier kort over in gesprek met de NOS:

Dinsdagavond ontving je bericht van ons over de gebeurtenissen die tot dan toe bekend waren. Dat stopte bij het bericht dat FTX en Binance hun handtekening hadden gezet onder een voorlopige overeenkomst tot overname. De markt veerde kort opgelucht op, maar direct hingen nieuwe vragen boven de markt. De belangrijkste: gaat deze deal überhaupt door?

Woensdagavond kwam het verlossende antwoord. Binance ziet af van de deal vanwege “nieuwsberichten over misbruik van klanttegoeden en onderzoek van Amerikaanse toezichthouders”. De markt liet het intermezzo van opluchting los en de staat van twijfel en onzekerheid werd weer opgepakt.

As a result of corporate due diligence, as well as the latest news reports regarding mishandled customer funds and alleged US agency investigations, we have decided that we will not pursue the potential acquisition of https://t.co/FQ3MIG381f.

— Binance (@binance) November 9, 2022

In al die dagen moesten toeschouwers van het debacle het doen met indirecte berichtgeving. In het geruchtencircuit werd al snel gesproken over de ontstane puinhoop, en niet veel later kwamen daar meer reputabele bronnen bij. Zo sprak The Wall Street Journal woensdag over een liquiditeitstekort van 8 miljard dollar. Donderdag werd de krant concreter: “FTX heeft miljarden dollars aan klanttegoeden uitgeleend aan dochterbedrijf Alameda Research”.

We gaan het roddelcircuit rond de persoon SBF niet uitgebreid behandelen, maar dit het wel het moment om naar een kort fragmentje te kijken. Je ziet SBF daarin het Amerikaanse congres toespreken over risico’s en transparantie. Het lobbywerk van SBF in Washington geeft een extra dimensie aan de ontstane situatie. Erik Voorhees verwoordt het ontstane sentiment als volgt: “Klanttegoeden uitlenen aan een hoogrisicofonds terwijl je in Washington smeekt om strengere regels is... onvergeeflijk”.

De 22 tweets tellende Twitter-draad waarmee SBF de stilte doorbrak is helaas niets meer dan een spijt betuigende woordenbrij. Geen verklaring voor wat er gebeurd is, geen bevestiging van berichten in de media, en geen houvast voor klanten die zijn buitengesloten van hun tegoeden. Sterker, over die klanttegoeden rept hij met geen woord.

Hoe nu verder? Deze vraag hangt boven de markt. SBF stelt hoopvol te zijn dat FTX de benodigde financiering ophaalt om de ontstane gaten te vullen, maar zijn woord is weinig waard. En wat als FTX definitief valt? Dan volgt een periode waarin duidelijk wordt of en op welke manier het web van SBF-bedrijven aan dat lot gekoppeld zijn.

Met dit in het achterhoofd is het tijd voor de marktupdate.

Marktupdate

I’m sorry. I fucked up, and should have done better. — Sam Bankman Fried

Sommigen van jullie herinneren zich misschien nog de Kimchi premium in 2017 en 2018. De koers van bitcoin was in Zuid-Korea een stuk hoger dan in de VS en Europa, soms wel tientallen procenten. Dat kwam door de grote vraag naar bitcoin daar.

Als handelaar kon je daarvan profiteren. Je verkoopt je bitcoin op een Koreaanse exchange, je wisselt de Koreaanse wons om naar dollars, stuurt die naar een Amerikaanse exchange en koopt meer bitcoin terug dan je oorspronkelijk had.

Het profiteren van koersverschillen heet arbitrage. Een nuttige activiteit omdat die de koersen op verschillende handelsplaatsen naar elkaar toe brengt.

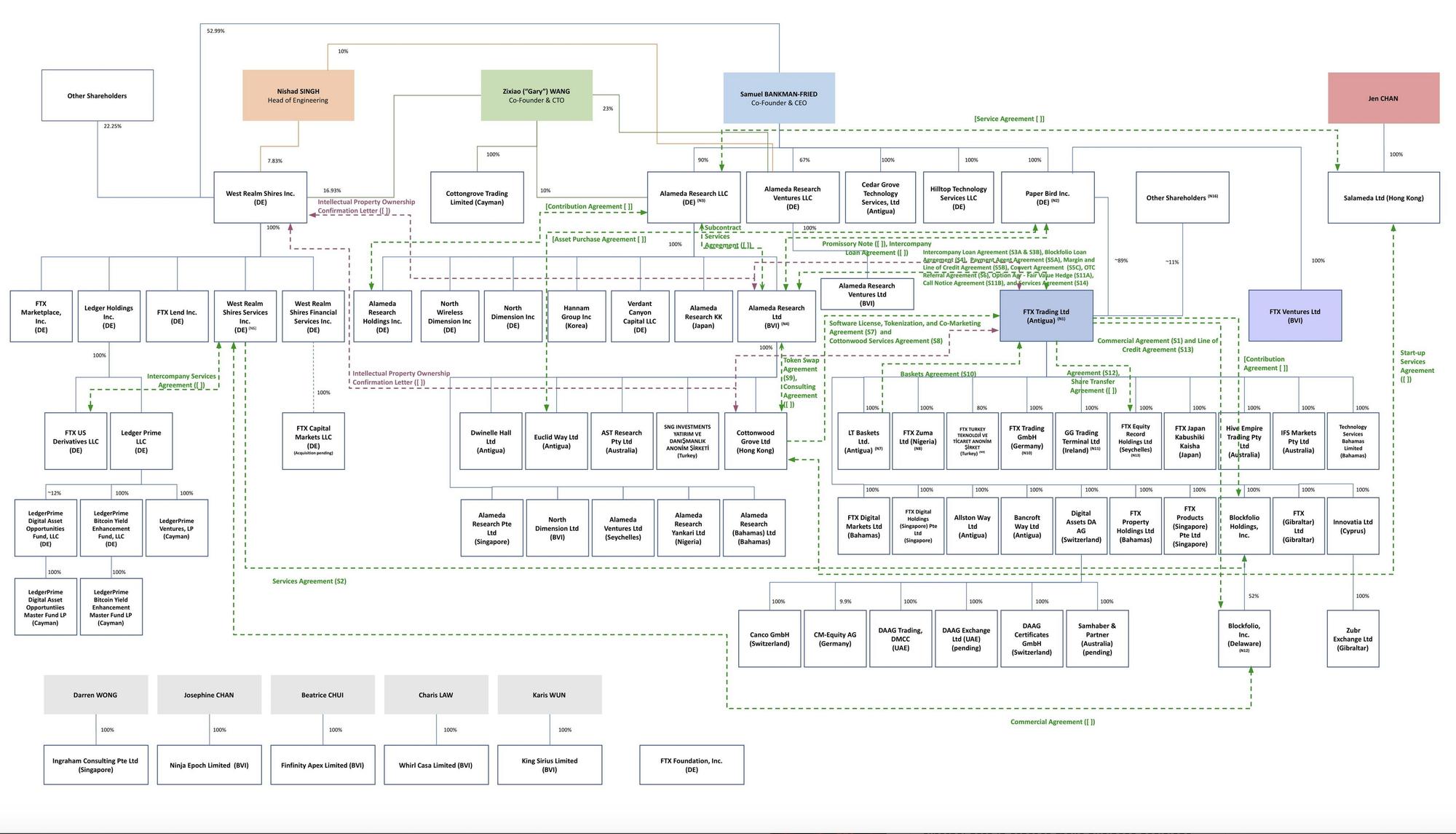

Sam Bankman-Fried, toen 25 jaar oud, zag dat hetzelfde fenomeen zich voordeed in Japan, en richtte in 2017 Alameda Research op om daarvan te profiteren. Door ‘research’ in de naam te verwerken lukte het hem om rekeningen te openen bij Japanse banken.

Alameda Research ontwikkelde zich tot een trading firm die voor eigen rekening handelt. Naast arbitrageur zijn ze market maker en investeerder in nieuwe cryptobedrijven. Ook proberen ze geld te verdienen met DeFi en slimme handelsstrategieën.

De onrust op de cryptomarkt begon vorige week, toen de balans van Alameda Research uitlekte. Daar stond voor miljarden dollars aan FTT-tokens op, de exchangemunt van handelsplatform FTX, waarvan Sam Bankman-Fried ook grootaandeelhouder en baas is.

De waarde van die FTT-tokens was grotendeels fictief. Het was meer dan er buiten Alameda in omloop was, en de liquiditeit was zo laag dat maar een fractie van die FTT-tokens verkocht zou kunnen worden. Alameda is eigenlijk failliet, was de conclusie.

Een uittocht van crypto-assets kwam op gang. Alleen al op zondag 5 november werd er door gebruikers voor 5 miljard dollar aan crypto van FTX afgehaald.

Dat zou geen enkel probleem moeten zijn. Een handelsplatform zou alle activa van de klanten een-op-een in de kluis moeten hebben. Het bleek wel een probleem, want FTX moest op dinsdag de withdrawals stopzetten.

De rest van het verhaal is jullie inmiddels vast bekend. Er ontstond paniek op de markt en koersen daalden stevig. Binance overwoog een reddingsoperatie maar besloot een dag later het toch niet te doen. Met als sluitstuk de hartelijke excuses van Sam.

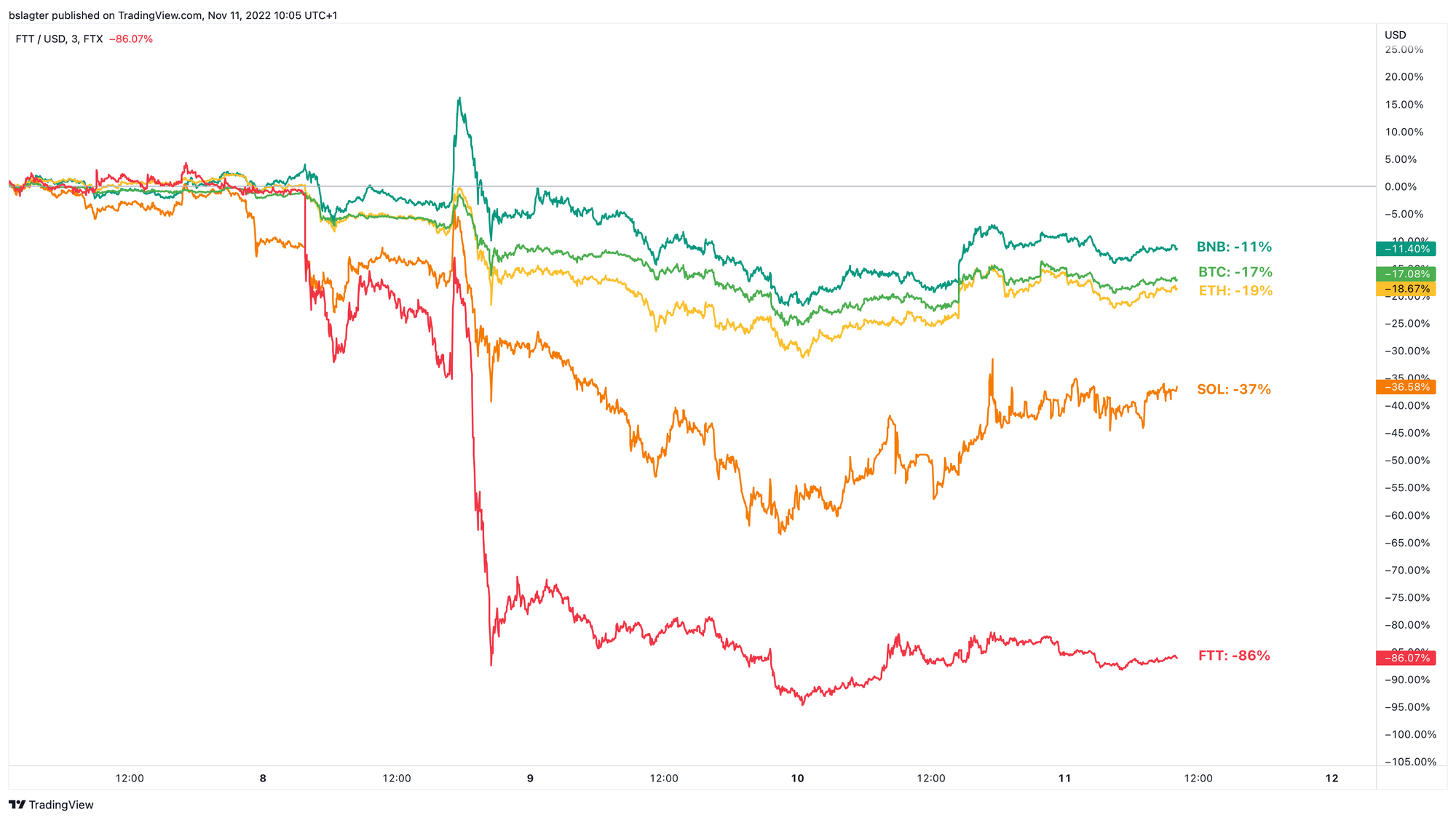

Op de grafiek hieronder zie je het verloop van de koers van FTT, SOL, BNB, BTC en ETH. Van onder naar boven:

- FTT verloor 86 procent ten opzichte van maandag 7 november en stond op het laagste punt 99 procent lager dan de top in 2021.

- SOL verloor 37 procent. De relatief slechte prestatie van Solana is verklaarbaar door de grote betrokkenheid van FTX en Alameda bij dit project.

- BTC en ETH staan nu zo’n 17 tot 18 procent lager. Je zou dit kunnen zien als de benchmark voor de markt.

- BNB staat maar 11 procent lager. De relatief goede prestatie van de exchangemunt van Binance is opvallend. Verwacht men dat Binance kan profiteren van de val van FTX?

We hebben geen aanwijzingen dat FTX en Alameda grote hoeveelheden bitcoin of ether hebben verkocht. De daling van de koersen wordt daarom vermoedelijk veroorzaakt door angst dat ook andere bedrijven in de problemen komen. En speculatie daarop.

Het heeft voor bitcoin een nieuw laagtepunt in deze bearmarkt opgeleverd, op 15.500 dollar. Dat ligt bijna 12 procent onder de vorige bodem van 17.500 in juni dit jaar.

De FTX-crash is met een daling van 28 procent aanzienlijk milder dan de Celsius-crash van 46 procent. Tot nu toe, uiteraard, want deze episode is nog lang niet voorbij. Nog wekenlang kunnen andere bedrijven bezwijken onder de FTX-puinhopen. Dat hoeft niet te gebeuren, maar we moeten er wel rekening mee houden. Afwachten dus!

Het brengt bitcoin op een bijzonder punt in deze bearmarkt. Het sentiment is uitzonderlijk negatief. ‘Crypto is simply fucked, no way trust will be restored after 2022’ kreeg 4000 likes en ‘Crypto died today. I don't see how it recovers from this’ zelfs 8000 likes.

Vetle Lunde, analist bij het Noorse Arcane, is ook niet erg hoopvol: ‘The FTX situation is extremely bearish, will impact the regulatory outlook, dampen institutional presence and likely keep us at painful lows for at least 6-12 months’.

Maar er zijn ook andere signalen. De koers is nu weliswaar lager dan in juni, maar momentum-indicatoren zoals RSI en MACD laten hogere waarden zien. Deze daling lijkt uit de tenen van de bears te komen.

Anders gezegd: iedereen kan wel extreem bearish zijn, maar als deze mensen alles al verkocht hebben, doet het niets meer met de prijs. Als alleen de hodlers over zijn, is er weliswaar geen nieuwe instroom van beleggers, maar ook geen uitstroom.

Technisch zou een falling wedge kunnen ontstaan, een patroon waaruit de koers in een kleine 70 procent van de voorkomens naar boven uitbreekt. Om dit patroon valide te maken zou een van de kanten nog een keer geraakt moeten worden.

Dit zijn aanwijzingen dat de koers niet noodzakelijkerwijs nog (veel) lager hoeft te gaan. Bijvoorbeeld naar de horizontale steun tussen 12.000 en 13.000 dollar, het vertrekpunt van de vorige bullmarkt in de zomer van 2020. Dat niveau werd ook door het cryptoteam bij JP Morgan genoemd als bodem. Ze verwachtten dat een waterval van liquidaties ons daar zou brengen. Vooralsnog is die uitgebleven.

Ook qua timing zou een bodem in deze periode niet vreemd zijn. Op 10 november 2021 bereikte de koers het hoogste punt ooit op 69.000 dollar. Dat was precies een jaar voor de 15.500 dollar die we gisteren op de borden hadden.

Ook in de bearmarkt van 2018 lag de bodem ongeveer een jaar na de top, en in 2015 een paar weken later dan een jaar. Dat is natuurlijk geen wetmatigheid, maar het is goed mogelijk dat het leeglopen van bullmarkt-bubbels op elkaar lijkt.

Na zo’n bodem breekt niet meteen een volgende bullmarkt aan met nieuwe hoogtepunten.

Als je bull- en bearmarkten in allerlei financiële markten bestudeert zie je vaak een lange periode van accumulatie. De speculanten zijn weg en alleen de believers zijn over. Zij blijven hardnekkig kopen, tot daardoor de prijs begint te stijgen en speculanten op het toenemende momentum afkomen.

Dat zou best eens 6 tot 12 maanden kunnen duren. In die periode zal meer duidelijk worden over regulering en toezicht. En zal de macro-economische wind draaien van tegen naar mee.

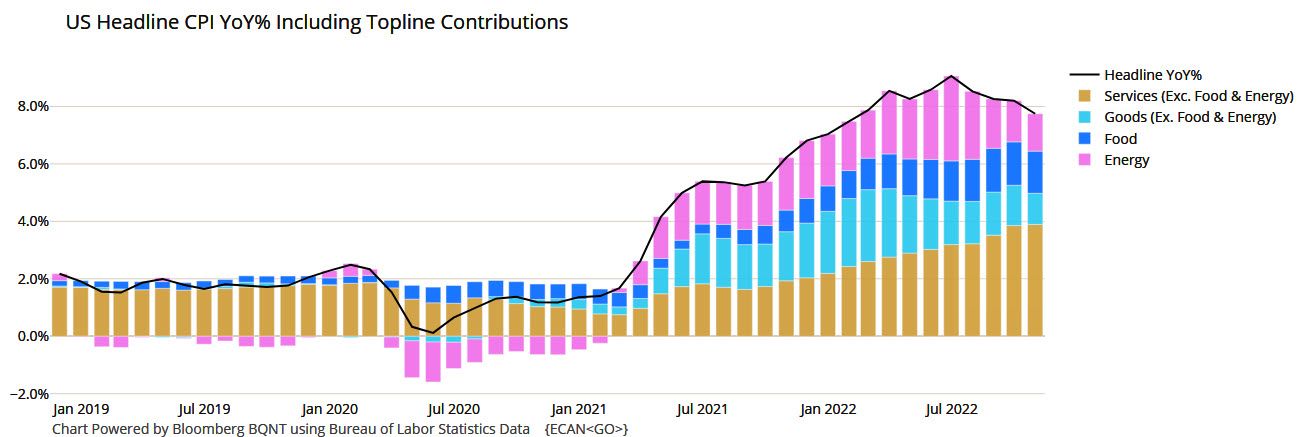

We zagen daar gisteren een eerste voorproefje van. De Amerikaanse inflatiecijfers waren lager dan verwacht. En dus sprongen markten omhoog. Als de (kern)inflatie daalt, dan kan de Fed wellicht minder agressief zijn. Minder snel, minder hoog of minder lang, zoals we vorige week bespraken.

Eén zwaluw maakt nog geen zomer, en één goede CPI-uitslag maakt nog geen Fed-pivot. Maar we verwachten wel dat dit het begin is van verdere daling van de inflatie en dat de Fed daar in de eerste helft van 2023 conclusies aan gaat verbinden. Dat past dus prima in een scenario van 6 tot 12 maanden van accumulatie!

Kijk-, lees-, en luistertips

Ook de kijk-, lees- en luistertips staan in het teken van FTX. De afgelopen week waren er een aantal podcasts, livestreams en Twitter spaces die erg interessant waren. Hieronder vind je de opnames die ook de moeite waard zijn om terug te luisteren. Daarnaast willen we ook even aandacht besteden van aan de laatste aflevering van het 2e seizoen van de podcast Het Nieuwe Geld. Let's go!

We kwamen gister deze video van Coin Bureau tegen. Het is wat ons betreft (naast het lezen van deze Alpha) dé manier om binnen 20 minuten te snappen wat er aan de hand is. Wat vooral goed is aan de video is dat ze vrij goed de voorgeschiedenis van FTX (en de connectie met Alameda) beschrijven. Hou het kanaal in de gaten, binnenkort volgt er een update video.

Dan door met de Up Only podcast (eigenlijk meer een livestream). Deze stream, gepresenteerd door Cobie en Ledger bespreken op geheel eigen wijze de ondergang van FTX. Wat deze stream het bekijken waard maakt is de totale chaos: Zhu Su (3AC) reageerde na maandenlange afwezigheid op de aankondiging van deze aflevering, Do Kwon (Terra/Luna) schoof aan om van Martin Shkreli te horen te krijgen "that jail ain't that bad". Je hoort het al: het was een bont gezelschap.

Dezelfde Ledger en Cobie schoven een paar dagen later aan bij de mannen van Bankless. Deze aflevering is wat minder lachen, gieren & brullen dan de livestream hierboven en wat meer speculeren op de oorzaak van de complete ineenstorting van FTX. Luistert lekker weg.

Jack Mallers (CEO Strike) mocht aanschuiven bij Dave Portnoy. Portnoy wilde namelijk graag weten hoe het zo vreselijk fout kon gaan bij FTX, waar hij zelf ook een gedeelte van zijn bitcoin had staan. We zien een kant van Mallers die we nog niet vaak zagen: genuanceerd, meelevend maar met de one-liners die we van hem gewend zijn. Hij legt in normale mensentaal in 30 minuten uit hoe hij naar de situatie kijkt.

Jack Mallers and Dave Portnoy Talk FTX Disaster https://t.co/pOJLFdkd0T

— Dave Portnoy (@stoolpresidente) November 10, 2022

Gaan we door met een aflevering van Bitcoin, Explained waar Sjors Provoost en Aaron van Wirdum Sam Wouters te gast hebben. Sam werkt bij River Financial, die één van de grootste lightning nodes ter wereld onder beheer hebben. Erg leuke podcast om weer eens lekker in de techniek van het lightning netwerk te duiken (en de chaos van deze week even te vergeten).

Sluiten we af met de laatste aflevering van seizoen twee van Het Nieuwe Geld. Wij hebben het hele seizoen geluisterd en we moeten zeggen: Reinjan (presentator en producent van de podcast) heeft zichzelf overtroffen. De reis door de financiële wereld blijft boeien (en soms frustreren vanwege de complexiteit). Reinjan legt die reis en wereld op een onovertroffen manier vast. In de laatste aflevering mag onze eigen Bert aanschuiven om te praten over het decentrale alternatief op het huidige systeem.

In het kort

We starten het nieuwsoverzicht van deze week met wat recente berichten in de context van het FTX-debacle:

- BlockFi zet platform op pauze. Als verklaring noemt het bedrijf het “gebrek aan duidelijkheid rond de status van FTX.com, FTX US en Alameda”. Onder meer de mogelijkheid om geld op te nemen is uitgeschakeld. Opvallend is dat Flori Marquez, oprichter van BlockFi, 2 dagen geleden nog stelde dat met BlockFi niets aan de hand is. De tweet waarin ze dat zei, heeft ze verwijderd.

- Amerikaanse politici onderstrepen noodzaak nieuwe regels. Ze reageren scherp, maar niet venijnig of verbeten. Samengevat: nieuwe regels zijn hard nodig, toezicht op de cryptomarkt gaat consumenten en beleggers helpen beschermen, en de VS moet snel handelen om haar innovatievoorsprong te behouden.

- Toezichthouders VS onderzoeken misbruik klanttegoeden. Bloomberg meldt dat zowel de SEC als de CFTC bij het onderzoek betrokken zijn. Vermoedelijk laat de uitkomst nog maanden op zich wachten.

- Grootste stablecoins niet blootgesteld aan FTX en Alameda. Tether (USDT) meldde het gebrek aan financiële banden als eerst. Circle (USDC) volgde enkele uren daarna.

De geruchten- en nieuwsmachine rond FTX draait op volle toeren, maar het meeste ervan is ruis. Urgente ontwikkelingen krijg je uiteraard van ons te horen, eventueel in een tussentijdse Alpha-editie. Kijken we nu naar het overige nieuws:

- DNB noemt cryptovaluta ongeschikt als betaalmiddel. Volgens de centrale bank zijn ze daar te instabiel voor. Maandag publiceerde DNB een lijvig rapport om haar standpunten toe te lichten. Opvallend is de gegroeide overtuiging dat cryptovaluta blijvend zijn. “Deze activa en markten zijn waarschijnlijk niet meer weg te denken uit de financiële wereld”, schrijft DNB. Ze wil daarom graag haar reikwijdte als toezichthouder vergroten. Inhoudelijk is er veel op het rapport aan te merken; wellicht dat we daar later op terugkomen.

- Justitie VS neemt meer dan 50.000 BTC in beslag. Het gaat om bitcoin van James Zhong, die ze in 2012 van de dark web-marktplaats Silk Road stal. De vangst is grotendeels het resultaat van ouderwets speurwerk van politiediensten. Het toont aan hoe lastig het is om gestolen cryptovaluta verborgen te houden, laat staan te verzilveren.

- Ethereum gaat werken aan censuurbestendigheid. Vrijdag plaatste Vitalik Buterin een bijgewerkte roadmap op Twitter. Opvallend is de toevoeging van een nieuwe mijlpaal: The Scourge. Het doel ervan is te zorgen voor het behoud van “geloofwaardige neutraliteit”. Zou het netwerk die eigenschap verliezen, vervalt ook de waarde ervan. Op MEV Watch is hierover meer te lezen.

- Twitter vraagt toestemming voor rol als betaalbedrijf. Deze week is alle benodigde papierwerk bij FinCEN ingeleverd. Het bevestigt het vermoeden dat Elon Musk van Twitter méér wil maken dan enkel een berichten-app.

Meme van de week

Ten slotte

Dit was zo’n week waarvan je hoopt dat ze nooit voorkomen. Ja, ze zijn spannend en meeslepend, maar niets eraan is constructief en leuk. Mensen die hun geld kwijtraken, bedrijven die omvallen, nieuwe stokken om mee te slaan, en een flinke deuk van het vertrouwen in de sector als geheel. Zelfs de reputatie van bitcoin wordt erdoor geraakt, ook al staat die volledig los van het wangedrag van de rotte appels die puur op basis van geldzucht de markt belazeren.

Een terugslag, maar ook niet meer dan dat. Bitcoin is nog steeds bitcoin, en aan het achterliggende ethos is niets veranderd. We blijven bouwen en komen er sterker uit. Tick tock, next block!

Goed weekend,

Bert, Peter, en Bart