De koers van bitcoin zakte het afgelopen weekend van 36.000 op vrijdag naar 33.000 op maandagochtend. In het weekend zijn de traditionele financiële markten gesloten, maar bitcoin lijkt de opening op maandag aardig te voorspellen. Ook de futures van de Amerikaanse beurzen staan flink lager.

Met deze daling is een aantal optimistische patronen ongeldig geworden, en wordt een langere periode van zwakte waarschijnlijker. In deze Alpha willen we het bearish scenario iets verder uitdiepen. Immers, een gewaarschuwd mens telt voor twee!

Even terugblikken

In juni 2021 zagen we verschillende metrics verschuiven van waarden die horen bij een bullmarkt naar waarden die horen bij een bearmarkt. Het leidde tot verhitte discussies onder analisten: Was het een correctie in een bullmarkt of het begin van een bearmarkt?

Wij noemende het in juni een mini-bearmarkt om aan te geven dat beide kwalificaties eigenlijk niet passen.

Het probleem van terminologie is dat woorden herinneringen oproepen en daardoor verwijzen naar wat we eerder gezien hebben. En dat is verraderlijk omdat daarmee impliciet de sterke invloed van de halving-cyclus van vier jaar wordt aangenomen. Terwijl er nogal wat aanwijzingen zijn voor het vervagen van de invloed van die cyclus.

De discussie over bull & bear verdween naar de achtergrond toen we in oktober opnieuw boven de 60.000 dollar zaten. Hoewel grootschalige interesse van consumenten afwezig was, was de stemming opperbest, aangejaagd door de lancering van de bitcoin ETF’s en de voorspellingen van PlanB: ‘Mijn worst case scenario in november is 98k en in december is 135k’.

Toen we begin december opnieuw allerlei metrics naar bearmarktwaarden zagen verschuiven, trokken we aan de bel: ‘Ben je bereid om de cryptoportefeuille die je nu hebt door een bearmarkt van 1-2 jaar vast te houden?’

De twee belangrijkste redenen voor deze vraag waren het uitblijven van interesse van nieuwe investeerders, zowel particulier als institutioneel, en de macroeconomische tegenwind door de verwachte reactie van centrale banken op de hoge inflatie.

In de vooruitblik op 2022 namen we daarom dit als uitgangspunt voor de twee hoofdscenario’s van dit jaar: ‘we nemen [..] als vertrekpunt dat de cryptomarkt nu behoorlijk zwak is’.

Het bearish scenario onderscheidt zich door een duidelijke capitulatie waarin met hoog volume zelfs een deel van de hodlers de moed verliest en verkoopt. We refereren aan omstandigheden die te vergelijken zijn met ‘de bearmarkt in 2015 en in 2019 en de coronacrash in 2020’.

Typische koersdoelen zijn het 200-weekse voortschrijdend gemiddelde (21.700 dollar) en de realized price (24.300 dollar).

Maar zelfs in het bullish scenario verwachtten we zwakte in de eerste helft van het jaar en pas herstel aan het eind van het tweede kwartaal of in de zomer, bijvoorbeeld omdat de Fed dan (al) inziet dat hij de rente niet ver kan verhogen zonder de economie of de markt te slopen.

Toen in februari dit jaar de oorlog uitbrak, wat de toen al hoge inflatie hardnekkiger zou kunnen maken, bespraken we nog een keer de mogelijkheid van een capitulatie van de financiële markten, zodat ‘je niet verrast wordt door een daling van de koers naar onder de 30.000 dollar, dan zul je niet in paniek verkopen op de bodem’.

In maart en april gaven de indicatoren waar wij naar keken een gemengd beeld. Sommige waren sterk negatief, andere toch vrij optimistisch. Met name de macroeconomische tegenwind bepaalde sterk het beeld.

En dat brengt ons in mei 2022. Vorige week was een dramatische week op de financiële markten. Vooral de snelheid waarmee de omstandigheden veranderen is slopend. Economische uitzichten verslechteren snel, rentes stijgen op extreem tempo en de dollar ontploft hoger.

Zou de markt op de drempel staan van een liquidity event zoals in maart 2020, waarin iedereen alles verkoopt om maar aan dollars te komen, wat de verliezen alleen maar groter maakt?

Het zou kunnen.

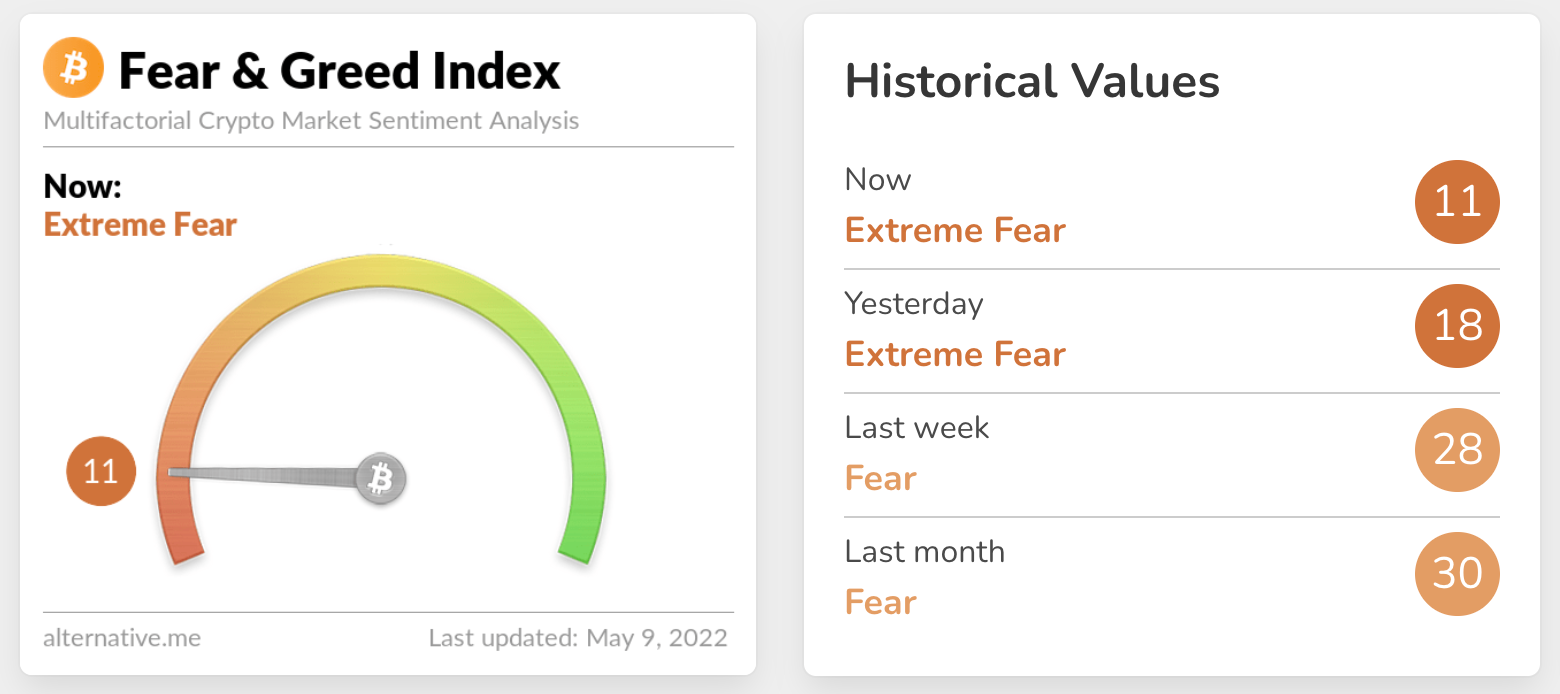

Het sentiment is momenteel bijzonder negatief. De fear & greed index staat met een score van 11 van de 100 op extreme fear.

Toekomstperspectief

De vraag die voor ons in deze omstandigheden centraal staat is of de reis van bitcoin hier eindigt of niet. Staat er iets te gebeuren dat de technologie onbruikbaar maakt of verdere adoptie onmogelijk maakt?

Als je denkt dat dit niet het geval is, en dat onder water de duizenden bedrijven en honderdduizenden mensen in deze sector gewoon door blijven bouwen, dan is een logisch gevolg dat uiteindelijk de koers zich weer bij de fair value voegt die voortkomt uit adoptie.

Maar tussen nu en dan zou een langere periode van zwakte kunnen liggen, met koersen ruim onder de 30.000 dollar en veel negativiteit. Het diepste stuk kan zes weken duren (maart 2020) of vier maanden (voorjaar 2019) of misschien zelfs een jaar (2015).

Hieronder zie je deze periodes van capitulatie, en de drawdown ten opzichte van de voorgaande all-time high.

Voor overtuigde hodlers is het een extra stempel in hun paspoort: ook deze achtbaan weer overleefd. Een deel zal zelfs hun positie vergroten, net zoals ze in 2019 deden rond de 3500 dollar en in 2020 rond de 5000 dollar.

Maar makkelijk wordt het nooit, zo’n bearmarkt. De haters halen hun gelijk en columnisten branden alles tot de grond toe af tot niemand er meer in geïnteresseerd in is. De koers reageert niet op positieve ontwikkelingen, hoe groot ze ook zijn.

Dit zeggen we niet om je bang te maken of te ontmoedigen, maar om de harde feiten op tafel te leggen. Jim Collins beschrijft in ‘Good to Great’ de Stockdale-paradox: ‘Zie de harde feiten onder ogen, maar verlies nooit de hoop’.

De macroeconomische omstandigheden zullen de komende maanden vermoedelijk nog leidend zijn in de ontwikkelingen op alle financiële markten, en ook die van bitcoin.

De wereldeconomie en de financiële markten zijn complexe systemen. Dat betekent dat er fundamentele onzekerheid is over de toekomst, onzekerheid die niet verdwijnt door heel hard na te denken. Net als bij het weer kunnen we wellicht een paar dagen of zelfs weken in de toekomst kijken, maar maanden wordt al lastig.

En daarbij past bescheidenheid. En misschien een hernieuwd ontzag voor de ontembaarheid van complexiteit. Voor ons, voor andere analisten en zeker ook voor bestuurders van centrale banken.

We wijzen in deze context graag op Nassim Taleb, die zijn levenswerk gemaakt heeft van het handelen in de onzekerheid die voortkomt uit complexiteit: ‘Antifragiliteit is het tegengif voor de zwarte zwaan’, schreef Taleb in de proloog van zijn boek Antifragiel.

Een bijzonder nuttig boek om te lezen in dit soort tijden. En om alvast een tipje van de sluier op te lichten, een goede manier om antifragieler te worden is het verzamelen van opties. Of, anders gezegd, het vergroten van je optionaliteit. We schreven daar vorige week woensdag iets over, en uitgebreider in Ons geld is stuk.

Korte termijn

Nu de koers tot onder de 32.900 is gezakt, ligt erg voor de hand dat we de onderkant van de range van de afgelopen anderhalf jaar gaan bezoeken op 28.800 dollar.

Daar zal moeten blijken of we binnen deze range blijven, of daadwerkelijk een capitulatie krijgen naar lagere koersen.

Een laatste tip voor dagen als vandaag: zet je koersinformatie uit en ga lekker naar buiten. Wandelen, rennen, fietsen, zeilen, of een bezigheid naar keuze!